“福布斯富豪”梁允超搞股权激励,“保健品一哥”汤臣倍健能重振雄风吗?

者 | 刘俊群

编辑丨刘钦文

来源 | 野马财经

一边是营收、净利下滑,一边是股价“膝盖斩”,夹缝中,“保健品一哥”汤臣倍健斥资2.6亿元,增持超1651万股股份!

2024年10月30 日,汤臣倍健(300146.SZ)发布公告,宣布其于2023年10月30日推出的股份回购计划已顺利实施完毕。该股份回购旨在支持公司员工持股计划或股权激励。

公告显示,公司通过回购专用账户以集中竞价交易方式共计回购股份1651.82万股,约占总股本的0.97%。回购过程中,最高成交价为18.07元/股,最低成交价为12.72元/股,支付总额为2.6亿元(不含交易费用)。

受此消息影响,10月31日,汤臣倍健股价报收于12.74元/股,上涨0.31%,市值约达216.7亿元。但截至2024年11月1日,股价略微回落至12.62元/股,市值降至214.6亿元。若从最高位2021年5月25日的36.12元/股计算,汤臣倍健的股价已暴跌超过68%,市值蒸发超过425亿元。

在该利好发布的前五天,汤臣倍健发布的2024年前三季度财报显示,营业收入为57.34亿元,同比下降26.33%;净利润降至8.69亿元,同比下降54.31%。这已是公司连续四个季度业绩下滑。

熬最狠的夜,吃最贵的保健品,已成为不少“年轻一代”生活的日常,除了自己吃,还常常会给亲朋好友安排上。而从2019年底突然而至的新冠疫情,更是让全民的健康意识迅速提升,让汤臣倍健所处的膳食营养补充剂(即“VDS”)行业迎来史无前例的发展机遇。但是,本来具备先发优势的“保健品一哥”汤臣倍健的财务数据却似乎有点力不从心,这究竟是为什么呢?

连续四个季度营收、净利双降

保健品这一领域,实际上造就了不少富豪。从“养生堂龟鳖丸”起家的钟睒睒,到“娃哈哈儿童营养液”背后的知名“浙商”宗庆后,再到三株口服液的吴炳新、脑白金的史玉柱,皆是富豪榜上的“明星”。

在保健品风起云涌的浪潮中,汤臣倍健的梁允超同样崭露头角。1995年,汤臣倍健成立,创始人梁允超瞄准了在国外热销,却在国内尚属小众的膳食营养补充剂市场。

膳食营养补充剂(即“VDS”)作为饮食的辅助手段,特指包含维生素和其他膳食成分的补充剂,属于保健品的一个子类别,可以增强人体免疫力,支持代谢和心脑健康,改善消化系统功能等。

据新媒体“新消费智库”报道,中国保健品行业在90年代末至2000年初经历了第一次大洗牌,全国的营养保健品企业数量从3000家锐减至约1000家。

汤臣倍健不仅在火爆且混乱的保健品市场存活了下来,更是搏杀成了“领头羊”,在2010年率先上市,成为“保健品第一股”。彼时,公司以110元/股的发行价和115倍的市盈率,创造了A股市场的“双过百”奇迹。

上市后的汤臣倍健更是如同一匹黑马,2010年营收仅为3.46亿元,净利润9210万元。通过整合广州佰健、奈梵斯和友邦制药,零售终端数量迅速攀升,2012年突破3万个,消费者在药店买药时,能够很容易的挑选到汤臣倍健琳琅满目的保健品。

“人家做保健品,我们做VDS;人家做直销,我们做药店。”梁允超曾这样定义汤臣倍健的差异化之路。据“欧睿数据”显示,2023年中国VDS行业中,汤臣倍健份额10.4%,排名第一。

自2017年起,汤臣倍健加速推行大单品和电商战略,线上线下齐头并进。2023年,公司的营收跃升至94.07亿元,净利润达到17.46亿元,13年间,营收翻了27倍,净利润翻了19倍。

梁允超的身家也水涨船高。据《福布斯2020中国富豪榜》,他的财富当年达到182.8亿元。到了2021年10月,梁允超家族的财富增至235亿元,排名《2021年胡润百富榜》第280位。然而,根据《2023家大业大酒·胡润全球富豪榜》显示,54岁的梁允超的财富降至215亿元。

财富值下降的背后,经历了13年的迅猛扩张,汤臣倍健也遇到了增长瓶颈。2023年第四季度,公司营收为16.25亿元,较2022年同期的17.02亿元减少了0.77亿元,净利润更是从亏损0.96亿元变为亏损1.55亿元。

进入2024年,汤臣倍健的业绩仍在下滑。一季度,汤臣倍健营收26.46亿元,同比下降14.87%;净利润7.27亿元,同比下降29.43%。

2024年上半年,公司营收为46.13亿元,同比下降17.56%;净利润则锐减至8.91亿元,同比下滑42.34%。这也是近十年来,汤臣倍健交出的“最差半年报”。

到2024年前三季度,汤臣倍健的营业收入为57.34亿元,同比下降26.33%;净利润也锐减至8.69亿元,同比减少54.31%。连续四个季度的业绩下滑,汤臣倍健的数据还不及3年前。

三大品牌营收均下滑

亟待新产品“接棒”

现代管理学的奠基人之一彼得·德鲁克曾说,企业的成功来自于满足顾客需求的产品。汤臣倍健当年的崛起,恰好诠释了这句话,但如今的现状,也与此相关。

近年来,汤臣倍健的产品策略可以用“大单品”和“品牌矩阵”来概括。除了主品牌“汤臣倍健”,还有专注骨关节健康的“健力多”、眼营养专业品牌“健视佳”、肝健康养护专业品牌“健安适”、新升代营养品牌“Yep”、新派维生素品牌“维满 C”、专业婴童营养品牌“天然博士”等,并于2018年收购澳洲益生菌品牌“lifespace”, 主打肠胃健康领域。

尽管品牌众多,汤成倍健公司的收入依然主要来自“汤臣倍健”、“健力多”、“lifespace”。2023年,三大品牌带来的收入占总收入的74.6%,其中“汤臣倍健”占比57.4%,是绝对的“明星”产品。

此外,最新财报数据显示,2024年前三季度三大品牌营收均下滑。“汤臣倍健”实现收入31.94亿元,同比下降29.2%;“健力多”实现收入6.98亿元,同比下降29.9%;“lifespace”国内产品实现收入2.71亿元,同比下降29.55%。

“国联证券”研报指出,主品牌及健力多的大幅下滑主要受到线下渠道流量下滑、新老产品切换、库存整理、以及原本基数大的影响。

艾媒咨询CEO张毅则表示,产品创新不足是导致公司营收下滑的首要原因。

在汤臣倍健的官网上,主流产品依然是传统的膳食补充剂,包括蛋白粉、维生素和矿物质,共计100款,其中蛋白粉有18种,维生素和矿物质合计55种。其余产品主要针对心脑血管、体重管理和眼部健康,总计约20款。

与之相比,竞品健合集团(1112.HK)旗下拥有保健品品牌Swisse,以及母婴营养品牌“合生元”,更有宠物营养品牌Solid Gold和Zesty Paws,形成了该集团的“三驾马车”——成人营养(ANC)、婴幼儿营养(BNC)和宠物营养(PNC)。

此外,汤臣倍健的研发投入也有所下滑。2024年上半年,汤臣倍健的研发费用为6978.25万元,占总营业成本的4.8%,相较于2023年同期下滑13.47%。

另外,据新媒体“于见专栏”报道称,汤臣倍健的蛋白粉受到用户的吐槽,认为其外包装显得过于陈旧且不够吸引年轻人,导致产品的受众主要集中在中老年人群体。

不过,食品安全科普专家、国家高级食品检验师王思露持不同观点,他认为,作为一家食品研发企业,必须与时俱进,否则将面临被淘汰的风险。他提到,作为国货品牌,汤臣倍健在品牌建设上还是比较成功的,有主推产品,还有多项新产品研发。

“变相涨价”引用户吐槽

此外,根据财报信息可知,研发投入有所下滑的同时,近年来公司销售费用却在持续上升。

具体看,2020年至2023年,汤臣倍健销售费用分别为18.18亿元、24.78亿元、31.69亿元和38.59亿元。与此同时,营销对于营收的带动明显,同期,营收分别为60.95亿元、74.31亿元、78.61亿元和94.07亿元。

尽管销售费用水涨船高,但带来的净利润并没有随之水涨船高。汤臣倍健2020年净利润达到15.24亿元,2021年小幅上升至17.54亿元,但2022年却跌至13.86亿元,2023年略微回升至17.46亿元。

张毅指出,汤臣倍健在消费洞察力上存在不足,未能精准捕捉年轻人和中老年人的消费特征,导致营销策略与消费者需求脱节。反映在财报上,就是成本增加,业绩增长有限。

销售成本增长下,汤臣倍健开始涨价。汤臣倍健的片剂产品在2022年和2023年的营收分别为17.99亿元和24.79亿元,实现了增长。然而,该产品的销量却从50.68亿片降至50.08亿片,同比下降1.19%。由此计算,2022年每片的售价约为0.354元,而2023年则上涨至约0.495元,涨幅达到39.83%。

“变相涨价”也引发了消费者的不满。

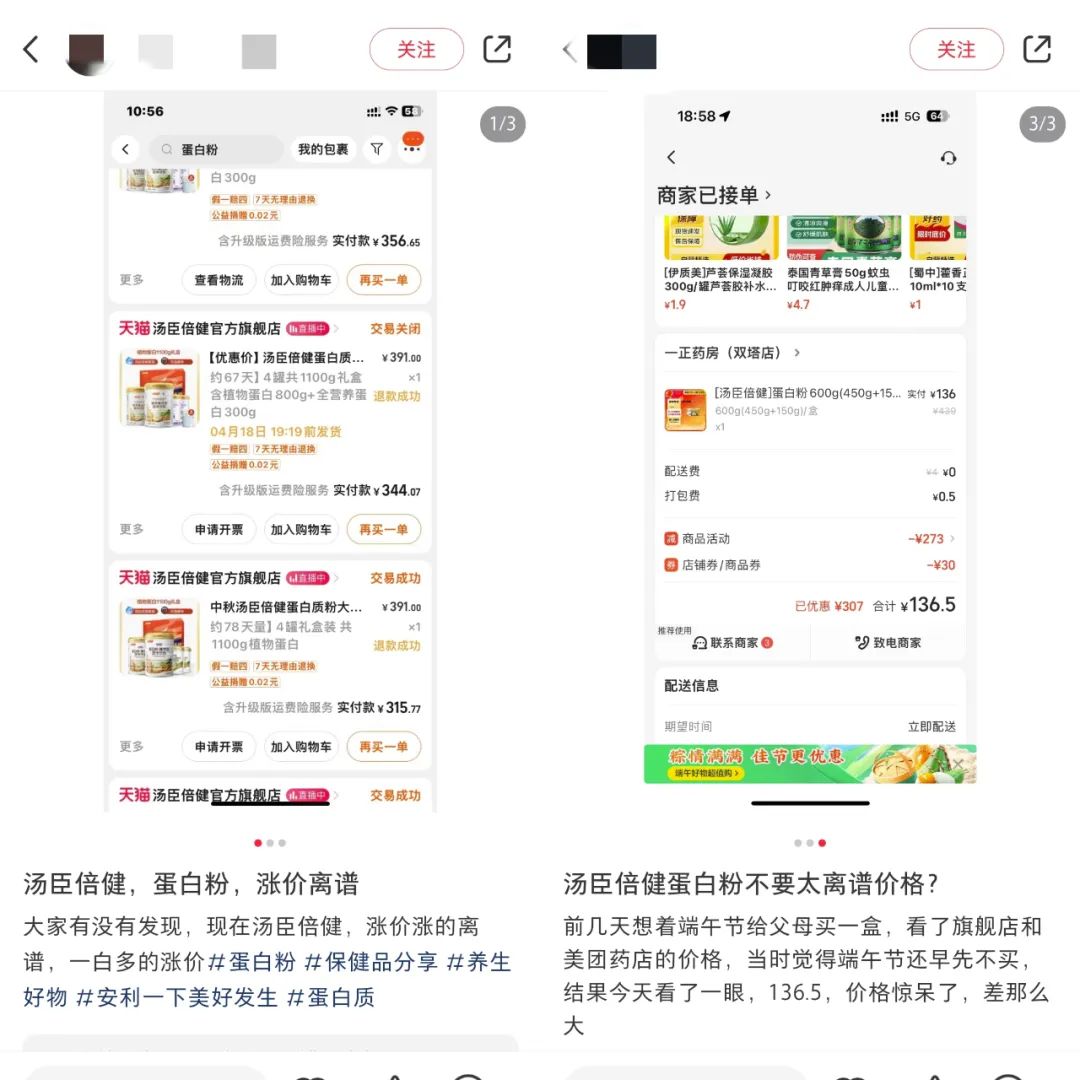

在小红书上,有用户吐槽,之前购买蛋白粉78天的量只需200多元,现在68天的量却要300多元,这还是优惠后的价格。

来源:小红书

食品产业分析师朱丹蓬表示,汤臣倍健作为上市公司,其产品原料无可挑剔,走的是质价比的路线。然而,消费者的关注点逐渐转向性价比,尤其是从2023年下半年以来,汤臣倍健在这方面是有所缺乏的。

发力“线上”

需平衡好线下经销商利益

对于消费企业而言,渠道更是让产品和服务触及市场的生命线。

汤臣倍健早期可以说是依靠线下的药店和商场等非直销渠道(包括代销、分销、零售、代理等多种形式)而迅速崛起,2012年,汤臣倍健门店数量突破3万个,打入96家全国百强连锁药店和41家全国百强超市。

据信息服务平台“米内网”数据显示,汤臣倍健在2015年的药店渠道市占率超过了30%。

然而,随着线上购物的崛起,昔日的辉煌却受到冲击。2020年到2023年,汤臣倍健线下渠道的收入占比从71.21%下滑至58.1%。2024年前三季度数据显示,线下收入31.09亿元,同比下降29.08%;线上渠道收入25.86亿元,同比下降23.36%。但两者的差距已经不远了。

与线上销售的崛起相对的是,曾经合作多年的线下经销商开始出现不满。

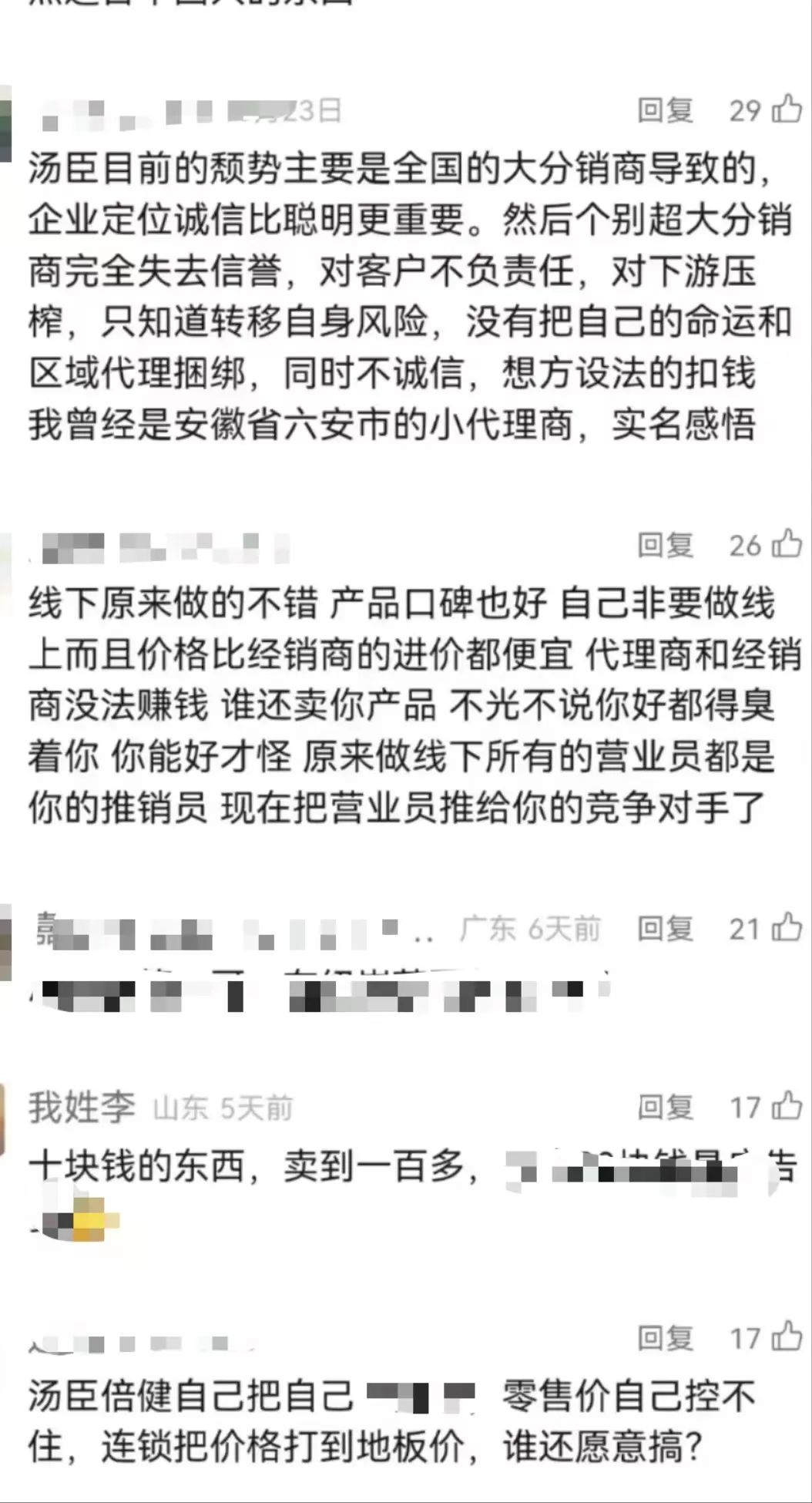

在新媒体“沥金”发布的题为《保健品火了,汤臣倍健凉了》的文章的评论区,一位经销商留言称:“线下做得不错,口碑也好,偏偏要做线上,价格比我们经销商的进价还便宜,结果大家都没法赚钱,谁还愿意卖你产品?”

来源:微信

在小红书上也有用户表示,药店里的葡萄籽和B族维生素价格居然是淘宝官网的2-3倍。有用户分享道:“我在楼下药店买了168元的产品,回家一查官网,才77元!”还有人提到,一瓶牛初乳加钙148元,领完券后官网仅需51元。

来源:小红书

此外,在小红书上,一名位于陕西的汤臣倍健经销商正在出售自己的门店,坦言生意一般,便宜卖了。

不过,一位在北京东城区经营汤臣倍健商超店的经销商表示,线上销售确实对线下造成冲击,但大品牌依然比杂牌子更好卖。

但也并非所有代理商利润都在变薄。据一名做汤臣倍健第三终端的员工介绍,公司给所有渠道的出厂折扣率是统一的,其中走诊所这条第三终端的代理商利润可以达到50%以上,这是其他渠道很难实现的,但能进入的代理商门槛比较高。

而从数据来看,汤臣倍健的境内经销商数量从2020年末的1219家减少至2024年上半年的862家,减少了近29.4%。

根据2024年半年报内容显示,汤臣倍健在所有销售渠道中均采取经销模式。在线下渠道,公司通过经销商或直供方式将产品送至药店、超市等零售终端,再由这些终端销售给消费者;在线上,产品则通过分销商或直供给阿里、京东等电商平台,由第三方店铺或平台自营销售给消费者。

同时,中国企业资本联盟中国区首席经济学家柏文喜也表示,如今消费者可能更倾向于线上购物,线上渠道的竞争格局变得愈发激烈。

根据新媒体“蝉魔方”的数据显示,在2023年5月至2024年4月的抖音电商保健品TOP30品牌中,同为保健品的诺特兰德销售热度排名第一,而汤臣倍健却未能进入榜单前十。

截至9月25日,诺特兰德在抖音等电商平台的单日最高销售额突破1700万元,其中直播销售额占比超过80%。

在如今的线上竞争风云中,汤臣倍健的渠道转型似乎进入了一个“阵痛期”。能否在传统线下与新兴线上之间找到微妙的平衡点,还需要继续摸索。

几家欢喜几家忧

保健品去哪儿?

经历新冠疫情后,大众对养生和保健愈加重视,投入显著提升。因此,保健品行业整体表现亮眼。欧睿数据显示,2023年中国维生素与膳食补充剂行业的零售总规模达到2253亿元,同比增长约11.6%。

蛋糕越来越大,汤臣倍健的竞争对手们也越来越多。2024年上半年,Swisse母公司健合集团(股票代码:0392.HK)的营养补充品板块营收超过44亿元,同比增长5.6%,占总收入的六成以上。而康宝莱(HLF)同期营收1.57亿美元,同比增长0.8%。

A股“同行”星湖科技(601199.SH)也表现不俗,2024年上半年营收84.86亿元,同比增长2.66%;净利润激增119.91%,达到5.06亿元。

据新媒体“前瞻经济学人”的报告显示,膳食补充剂作为补充维生素、矿物质等营养物质的保健食品,因其研发和上市门槛较低,导致市场上出现大量同质化产品,竞争异常激烈,行业集中度较低。

与此同时,王思露指出,消费者对保健食品的认知依然不足,品牌之间的恶性竞争加剧,产品质量参差不齐。

柏文喜进一步提到,当前传统保健品市场面临新兴品牌的强劲竞争,这些品牌借助电商平台迅速崛起,给头部品牌带来显著压力。除了产品功能性突破,影响消费者决策的因素还包括品牌信誉、价格和健康知识的普及,其中价格依然是关键。

如今,汤臣倍健业绩接近回到3年前。董事长梁允超曾提到:“流水不争先,争的是滔滔不绝。”“放弃产品创新,就是放弃未来。”这位福布斯富豪,不止于“喊口号”,也做出多项内部改革措施,如今又斥资2.6亿元,搞股权激励。你认为这一系列举措,能否让“保健品一哥”重振昔日雄风?

-

转载付费阅读6994阅读2023/4/25 11:24:55

-

付费阅读6981阅读2021/2/19 18:05:44

-

本站付费阅读7984阅读2021/2/2 17:56:33