出品|清流工作室

作者|王晓悦 主编|赵妍

中国平安(601318.SH)综合金融牌照带来“一鱼多吃”的便利,也令其走入“鸡蛋放在同一个篮子里”的窘境。

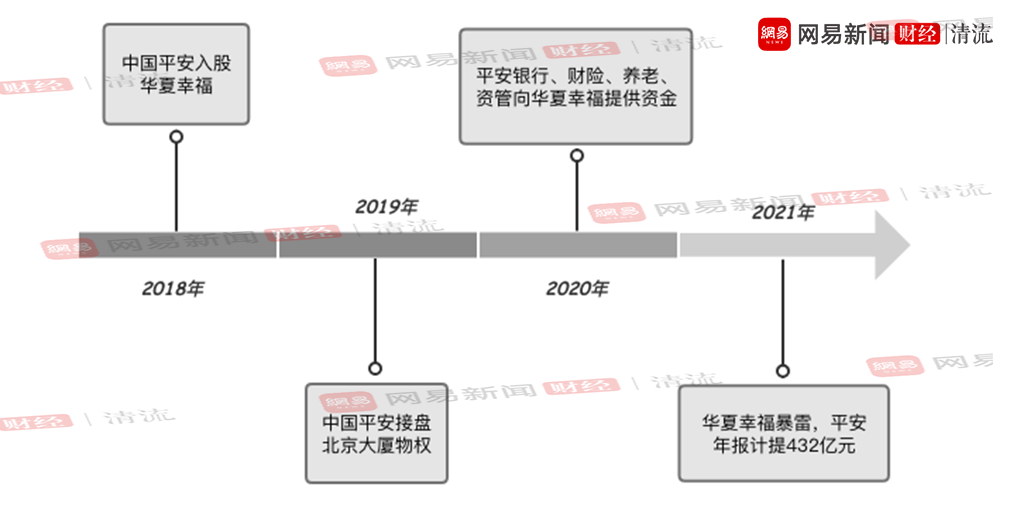

在此前的2021年业绩发布会上,平安的高管强调,公司不动产投资仅占保险资金5.5%,股债投资更是只有1154.18亿元,总体风险可控。但与之对比的是,因计提了单个暴雷房企华夏幸福(600340.SH)432亿元的减值准备,平安集团全年利润骤降三成。

深究下去,中国平安对华夏幸福仅有180亿元的股权投资,剩余计提的是高达273亿元的债权投资。而中国平安同时也持有碧桂园、旭辉地产、中国金茂、朗诗集团等4家上市房企的股权。且同样在入股后,整个平安系积极地向相关联的房企提供债务支持。

在市场好的时候,铁索连舟使平安各个业务板块都能获利,但房地产下行之时,单个房企的暴雷就可能引爆多个业务板块。

中国平安几乎把房企投了个遍,但不乐意被称为“最大的隐形地主”,一直尝试降低外界对其地产投资风险的评估。此前,更是声称平安险资对恒大集团、蓝光发展等暴雷房企,无论是股权或债权上的“敞口均为0”。

但清流工作室独家发现,公开记录显示可能并非如此。平安险资参股的招商平安,就有至少两笔对恒大的借款被违约,并已进入追讨债款的法律程序。而平安险资旗下的平安不动产,也对蓝光发展有多笔借款未能收回,并采取冻结对方股权的方式维权。

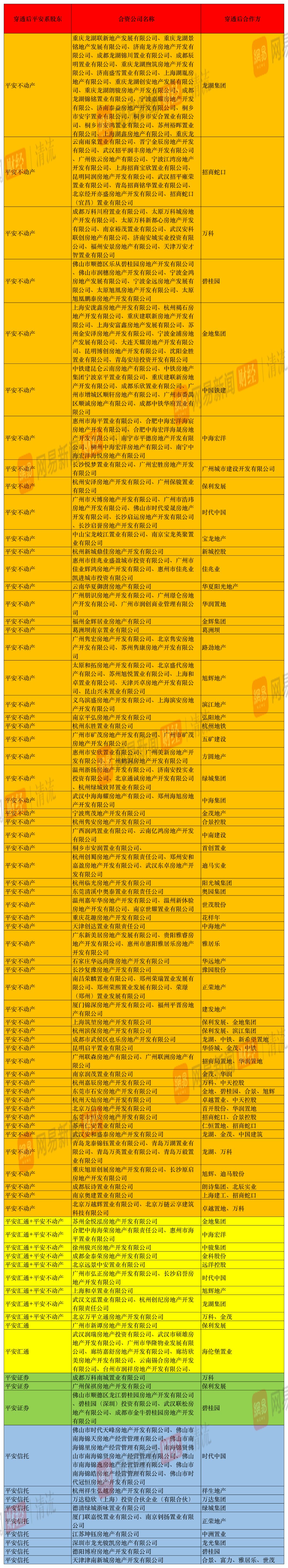

据清流工作室统计,平安旗下的平安不动产、平安信托、平安汇通、平安证券及平安资管,多个渠道对外投资房地产业,与不同的房企合资设立开发公司。合作对象有大国企和龙头企业,但也不乏部分资金链紧张的房企。

这些房地产类的投资,又是否存在风险敞口?

平安入股房企的“双重”风险

2021年年报中,中国平安对华夏幸福相关投资资产进行减值计提、估值调整及权益法损益调整金额合计432亿元,其中股权159亿元,债权类则高达273亿元。这笔减值让中国平安2021年的归母净利润减少了243亿元。

股权投资计提的159亿元减值或许是熊市带来的无差别伤害。但273亿元的债权类计提,显然给了平安2021年业绩重重一击。

2018年7月10日及2019年1月31日,平安与华夏幸福及其股东王文学签下《股份转让协议》,合计斥资180亿元购下华夏幸福25.19%股权,并由平安人寿出面持股。

入股华夏幸福后,整个平安系都在为华夏幸福输血,不断追加债权投资。

平安旗下的深圳平安汇通投资管理有限公司,为华夏幸福的PPP项目发行了大量的资产支持证券,平安系资金还亲自下场认购了部分华夏幸福的融资产品。

在2022年4月22日的一份交易概述中,平安财险透露,对华夏幸福作为融资主体、发行主体或担保主体的相关债权投资资产,共计持仓面值为35.08亿元。

平安养老保险和平安资管也曾设立债权投资计划,为华夏幸福提供永续债权投资资金,金额不超过50亿元及10亿元。

这些较为明面上的债权投资不足百亿,更多的债权类投资也许来自平安的银行、信托等板块。

比如,平安银行曾在2020年向华夏幸福的全资孙公司九通基业投资有限公司提供结构化融资额度不超过30亿元,通过信托计划向其发放贷款。

平安汇通还与华夏幸福设立合资公司,参与具体项目建设。平安汇通与华夏幸福原合资设立了北京中城辉煌房地产开发有限公司,但此后该公司陷入资金危机,列入失信被执行人。2019年,一家固安世昌企业管理有限公司接手华夏幸福所持股权,其背后是两个神秘的自然人吕秀云和李恬。

此外,平安人寿还以华夏幸福为踏板,拿下了北京大厦项目物权。2018年底,华夏幸福花了57.8亿元,从中国铁路物资股份有限公司接手北京物盛科技有限公司,项目地块位于丽泽金融商务区,地处北京西二、三环路之间,是北京市和丰台区重点发展的新兴金融功能区。时隔一年,华夏幸福在2019年底又将该项目几乎原价58.29亿元转让给平安人寿,并将项目交由华夏幸福代建代管。

中国平安钟爱上市房企,除了华夏幸福,其还持有碧桂园(7.76%)、旭辉(6.21%)、金茂(14.11%)、朗诗集团(6.92%)等多家上市房企的股权。与华夏幸福类似,中国平安入股后,整个平安系积极地向相关联的房企提供债务支持。

中国平安在2019年斥资86亿港元入股中国金茂,目前持有其14.11%股权。清流工作室发现,股权投资之外,平安系对中国金茂的债权投资可能不亚于对华夏幸福。而素以高价拿地著称的中国金茂,在2020年限价调控后业绩暴雷,净利润“腰折”。

中国金茂年报显示,公司与平安银行、平安信托、平安产险、平安养老险、平安资管及平安旗下的深圳市前海平裕商业保理有限公司,均签订了金融服务框架协议。其中贷款服务每日上限高达100亿元,融资性保理服务每日上限为30亿元。

金茂的参股子公司重庆兴乾置业有限公司,与平安不动产签有借款框架协议,每日最高上限结存余额为9亿元;另一家宁波鹰茂地产开发有限公司,也与平安不动产旗下的深圳市平嘉投资管理有限公司签有委托贷款框架协议,每日最高上限5.5亿元;另外三家参股公司,也与平安不动产旗下的深圳市德理企業管理有限公司签有借款框架协议,每日最高上限3.75亿元。

清流工作室此前曾解析中国金茂表外负债,平安作为金茂的金主,频繁在金茂的项目公司股东列表进出。项目早期,平安系公司带资入股,项目进入回报期,平安系又微利退出,疑似“明股实债”的操作。详见《清流|警惕中国金茂表外负债》。

而碧桂园和旭辉地产的主要往来银行都出现平安银行。且平安不动产与碧桂园至少设有4家合资公司,其中3家是项目开发公司;与旭辉合资设有合肥旭荣置业有限公司,对外投资两家项目开发公司;与朗诗集团设有合资公司嘉兴朗裕投资有限公司,并提供股东贷款用于收购上海浦东两栋房产。

2018年和2019年,平安不动产先后与旭辉地产、朗诗地产签署战略合作,三年内双方总投100亿用于住房租赁项目的投资、开发及运营。

对恒大、蓝光风险敞口真的为0吗?

2021年10月,中国平安曾在投资者互动平台强调:“颇受市场关注的恒大、蓝光、泛海等房企,平安险资无论是股权还是债权均为‘0敞口’。”

风险敞口又称风险暴露,是指因债务人的违约行为导致的可能承受风险的信贷业务余额。而平安集团的保险资金投资组合由寿险及健康险业务、财产保险业务的可投资资金组成。

清流工作室发现,在与恒大的合作中,平安保险资金可能存在一定的风险敞口。

中国平安子公司中国平安人寿保险股份有限公司(下称“平安人寿”),与招商局旗下的深圳市招融投资控股有限公司,合资设立了深圳市招商平安资产管理有限责任公司(下称“招商平安”),并由平安人寿持有39%股权,实缴出资11.7亿元。

也就是说,招商平安公司背后约四成资金来自平安险资。而该公司多次向恒大提供借款,并在2021年底聘请律师追讨债款。

招标信息显示,2019年8月22日,招商平安通过投资平台深圳市招平恒佳投资中心(有限合伙),以股+债模式向恒大石灰围项目投放了9.9亿元,其中招商平安出资4.95亿,对外募资4.95亿。这笔钱,是以股权转让回购方式投放了6.93亿元,以股东借款方式投放了2.97亿元。2021年12月22日,招商平安公开招标律师代理服务,进行一审、二审及再审等工作,以及其他与债权实现有关的诉讼执行等工作以及非诉方式回收等工作。

再比如,2019年8月22日,招商平安通过另一个投资平台深圳市招平恒华投资中心(有限合伙),同样以股+债模式向恒大华强北项目投放了8亿元。由于该项目未按时支付2021年9月21日利息,亦未履行还款和股权回购义务,融资方及担保方构成违约。为了讨债,招商平安已向广州市中级人民法院提起诉讼并申请了财产保全,广州中院已立案受理,案件诉讼标的约合人民币8.4亿元。

回溯一下时间线,招标信息显示至少一个恒大项目早在2021年9月21日违约,而平安集团最早在2021年10月8日表示对恒大“0敞口”,此后对外也保持这一说法。

而除了在向恒大追债,招商平安还同时在向泰禾等多家房企追债。其中另一个暴雷房企也闪现身影,2020年9月21日,宝能地产股份有限公司将所持的100股盐城宝能城市发展有限公司股权质押给了招商平安,至今有效。

平安声称“0敞口”的另一家暴雷房企蓝光发展,也早在2021年6月曝出对平安违约。

2021年6月,蓝光发展的公告显示,全资子公司四川蓝光和骏实业有限公司股权被多家公司司法冻结。6家冻结申请人中,有5家是平安不动产旗下投资机构,合计冻结金额超过17亿元,蓝光地产称是平安不动产提前解除合同。

蓝光发展2021年年报还显示,平安不动产旗下的深圳联新投资管理有限公司(下称“深圳联新”)在2021年8月将蓝光旗下的两家子公司告上深圳国际仲裁院,案由是“借款、债券融资纠纷”,总涉案金额7.23亿元。截至2021年12月31日,这两个案件处于“和解谈判中,未开庭”的状态。

平安不动产由平安人寿持有49.5%股权,平安财险及平安旗下的深圳平科信息咨询有限公司分别持有剩余的35%和15.5%股权。这意味着,平安不动产至少84.5%的出资,来自平安的保险资金。

“中国最大隐形地主”风险几何?

平安不动产是平安集团投资房地产最主要的平台,与不少房企有合作。据清流工作室统计,仅平安不动产旗下的多个投资平台,可能踩雷了不少近期出现资金问题的房企。

前述起诉蓝光的深圳联新,是平安不动产旗下重要的投资平台之一。深圳联新与佳兆业集团城市更新服务有限公司,合资设立了惠州市佳兆业凯进城市投资有限公司和广州市佳业辉鸿房地产开发有限公司(下称“佳业辉鸿”)。佳兆业还将所持合资公司部分股权质押给深圳联新。

2021年,以理财产品违约为导火线,佳兆业出现资金流动性问题。平安不动产投资的合资公司佳业辉鸿,目前已有部分股权被冻结。

平安不动产另外一个重要的投资平台是深圳安创投资管理有限公司(下称“安创投资”)。安创投资与奥园设有合资公司东莞中奥泰房地产置业有限公司(下称“东莞中奥泰”),由安创投资持有40%股权。

同时,奥园将其持有的东莞中奥泰股权600万元、东莞中奥泰旗下子公司的股权800万元质押给安创投资。2021年底,奥园出现资金链危机后,奥园所持的东莞中奥泰的600万元股权及东莞中奥泰所持子公司的800万元股权被司法冻结。尚无更多信息证明,冻结这部分股权的是安创投资还是其他债主。

平安不动产及其旗下的安创投资,与花样年集团也有大量的合作。今年年初,安创投资作为执行申请人,申请对花样年集团(中国)有限公司等8家花样年原旗下公司进行财产保全。但因为安创投资“下落不明”,花样年一方的异议申请书被公告7日视为送达,安创投资对花样年的部分冻结措施被解除。

深圳联新和安创投资只是平安不动产众多投资平台中的两个公司,平安不动产对外投资超过90家子公司,这些子公司又进一步对外投资,与不同的房企合资设立开发公司。其中不乏华润置地、保利集团、首都开发等国企,也囊括碧桂园、万科、龙湖等龙头企业,以及部分资金链紧张的房企如富力、雅居乐、佳兆业、奥园等公司。

平安不动产之外,平安信托、平安汇通、平安证券等都是平安系投资房地产的隐秘渠道。比如,此前清流工作室独家发现,龙光地产在2021年大手笔拿地,项目子公司穿透后,出现平安信托的身影。目前,平安信托还与时代中国、祥生地产、绿城地产、正荣地产、中洲置业、郑州地产、万科、碧桂园等多家公司设有合资公司。平安汇通与金地集团、中海宏洋、中骏置业、金科股份、万科、远洋控股、保利发展、时代中国、旭辉地产等多家房企设有合资公司。平安证券也隐藏着不少与万科、保利、碧桂园的项目合作。

这些隐藏在各个渠道下的房地产投资,是否存在风险敞口?

清流工作室发现,这些房企与平安系设立合资公司后,又大量地将项目公司股权质押给平安系。同时,平安旗下保理公司深圳市前海平裕商业保理有限公司又为多家房企提供应收账款融资服务。

值得注意的是,这些合作方里不乏资金链紧张的中小房企,如正荣地产、中洲控股。更有一些合作方,追溯到最后是自然人背景,而非房企背景。

此外,平安部分项目已经出现资金问题。比如,平安汇通与福建华班企业管理有限公司合资设立福建华浦房地产开发有限公司(下称“华浦地产”),负责运营华浦·华尔街商业地产项目。2021年5月,该公司已被裁定破产清算,华浦地产运营的华浦华尔街项目也于近日被公开拍卖。

结语

中国平安体量巨大,从投资比例来看,房地产投资占比并不大。但房地产业的高杠杆属性,决定了这类资产利润波动幅度较大,这也是一个华夏幸福暴雷,就造成平安利润大幅滑落的原因。如何降低集团各个板块在房企暴雷潮中的风险,是中国平安当前最重要的任务。