探秘明星基金经理一季报“家底”:持仓总市值缩水近万亿,张坤、朱少醒依旧高仓运作,“不应过于悲观”成广泛共识

来源:和讯网

颇令市场关注的公募基金一季报披露已近尾声。从已公布的情况看,公募在行业配置上,将工业、消费、医疗及信息技术做为一季度布局的四大主线,另外,“宁王”再次反超“贵州茅台”成为当前公募基金的头号重仓股。

Wind统计显示,公募基金一季度的A股持仓市值达5.51万亿,相比去年底蒸发了约9233亿元,降幅显著。

但在此背景下,仍有近四成的主动权益基金选择逆市加仓。当前的两市估值水平回落至历史低位,“投资者不应过于悲观”看似成为众多基金经理的共识。

“一哥”张坤:在管规模缩水逾百亿

“灵魂自问”坚定后市信心

在每年的公募基金定期报告披露季中,“公募一哥”张坤的最新动向总是投资者关注的焦点之一。

4月22日,易方达基金公布旗下基金一季报,在年内业绩不甚理想的情况下,张坤的管理规模更是大幅缩水,截至1月30日,其在管4只基金合计规模达849.27亿元,相比去年底大减169.98亿元。

从资产配置看,易方达优质精选与蓝筹精选在一季度均维持了超九成的权益仓位,前十大重仓股占比分别为80.51%、87.42%,已逼近在“公募双十限制”下能达到的极限,在某种程度上,这也显示了张坤对于自己后市判断所下的决心。

那么,能让张坤一把“梭哈”重仓的个股都有哪些呢?

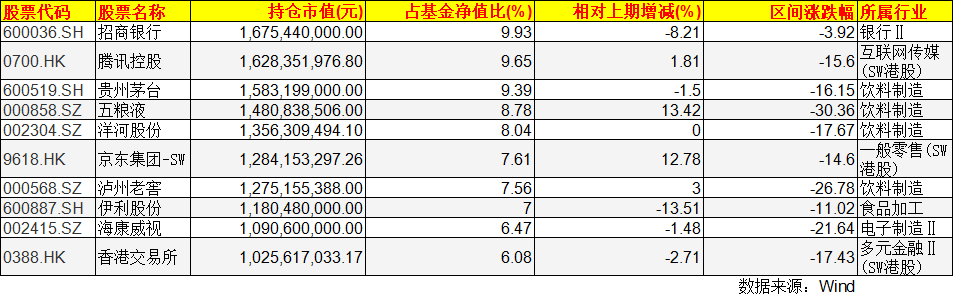

易方达蓝筹精选季报显示,该基金一季度前十大重仓股分别为:贵州茅台、招商银行、腾讯控股、海康威视、泸州老窖、五粮液、香港交易所、洋河股份、伊利股份、美团-W,相比去年底并没有太大变动,其中,美团、五粮液都有不小幅度的加仓。

而易方达优质精选的重仓与蓝筹精选基本一致,唯一不同地方在于优质精选以京东替代了美团作为重仓股。

张坤在一季报中披露,期内主要增加了医药、科技等行业的配置,降低了金融等行业的配置。

(易方达优质精选一季报重仓)

(易方达蓝筹精选一季报重仓)

值得注意的是,张坤的持仓基本都是知名的大盘蓝筹股,但是从去年开始,各类“白马蓝筹”便是市场杀跌的主要对象,那么,为什么张坤没有选择在中小盘股中挖掘机会呢?

对于这一问题,除了张坤自身的投资偏好外,也离不开因庞大的管理规模对调仓换股所产生的限制。

按照公募的“双十限制”原则(即一只基金持同一股票不得超过基金资产的10%;一个基金公司同一基金管理人管理的所有基金,持同一股票不得超过该股票市值的10%),能承接住张坤近千亿资金规模的标的,也就是市场中那些大流通盘的白马股。

需要指出的是,自去年以来市场中出现的风格变化,在不断地侵蚀着张坤在管基金的净值,他在一季报中直言,净值的下跌让其感受到了焦虑。

不过,张坤认为,面对股价的下跌投资者应保持冷静,并问自己三个问题:

一、我的恐惧,是来自股价下跌,还是来自基本面发生了负面变化?

二、最初的投资理由不存在了吗?

三、股价更低了,作为长期的净买入者,我不应该更高兴才对吗?

张坤表示,企业每天不断累积的自由现金流将反映到其价值积累中,而不断增长的企业价值终将投射到其市值增长中。

在他看来,尽管眼下市场面临不少的困扰,但也为长期投资者提供了相当具吸引力的价格。

“老兵”朱少醒:

过度悲观已无意义 更重视企业“鲁棒性”

对于从业超15年,见证了A股多轮行情起伏的基金“老兵”朱少醒来说,今年跌宕起伏的市场走势相比其过往的投资生涯中,只算是一幕小插曲罢了。因此,他也在一季报中直言:当下再对市场过度悲观已经没有意义。但这也引发了市场的热议。

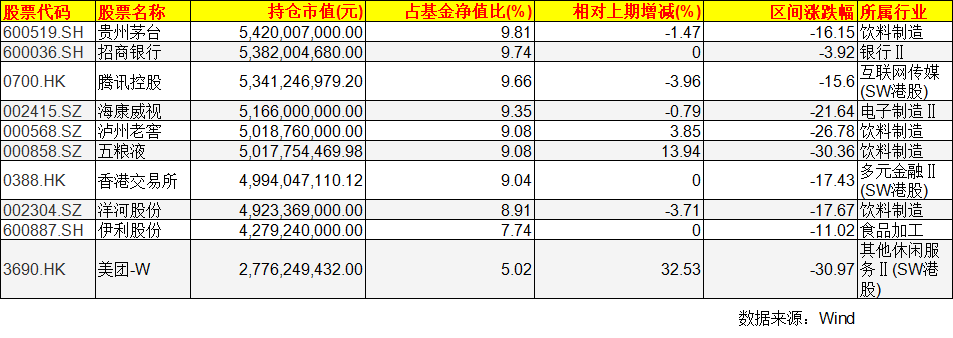

从资产配置来看,朱少醒在一季度继续维持分散投资、高仓运作的策略,其管理的富国天惠精选一季度权益仓位达93.26%,持股集中度回升至37.93%。

在持仓组合方面,富国天惠精选的前十大重仓股分别为:贵州茅台、宁德时代、宁波银行、伊利股份、韦尔股份、药明康德、五粮液、立讯精密、迈瑞医疗、东方雨虹。

相比去年底,朱少醒大手笔增持了药明康德。就在4月10日,该公司公布了一季度业绩情况,2022年Q1药明康德实现营业收入84.74亿元,同比增长71.18%,超出公司此前公告的65%到68%预计一季度收入增长率,创历史单季最高营收规模。

(富国天惠精选一季报重仓)

回顾一季度以来的市场形势,朱少醒认为,一季度黑天鹅事件频发,国际地缘冲突爆发,新冠病毒疫情再次抬头,以及美国加息预期强化......多重利空同时叠加,导致市场大幅下挫。

朱少醒写道:“站在当前的时点去分析短期的市场环境,我们的确挺难推出乐观的结论。资源品价格高涨,中美利差已经收窄而美股面临加息,外资还在持续流出市场。”

但是他同时指出,如果将眼光放到更长的时间维度,再对市场过度悲观已经没有意义,当下已经是权益投资者应该承受波动、有技巧地承担风险的时候。

值得注意的是,朱少醒在季报中提到,基于当前的宏观背景,将更加注重上市公司的质地,希望投资标的生产经营有更强的“鲁棒性”。鲁棒性,即是英文Robust的音译,指健壮和强壮,通常用来形容某网络系统在异常和危险的情况下的生存能力。

由此看来,朱少醒或许更青睐被市场称为“皮糙肉厚”的公司,这样无论未来市场风云如何变幻,相关标的也能更好地捕捉一些机遇,实现超预期成长。

“新锐”黄海:掘金煤炭、地产股豪取超额回报

坚信3000点底部坚实

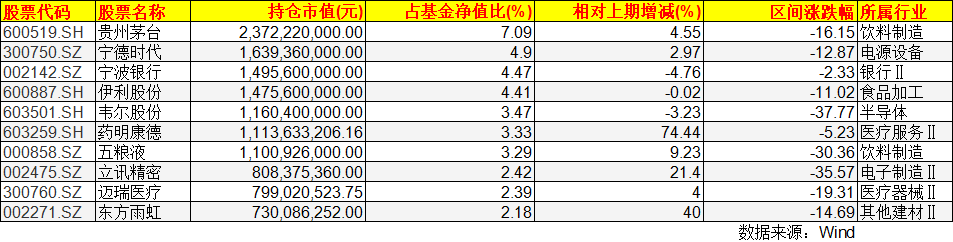

万家基金的黄海是今年为数不多实现大额正收益的权益基金经理,截至4月22日,黄海的代表产品——万家宏观择时多策略年内已实现32.09%的业绩回报,在2212只同类基金中排名第一。

从其持仓组合来看,重仓持股煤炭股、地产股或是黄海实现阶段性跑赢市场的秘诀。

万家宏观择时多策略一季报披露前十大重仓股分别为:陕西煤业、保利发展、淮北矿业、山煤国际、潞安环能、金地集团、万科A、新城控股、平煤股份、山西焦煤。

(万家宏观择时多策略一季报重仓)

对于当前的市场状况,黄海认为,“在历史上,更严峻的局面也很难改变中国股市长期向好的现实。”

他指出,即使目前市场在困境下依然反复寻底,但仍坚信3000点附近的沪指会是资本市场长期坚实的底部区域。

“走心”李晓星:二季度市场将否极泰来

“消费+科技”最受青睐

4月23日,银华基金明星基金经理李晓星在管产品的一季报披露,他在一季报中写下了近6000字的长文,阐述了自己的投资逻辑,以及对今年以来市场走势的思考。

他认为,市场的估值收缩已经接近尾声,“A股整体和一些优质标的的估值已处于历史均值甚至是偏低的位置。若未来,目标公司的基本面不出现大幅下修的情况,估值层面就没有太多继续下跌的空间。”

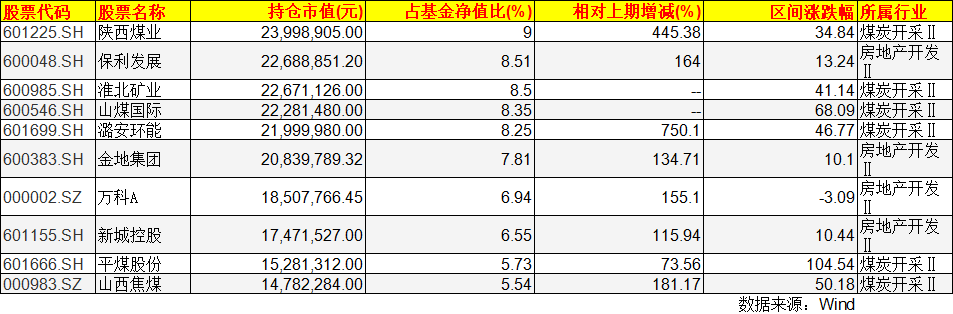

李晓星在一季度的管理规模也缩水不少,当前在管基金达10只,管理规模由去年底的524.47亿元下降至481.17元。

在资产配置方面,其代表产品银华中小盘精选一季度权益仓位为92.43%,环比提升1.31个百分点,持股集中度为53.12%,环比基本持平。

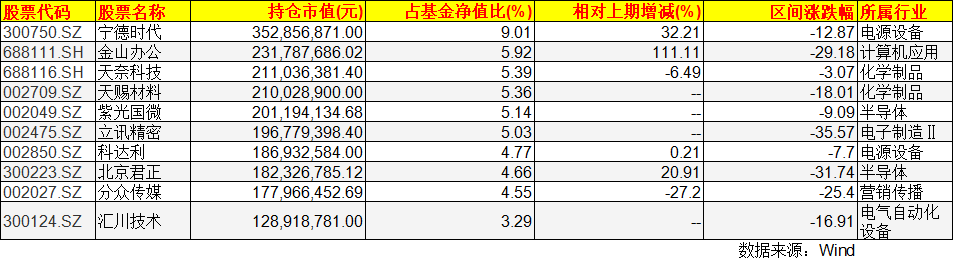

从持仓组合来看,银华中小盘精选一季度的前十大重仓股分别为:宁德时代、金山办公、天奈科技、天赐材料、紫光国微、立讯精密、科达利、北京君正、分众传媒、汇川技术。

相比去年底,李晓星将盐湖股份、天齐锂业、雅克科技及江丰电子四个个股调出了重仓组合,并新进了天赐材料、紫光国微、立讯精密与汇川技术。

(银华中小盘精选一季报重仓)

李晓星在一季报中表示:“我们的组合依然维持消费成长+科技成长的配置。消费股里选择食品饮料、社服等疫情消散链条,消费建材和家电等内需地产链条,以及业绩维持快速增长且估值中已经包含了贸易纠纷预期的cxo产业链;科技股里选择供应链完全自主、只有部分市场敞口在海外、业绩维持快速增长且估值处于历史低位的电动车,完全是内循环且增速和估值相匹配的军工和计算机,以及需求增长迅速且供给增加偏慢的能源金属。”

他认为,二季度会是市场预期层面否极泰来的一个季度,并对消费板块边际会更乐观一些。之所以下此判断,他阐述了三点原因:

估值消化了一年多,大部分板块的估值回到了历史中枢偏低位置,龙头公司竞争优势在不断强化;

收入逐季改善,全年前低后高,疫情扰动在近期有所超预期,但全年维度看并不影响需求改善的方向;

成本端有望边际走低,利润弹性将会体现,尤其是大众品在下半年会有较好表现。但另一方面,由于整个市场资金面目前没有看到增量,消费板块的预期收益率不宜过高。

“顶流”刘彦春:重仓组合基本未变

管理规模缩水230多亿

曾与张坤同为“千亿顶流”的刘彦春,其管理规模在一季度也大幅缩水,目前在管产品6只,管理规模由去年底的978.5亿元下降至748.35亿元,缩减逾230亿元。

其代表产品景顺长城新兴成长的重仓组合与去年底对比没有变化,分别为:贵州茅台、迈瑞医疗、泸州老窖、五粮液、中国中免、药明康德、海大集团、古井贡酒、美的集团、海康威视,其中,贵州茅台、中国中免被小幅减持。

(景顺长城新兴成长一季报重仓)

刘彦春在一季报中表示,市场整体估值水平已经显著回落,只要企业的能力没有改变,外部环境变化只是阶段性扰动,对公司的合理定价影响不大。

在他看来,比较全球优秀公司的成长性、盈利能力、估值水平去看,现阶段国内很多优质上市公司已经极具吸引力。

“宁王”重夺“头号重仓股”

中国核电、中国建筑获增持最多

纵观上述明星基金经理的调仓与研判,可以看出,两市估值水平回落至历史底部区域、投资者不应过于悲观等,已成为各家的共识。

Wind数据显示,今年以来,全市场共有37.54%的主动权益基金提高了股票仓位,有46.08%的基金维持了超80%的股票仓位运作。

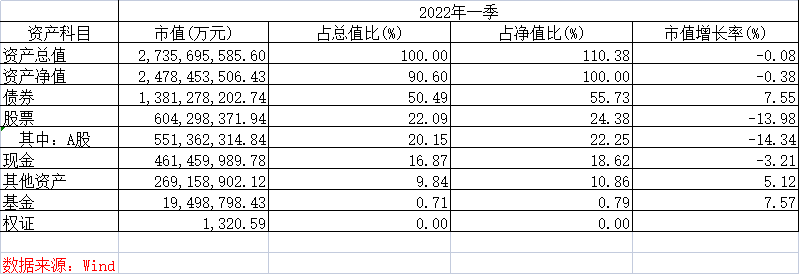

不过,在坚持高仓运作的背后,公募在一季度中的损失也堪称惨重,公募基金一季度的A股持仓市值达5.51万亿,相比去年底蒸发了约9233亿元。

(公募一季度资产配置情况)

从具体个股来看,公募基金一季度前十大重仓股分别为:宁德时代、贵州茅台、招商银行、隆基股份、药明康德、东方财富、保利发展、五粮液、兴业银行、伊利股份。

(数据来源:Wind 公募基金一季度前二十大重仓股)

在一季度中,共有1914只公募基金持有宁德时代2.86亿股股份,相比去年底增持了2606.76万股。“宁王”再次反超“贵州茅台”成为当前公募基金的头号重仓股。

而中国核电与中国建筑则是在期内获增持最多的两只个股,分别被公募加仓8.6亿股、8.56亿股。分众传媒、京东方、南山铝业则被减持最多,分别被减仓3.99亿股、3.62亿股及3.24亿股。

在行业配置方面,工业、消费、医疗及信息技术成为公募基金在一季度布局的四大主线。

有业内人士表示,今年公募的投资主线基本围绕“稳增长”相关方向展开,但并不意味着短期内这一方向一定有超额收益存在,在外围不确定因素释放以前,权益市场仍可能延续震荡态势,投资者还需保持耐心,对2022年的投资收益持谨慎预期。