来源:和讯网

健之佳近日公告,称公司拟被两名股东合计减持不超约247万股。值得注意的是,今年期间,截至12月29日,公开数据显示,健之佳频现高管增持,与上述股东的拟减持行为形成鲜明对比。笔者留意到,健之佳今年期间披露的三笔高溢价收购案,显示标的公司存在盈利下滑的情况,更有标的公司在收购后出现盈利下滑的情况,并且,三笔溢价收购均未签署业绩对赌协议。对此,有投资者提出质疑。

两名股东抓住“年尾”减持:拟合计减持不超约247万股

健之佳12月29日披露《关于股东减持股份计划公告》,称云南健之佳健康连锁店股份有限公司股东昆明诚德业投资合伙企业(有限合伙)(以下简称“诚德业合伙企业”)、以及苏州和益投资合伙企业(有限合伙)(以下简称“苏州和益”),根据公司首次公开发行上市前的自愿承诺,其因自身资金需求,拟自本减持计划公告披露之日起 3 个交易日后的6 个月内,通过集合竞价、大宗交易方式分别减持不超过其直接持有的公司股份1,390,516 股(即不超过公司股份总数的 2.00%)、不超过其直接持有的公司股份1,079,507 股(即不超过公司股份总数的 1.5527%)。即上述两名股东拟减持的股份数合计不超约247万股。

公告显示,截至公告日,诚德业合伙企业持有公司无限售条件流通股份 2,688,400 股,占公司总股本的 3.87%;苏州和益持有公司无限售条件流通股份1,079,507 股,占公司总股本的 1.55%。以上股东股份来源为公司首次公开发行前取得及上市后以资本公积转增股本方式取得,所持股份自公司2021 年 12 月 1日起解除限售并上市流通。

对此减持计划,健之佳表示,本次减持计划系诚德业合伙企业、苏州和益根据自身资金需求自主决定,在减持期间内,上述股东将根据市场情况、公司股价等因素选择是否实施减持计划,存在一定不确定性。与此同时,健之佳提及,本次计划减持股份企业均不属于公司控股股东、实际控制人或其一致行动人,减持计划实施不影响公司的治理结构和持续经营,不会导致公司控制权发生变更。

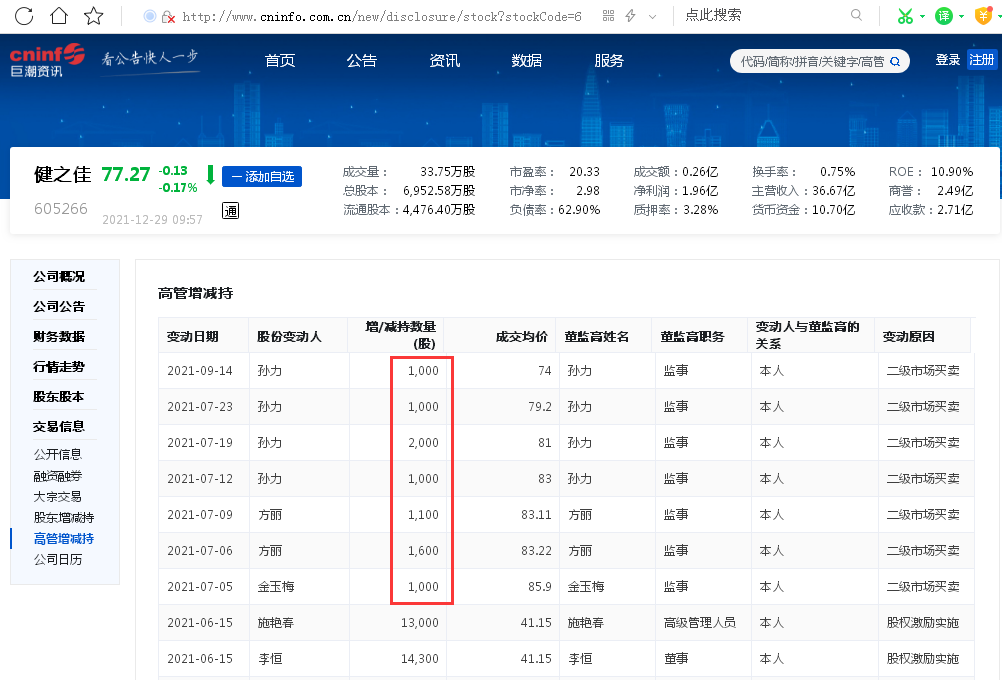

值得注意的是,今年期间,健之佳多位高管频现股份增持信息,与上述两名股东抓住“年尾”减持的行为形成了鲜明的对比。

未签对赌协议的“高溢价”收购引质疑:有标的公司被收购后盈利下滑

上述股东抓住“年尾”披露减持计划的背后,笔者注意到今年以来,健之佳的多笔股权收购案引发了市场关注甚至质疑。

公开资料显示,健之佳今年以来三笔股权收购案,以净资产为基础,收购价平均比标的公司净资产高出42倍多。

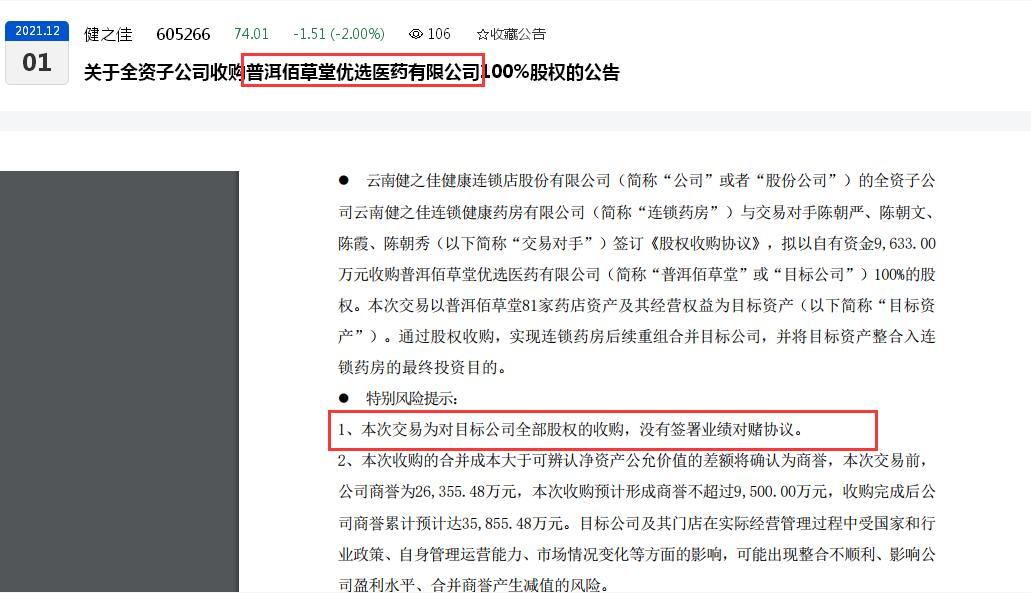

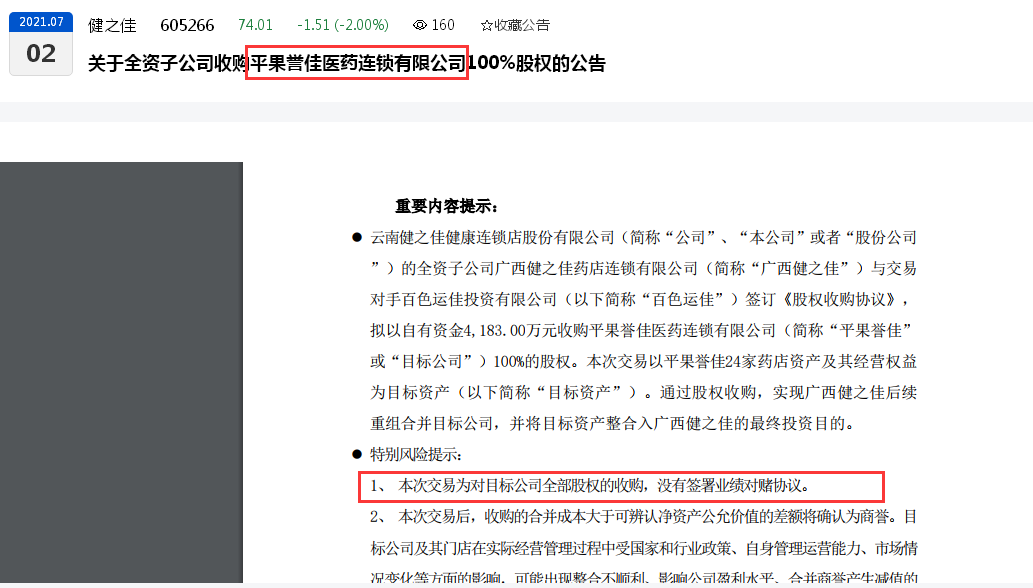

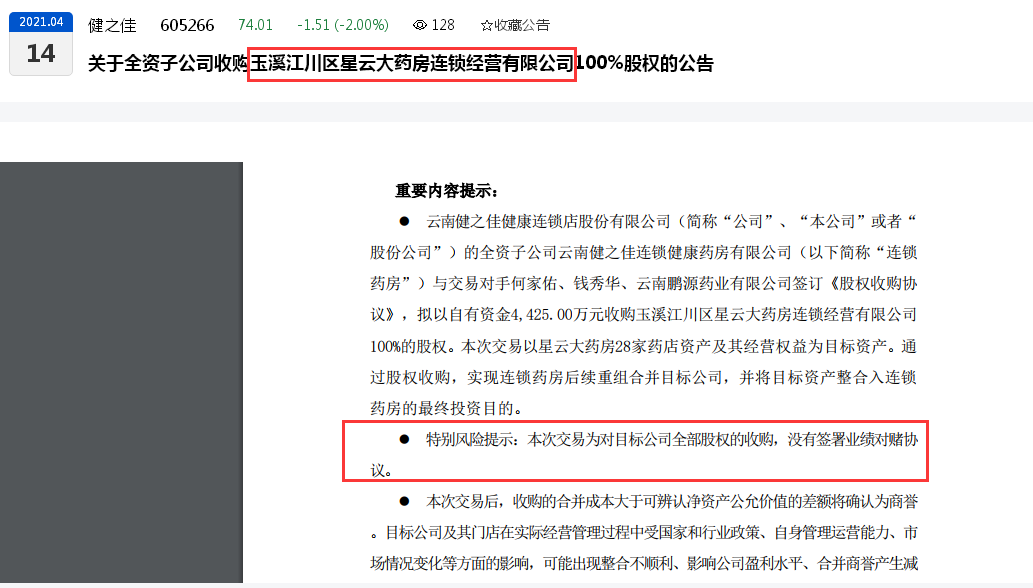

从健之佳今年披露的三笔股权收购案来看,即收购玉溪江川区星云大药房连锁经营有限公司100%股权、收购平果誉佳医药连锁有限公司100%股权、收购普洱佰草堂优选医药有限公司100%股权,从公告披露的上述标的公司的最新可披露的净资产来看,分别显示为江川星云截至2021年2月28日净资产为78.73万元、平果誉佳截至2021年5月31日净资产为299.35万元、普洱佰草堂是截至2021年10月31日净资产为160.52万元。

上述三家标的公司,健之佳在公告中披露的收购价分别为币 4,425.00万元、4,183.00万元、9,633.00 万元,即分别相比净资产高出55.20倍、12.97倍、59.01倍,平均高出42.39倍。

值得注意的是,如此高溢价的收购价格背后,健之佳披露的三个公告均显示未签署业绩对赌协议。

如前述可知,健之佳今年三笔股权收购案均未签署业绩对赌协议,然而,从上述公告披露的标的公司的业绩数据以及健之佳今年半年报的业绩数据来看,上述标的公司即江川星云、平果誉佳均出现了业绩隐忧。

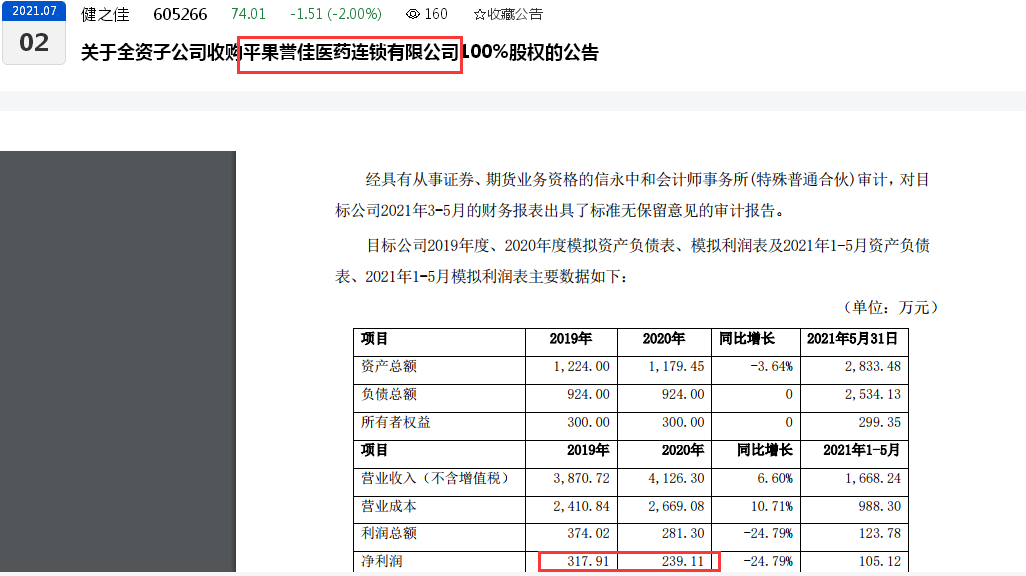

根据健之佳今年7月2日披露的《关于全资子公司收购平果誉佳医药连锁有限公司100%股权的公告》,目标公司2019年度、2020年度模拟资产负债表、模拟利润表显示,2020年度、2019年度,平果誉佳的净利润分别为239.11万元、317.91万元,其中2020年度的净利润同比上一年下滑24.79%。

对此该数据,健之佳在公告中提及,2019年、2020年为未经审计模拟报表数。

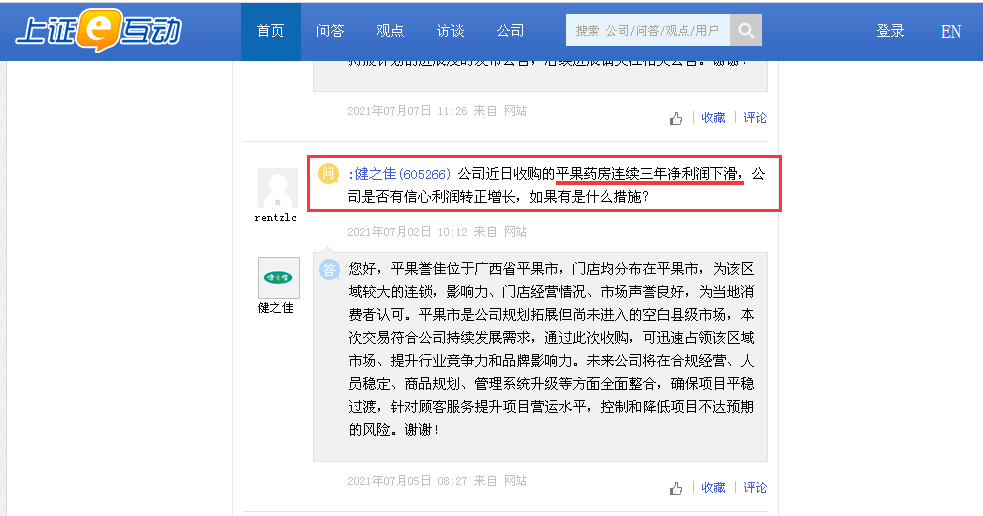

尽管如此,但依然有投资者对该标的公司的盈利前景提出了质疑“公司近日收购的平果药房连续三年净利润下滑,公司是否有信心利润转正增长,如果有是什么措施?”

健之佳则回复表示,平果誉佳位于广西省平果市,门店均分布在平果市,为该区域较大的连锁,影响力、门店经营情况、市场声誉良好,为当地消费者认可。平果市是公司规划拓展但尚未进入的空白县级市场,本次交易符合公司持续发展需求,通过此次收购,可迅速占领该区域市场、提升行业竞争力和品牌影响力。未来公司将在合规经营、人员稳定、商品规划、管理系统升级等方面全面整合,确保项目平稳过渡,针对顾客服务提升项目营运水平,控制和降低项目不达预期的风险。

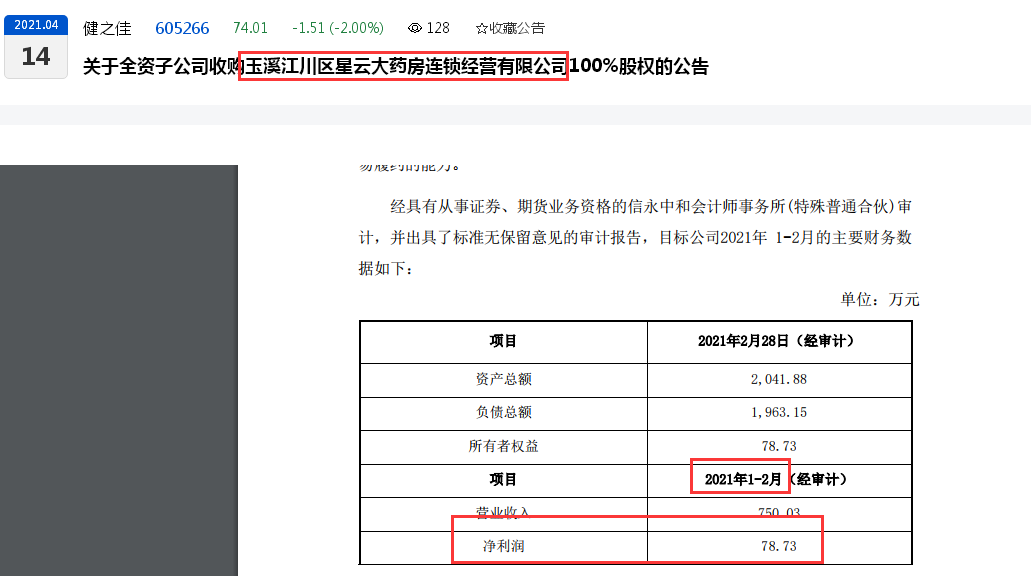

另外,根据健之佳今年4月14日披露的《关于全资子公司收购玉溪江川区星云大药房连锁经营有限公司100%股权的公告》,目标公司2021年 1-2月的主要财务数据显示,2021年1-2月(经审计),目标公司的营收为750.03万元,净利润为78.73万元。而根据健之佳2021年半年报,报告期内,即2021年上半年,江川星云的净利润只有23.11万元。

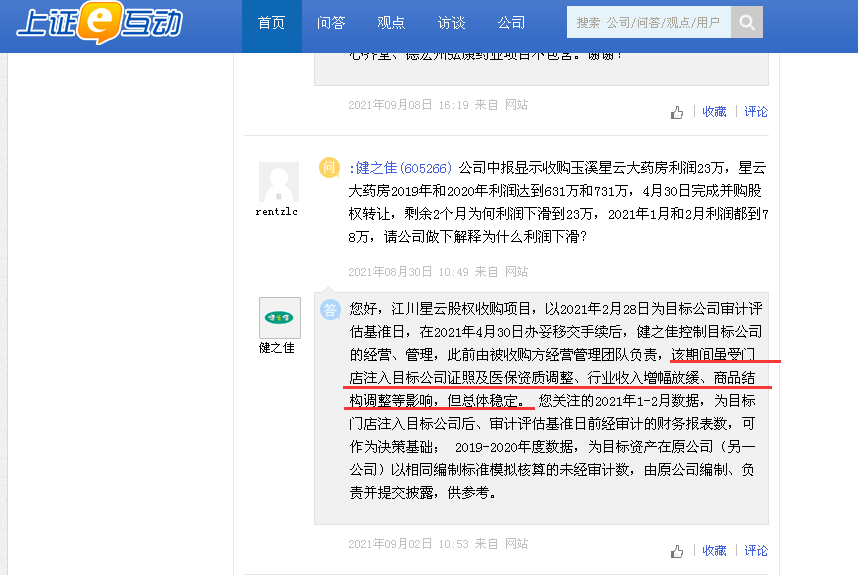

对此,也有投资者在上交所e互动提出了质疑“公司中报显示收购玉溪星云大药房利润23万,星云大药房2019年和2020年利润达到631万和731万,4月30日完成并购股权转让,剩余2个月为何利润下滑到23万,2021年1月和2月利润都到78万,请公司做下解释为什么利润下滑?”

健之佳回复表示,江川星云股权收购项目,以2021年2月28日为目标公司审计评估基准日,在2021年4月30日办妥移交手续后,健之佳控制目标公司的经营、管理,此前由被收购方经营管理团队负责,该期间虽受门店注入目标公司证照及医保资质调整、行业收入增幅放缓、商品结构调整等影响,但总体稳定。

除此之外,即标的公司盈利下滑的同时,笔者注意到,健之佳所披露的三家拟被收购标的公司,均显示出资产负债率高企的情形。

据上述公告,玉溪江川区星云大药房连锁经营有限公司截至2021年2月28日,其资产总额为2,041.88万元,负债总额为1,963.15万元,资产负债率为96.14%。

另外,平果誉佳医药连锁有限公司截至2021年5月31日,其资产总额为2,833.48万元,负债总额为2,534.13万元,资产负债率为89.44%。

此外,普洱佰草堂优选医药有限公司截至2021年10月31日,其资产总额为4,475.70万元,负债总额为4,315.18万元,资产负债率为96.41%。

而健之佳截至2021年9月30日、2020年12月31日,其资产负债比率分别仅为62.90%、50.94%。

(图片来源:巨潮资讯网、上交所)