作者 | 蒲肃

来源 | 债市观察

近日,有着“园林第一股”之称的东方园林(002310.SZ)因一起两年前的违规发债,被北京证监局发函追责。已经连续亏损3年的东方园林,因发债问题而再次被关注。

2月23日晚,东方园林公告称,公司及相关人员收到北京证监局警示函,指出其2020年12月18日公布发行公司债券“20 东林 G1”募集说明书时,存在部分债务违约情形,违反了《公司债券发行与交易管理办法》(证监会令第 113 号)第四条、第十六条、第十七条的规定。

上述警示函还显示,东方园林时任总裁刘伟杰、财务负责人王谭亮、董秘陈莹对相关问题负有责任,北京证监局对东方园林及相关责任人采取出具警示函的行政监管措施,并记入资本市场诚信档案。

来源:企业公告

据了解,《公司债券发行与交易管理办法》第十七条中规定,对已发行的公司债券或者其他债务有违约或者迟延支付本息的事实,仍处于继续状态的,不得公开发行公司债券。

也就是说,东方园林在募集“20 东林 G1”公司债时,存在债务违约的情况,因此形成违规发债。公开资料显示,“20 东林 G1”发行规模10亿元,年利率5.2%,起息日2020年12月23日,到期日2025年12月23日。

事实上,东方园林已经连续3年净利润亏损,账面资金逐渐承压,违规发债也从侧面衬托出东方园林迫切融资的需求。

01

债务承压、连年亏损,

东方园林扩张后遗症仍在继续

东方园林全称是北京东方园林环境股份有限公司,创立于1992年,2009年成为中国园林行业第一家上市公司。

东方园林三大主营业务板块是生态业务、循环经济业务和环保业务,并细分为景观绿化、河道治理、生态修复、污水处理、固废处理、危废处理、再生资源、园区经济八大业务线,公司从整合规划、设计、工程、运营、资源化再利用等多个环节都有业务渗透。

来源:企业官网

东方园林在1996年承建的北京东方广场屋顶花园景观工程,是当时亚洲最大的同类工程,现在东方广场汇集着毕马威、安永、东方君悦大酒店、东方新天地等多家知名公司、酒店及商场;2004年,东方园林又承建了北京通州运河文化广场、北京首都机场T3航站楼、北京奥运中心等系列城市地标景观工程。

能拿到这些地标性项目,既表明东方园林具备不一般的实力,同时也离不开掌舵人的能力。

东方园林的创始人何巧女,有着“商界花木兰”的美誉。她从种花、卖花、租摆植物的“卖花姑娘”,逐渐拓展业务至地产景观、城市景观系统。

凭借公司雄厚实力和上市后飙升的市值,何巧女2017年以150亿元的财富,荣登2017年福布斯中国富豪榜第102位,成为当年浙江名副其实的“女首富”。

有媒体统计,东方园林最昌盛的时候,是从2015年到2018年5月,合计中标PPP项目113个,总中标额1693亿元,是环保PPP项目拿单最多的民企。

但PPP项目投入产出周期一般都很长,东方园林中标项目大增的同时也带来了债务的快速上涨。

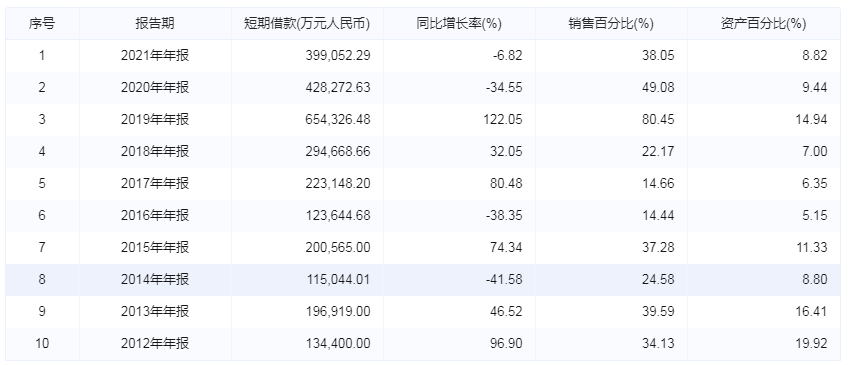

从2015年到2019年的5年中,东方园林短期债务规模不断增加,除了2016年是同比缩减外,其余四年都是同比上涨,且同比涨幅达到70%~80%,其中2019年是短期债务的高峰期,超过65亿元,同比涨幅达到122%。

来源:企业预警通统计

2018年,东方园林为缓解资金压力,求解发债融资,结果计划发布10亿元的公司债,实际只融到5000万元,继而引发公司市值在短短4天内大幅缩水100亿元,成为债市历史上罕见的“发债惨案”,至今仍令人记忆犹新。

北京市朝阳国资委在2019年成为东方园林实际控制人后,其负债结构得到调整,短债规模连续两年下降。但总负债仍在上升,截至2022年第三季度,东方园林负债总额超过330亿元,相比2015年的总负债(112.95亿元)几乎翻了3倍。

此外,截至2022年第三季度,东方园林货币资金约9.58亿元,其中包含冻结等原因的受限制的资金。但东方园林一年内到期非流动负债以及短期借款接近80亿元,还有超121亿元的应付账款。

上述货币资金、到期负债情况和半年报相比没有明显改善,其实早有投资者在半年报时就针对这一问题向东方园林发问,咨询其持续经营是否存在重大不确定性?

东方园林9月14日在投资者互动平台表示,公司资产负债率较为稳定,短期借款的金额和占比均呈现下降趋势,债务结构已进一步优化,短期债务风险可控。

从2018年开始,东方园林结束净利润连续2年同比上涨的态势,开启了至今连续5年的净利下滑之路,并在2020年开始连续3年净利润亏损。

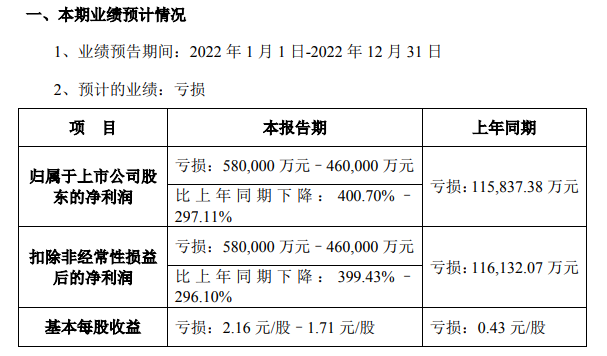

来源:企业财报

最新业绩预报显示,东方园林2022年预计亏损46亿元~58亿元,同比下降400.70%至297.11%,为3年来亏损最高。

此外,东方园林涉诉金额也在持续增加。

截至2023年2月24日,东方园林公司及控股子公司连续十二个月内累计的诉讼涉案金额合计约为23.17亿元(含公司作为原告的应收账款清收案件),约占公司最近一期经审计净资产的21.54%。

02

又见承销商踩坑?

回顾东方园林的发债史,可以看出,东方园林在2017年~2019年处于发债高峰期,且发行了较多的短期、超短期债券。

其中2018年是发债最多的年份,总发债规模47.5亿元,共发行六只债券,其中五只债券均为短期或超短期债券。

来源:企业预警通统计

上述被称为国内债市“发债惨案”的公司债就发生在这一年,发行债券为“18东林01”,承销商为华泰联合证券。

“惨案”发生后,华泰联合证券还在2019年为东方园林承销过两笔公司债,但2020年至今已没有合作过。

由于连年亏损,资金承压,东方园林近年来已经很少发债,“20 东林 G1”是目前仅存的一只债券,没想到还是出了违规发债的问题。

据了解,“20 东林 G1”的承销商为首创证券,当年在承销东方园林这只公司债之前,就曾被监管层开出罚单。

据《每日经济新闻》报道,在2020年6月,证监会披露了首创证券在开展债券自营业务过程中的两大违规事实,对首创证券暂停债券自营业务3个月。同时,作为公司分管固定收益事业部高管兼部门负责人张志名被要求接受监管谈话。

证监会披露显示,2019年下半年,首创证券在开展债券自营业务过程中存在两大违规:

一是对债券交易的管控不足,在交易员和银行账户信息空白的情况下完成部分债券交易的审批流程,对交易对手方等要素的管理流于形式;

二是尚未建立现券交易的交易对手白名单及额度管理制度。

实际上,券商在债券承销中的内控、尽调等工作极为关键,也备受监管层关注。去年以来,已经有多家券商因在债券承销业务中存在内控不完善等问题,而遭到监管层处罚。

其中,川财证券、宏信证券就因为上述问题被两次出具警示函。

其中川财证券被罚涉及的20碧海01、20碧海02均为票面利率7.5%的私募债,两债券当前所剩余额合计25亿元。发行人为毕节市碧海新区建设投资有限责任公司,为地方国有企业。

宏信证券被罚所涉及的20西峡01是票面利率为7.4%的私募债,债券当前已终止上市,所剩余额为0。20西峡01由地方国有企业南阳财和投资有限公司发行,当前债项评级为AA级。

有券商分析认为,国企控股后,在国资背景的加持下,东方园林未来发展可能更为稳妥,大家对于暴雷的担心消除了,但国资给予这种民企上市公司支持还需一定时间才能见效,未来发债市场上才能更加顺利。