来源|时代商学院

作者|黄祐芊

编辑|孙一鸣

编者按:3月15日,证监会“四箭齐发”,直指IPO市场要害。

当天,证监会发布四项政策文件,强调要严把发行上市准入关,从严监管高价超募、从严审核未盈利企业;同时强调压实中介机构“看门人”责任,保荐机构要以可投性为导向执业展业。

值此之际,时代商学院推出“高价超募”专题系列报道,与市场各方一同为资本市场健康发展“把脉”,逐个解剖新股高价超募的怪象。

3月20日,纳芯微(688052.SH)抛出一份高管增持计划。两天后,该公司火速公告上述增持计划履行完毕,增持总金额达1799.79万元。

不过,该利好公告并未提振公司股价。3月20—21日,纳芯微两日累计下跌3.58%。

值得一提的是,与1799.79万元增持金额相比,纳芯微上市之初超募超48亿元。

据Wind数据,纳芯微于2022年4月22日成功登陆科创板,超募48.31亿元,约为计划募资额的5倍,这一超募金额高居当年科创板新股第二名。

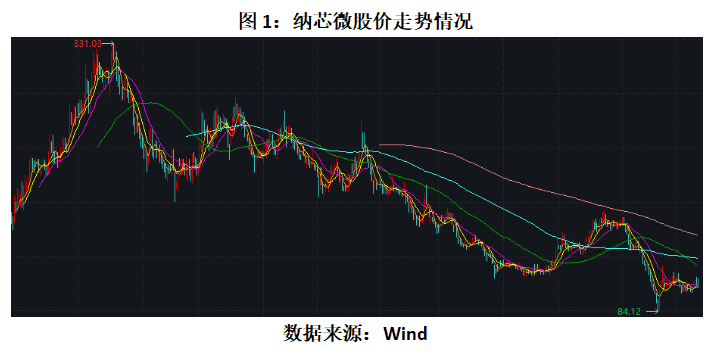

纳芯微上市后,其股价一度攀升至顶峰331.03元/股(前复权,下同)。此后,该公司股价震荡下行,于今年2月5日触达最低价84.12元/股。据Wind数据,截至3月25日,纳芯微收盘价较发行价已下跌36.96%。

究竟是什么原因导致这家企业破发近37%?

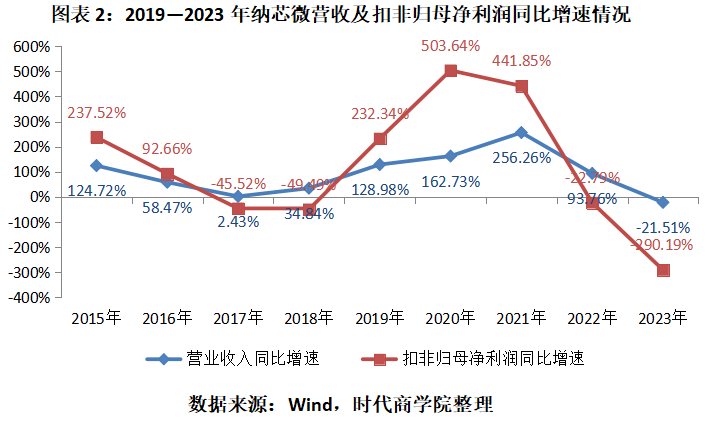

时代商学院发现,这或与其业绩表现有关。上市前,该公司营业收入与扣非归母净利润基本呈翻倍式增长;但上市次年,其业绩急速变脸。据最新业绩快报,2023年,纳芯微营收同比下滑21.51%;扣非归母净利润同比下滑290.19%,且扣非归母净利润首次出现亏损,亏损额达3.22亿元。

针对业绩变脸等问题,3月22日,时代商学院向纳芯微董秘办公室致电采访,但对方电话一直未能接通。

总市值蒸发超百亿元,上市次年即亏3.22亿元

纳芯微是一家半导体芯片企业,产品可应用于信息通讯、工业控制、汽车电子和消费电子等领域。

2022年4月22日,纳芯微成功登陆科创板。上市首日收盘,该公司的总市值为262.34亿元。

上市后,纳芯微股价一路攀升,3个多月后,即2022年8月4日,该公司股价达到峰值331.03元/股,此后,其股价震荡下行。

截至3月25日,该公司股票收盘价为103.03元/股,总市值为146.85亿元,较上市首日总市值缩水115.49亿元。

这或许与纳芯微上市前后业绩表现存在联系。

据招股书,2019—2021年,纳芯微营业收入分别同比增长128.98%、162.73%、256.26%,扣非归母净利润分别同比增长232.34%、503.64%、441.85%。可以看到,该公司上市前的业绩呈翻倍式增长。

年报显示,上市当年(2022年),纳芯微的营业收入同比增长93.76%,扣非归母净利润同比下滑22.79%,其中扣非归母净利润已出现倒退。

2023年上半年,该公司的营业收入亦扭转之前增长态势。

财报显示,2023年一季度、上半年、前三季度,纳芯微营业收入的同比变动情况分别为38.87%、-8.8%、-21.57%。可以看到,2023年一季度,该公司的营收增速明显放缓,到2023年上半年,该公司营业收入首次负增长。

同期,纳芯微扣非归母净利润延续2022年下滑态势。

财报显示,2023年一季度、上半年、前三季度,该公司扣非归母净利润分别同比下滑126.84%、209.34%、266.74%。

2023年业绩快报显示,2023年全年,其营业收入同比下滑21.51%,扣非归母净利润同比下滑290.19%。

这意味着,纳芯微上市当年,其盈利表现已初现颓势,到2023年,其营收和扣非归母净利润双双同比下滑。

值得一提的是,2023年,纳芯微扣非归母净利润为2015年以来首次亏损,亏损额达3.22亿元。

此外,纳芯微IPO前后的业绩表现与其在新三板挂牌前后的业绩表现颇有相似之处。

2016年8月,纳芯微在新三板挂牌,其2015年的业绩增速均超100%。挂牌当年,即2016年,该公司营收及扣非归母净利润同比增速显著放缓。2017年,纳芯微扣非归母净利润同比下滑45.52%;2018年,该公司营收及扣非归母净利润双双同比下滑。

超募48.31亿元,光大证券狂赚2.03亿元保荐费

IPO前后业绩大幅变脸的背后,公募基金在纳芯微IPO发行询价阶段存在高报价的情况。

据招股书,纳芯微IPO计划发行2526.6万股,计划募资9.8亿元。计算可得,按此募资金额上市的话,纳芯微的计划发行价为38.79元/股。

不过,据上市发行公告,该公司最终发行价高达230元/股,实际募资额达58.11亿元,超募48.31亿元。

对比之下,据Wind数据,纳芯微的超募金额在2022年度科创板新上市企业中排名第二。以超募金额除以计划募资金额,纳芯微超募近5倍资金,远超同期在该板块的其他新上市企业。

市盈率方面,纳芯微的首发市盈率为574.05倍,为首发当日所属行业市盈率的10倍有余。

纳芯微高价超募的背后少不了报价机构的助推。

在纳芯微初步询价阶段,合计有250家网下投资者管理的5724个配售对象(剔除无效报价和最高报价后)符合申购条件。

整体来看,网下全部投资者的报价中位数为262.22元/股。其中,华夏基金管理有限公司报价最高,达346.33元/股,是纳芯微计划发行价的8.9倍。

此外,中信建投基金管理有限公司、华宝基金管理有限公司、广发基金管理有限公司等11家机构的报价均在300元/股以上。

需要指出的是,此次IPO,纳芯微保荐机构光大证券相关子公司光大富尊投资有限公司(下称“光大富尊”)参与战略配售,获配金额为1.16亿元,获配股数为50.53万股,限售期为24个月。

目前,光大富尊持有的纳芯微股票仍未解禁。3月25日收盘,纳芯微报收103.03元/股,上述战略配售股以36.96%的破发率计算,光大富尊已浮亏4287.36万元。

不过,由于成功保荐纳芯微上市,光大证券获得2.03亿元的承销保荐费用,剔除战略配售股的浮亏外,光大证券仍获利约1.6亿元。