作者 | 郑理

来源 | 独角金融

成立3年多的权益类基金,目前净值不到4毛,假设基民投进1万元,目前只剩下不到4千……在业绩不佳、规模持续缩水后,时隔3个月,上银基金再次与基民提议打算清盘…

10月18日,上银基金发布公告称,决定召开上银核心成长的基金份额持有人大会,审议该基金终止合同以及基金财产清算的议案,理由是“为保护基金份额持有人的利益”。

该基金自成立以来,并未获得超额收益,业绩走势反倒是持续下跌。截至10月19日,该基金成立至今净值亏损达61.38%。

今年是上银基金成立十周年,除了股权结构由上海银行从持股比例90%升至100%,这家由银行全资控股、偏好低风险产品的公募基金公司,反而在重固收、轻权益的运作模式下,权益团队的投研能力成为公司的一大短板。

1

净值跌到4毛以下,如何做到的?

上银核心成长成立于2020年9月27日,至今已走过整整三个年头,成立之初募集规模3.43亿元,不过,成立后的第一个季度就下降到5000万元以下,沦为“迷你基”。

截至2023年二季度末,上银核心成长规模仅为0.12亿元。截至10月18日,基金净值在0.4元以下,成立至今净值亏损超过60%。

此次上银基金提议对该产品清盘,并非首次。今年6、7月份,上银基金以通讯方式组织召开了投票期为2023年6月22日起至2023年7月16日的上银核心成长混合的第一次持有人大会,但由于有效表决意见的基金份额持有人所持有的基金份额少于基金总份额的二分之一,未达到法定的会议召开条件,导致最终此次持有人大会未能成功召开。

时隔3个月,上银基金仍在积极推进该产品清盘。在此次的议案中,上银基金给出的提议清盘原因为:保护基金份额持有人的利益。

一次不行,再次请求基民清盘,这只基金背后到底发生了什么?

回顾过往,上银核心成长成立三年换了三位基金经理,有意思的是,这些基金经理有着共同的特点,一是刚加入上银基金后就来管理这只基金;二是,三人管理的产品没有一只回报为正;三是,伴随每次基金经理的变动,这只产品也会进行一次幅度较大的调仓换股。遗憾的是,即便在频繁的调仓换股之下,也没把上银核心成长的业绩做起来。

图源:wind

第一任基金经理徐静远,任职回报亏损30.07%,可谓是开了个坏头。而徐静远历任东方资管量化研究员、高级量化研究员,2020年9月加入上银基金,担任基金经理,还拿到了CFA、FRM等含金量高的证书。在她任职的第一年,持仓极为分散,主要集中在金融、消费、电子、能源等行业,开始的时候回报还是正的。到了2021年,与陈旭共管,产品持仓调整为白酒、锂电等,业绩开始下跌,一年亏损283万元。

2022年8月徐静远与陈旭卸任,刚加入上银基金的刘东勃开始管理该基金,在他刚任职后,重仓的板块依然以白酒、光伏、锂电为主,业绩下滑更加严重,当年亏损569万元。

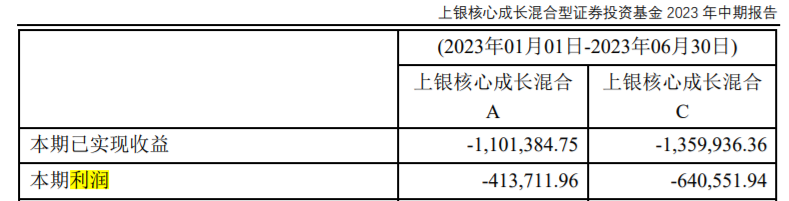

在市场掀起AI投资“狂潮”时,2023年一季度陈旭逐渐加仓AI,二季度几乎全仓AI。在风格激进、追高完一个热门行业又进入另一个行业后,成为这只基金持续下跌的根源。上半年,上银核心成长合计规模只有1100万元的情况下,产品亏损105万,可谓惨烈。

图源:半年报告

若此次持有人大会通过清盘议案,陈旭与前两位卸任的基金经理一样,面临无基可管的尴尬局面。

2

背靠“大树”好乘凉?

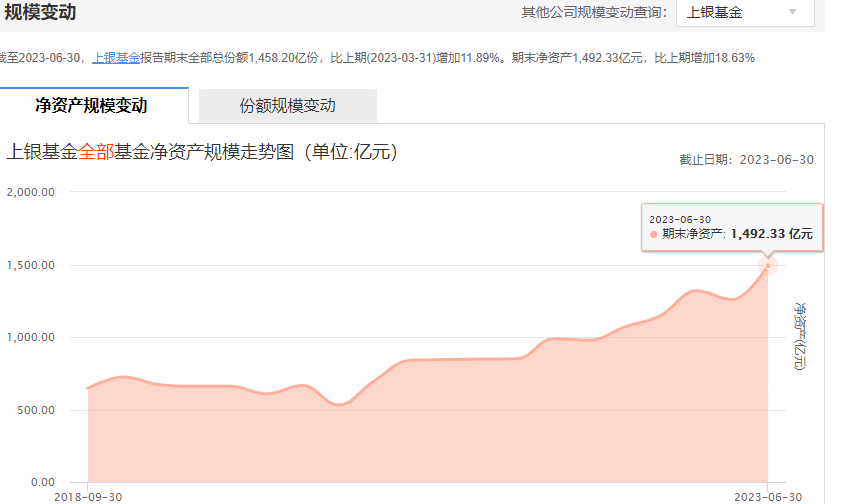

上银基金2013年8月30日成立,成立十年来,其最新公募规模1492.43亿元,但规模占比较多的产品是债券型基金和货币基金。

早在今年7月25日,二股东中国机械工业集团有限公司(下称“中国机械工业集团”)将持有的10%股权转让给上海银行后,至此上银基金成为由上海银行全资控股的公募机构。而在2021年12月开始,二股东曾多次谋求转让股权,直到两个多月前,中国机械工业集团才最终身退。

回顾上银基金成立的10年,在2019年公募基金“躺赚”的一年,不少基金公司的资产规模突飞猛进,但上银基金却不增反降。截至2019年末,该公司资产规模592亿元,行业排名48位,较2018年末减少131亿元。

资产规模下降,实际上离不开背后高管团队的动荡。

2019年3月,原上海银行副行长兼上海银行浦西分行党委书记的汪明担任上银基金董事长;2019年7月18日,上银基金原总经理李永飞离任,刘小鹏出任总经理、衣宏伟出任副总经理。当管理层团队稳定后,上银基金规模也开始逐年增长。

2020年初,上银基金的在管资金规模不到600亿,2022年二季度末已经突破至千亿大关。

在汪明担任董事长期间,上银基金业绩实现平稳增长,总资产和净利润逐年上升,2019-2021年,上银基金总资产分别为11.84亿元、13.61亿元、19.1亿元,实现净利润分别为0.77亿元、1.1亿元、1.47亿元。

2022年9月10日,汪明因工作安排离任,上银基金董事长变更为武俊,换帅三个月后,刘小鹏也离职总经理一职,原副总经理尉迟平接任总经理职务。

公募基金公司高管变动,是否影响公司内部的重要决策我们无从得知,而在高管团队再次动荡下,却再次影响了上银基金的管理规模,由2022年末的1319亿元降至2023年一季度末的1258亿元,最终在高管“换血”完成后,2023年上半年增长至1492亿元。

图源:wind

在2013年成立的银行系公募机构中,分别为永赢基金、兴业基金、中加基金、上银基金和鑫元基金,从上半年末管理的资产规模看,上银基金表现并不突出,排在第四位。

目前规模最大的宁波银行持股的永赢基金,2023年上半年管理的资产规模为3588.57元,第二位是兴业银行持股的兴业基金,上半年末规模为3075.74亿元,北京银行持股的中加基金,资产规模为1300亿元,上银基金较南京银行持股的鑫元基金相比,规模仅高出192亿元。但与兴业基金、永赢基金相比,已经拉开了不小的差距。

除了规模随着高管的变动不稳定外,上银基金2022年发行基金多只失败。据上银基金发布的公告,2022年公司共新发33只新基金,超七成未能发行成功。

当然,背靠上海银行,上银基金也有着天然的优势。IPG中国首席经济学家柏文喜称,一方面,银行系基金可以和银行共享高净值客户,解决资金募集来源问题;另一方面,也可以和银行共享一些高成长客户,解决优质投资对象、投资项目来源问题。

他还表示,银行系基金可以帮银行做基金通道,用银行的一些表外资金,来做股债结合的一些投资项目。比如说理财资金,通过银行的私人银行部发一些理财产品,要么作为资金来源,要么为这些资金提供基金通道,这是银行系基金公司的优势。

不过,银行系基金公司也有劣势存在。由于银行系基金的运营核心人员往往来自银行,经营管理理念比较保守以及厌恶风险,更多倾向于投资固收类等低风险、收益稳定的产品,这也导致上银基金权益类产品不占有优势。

截至目前,上银基金总计管理51只产品,其中债券型基金数量最多,28只债券型基金累计规模达1021亿元;规模排在第二的是货币型基金,3只产品总计规模439亿元;而混合型(14只)、股票型(2只)、FOF型(4只)基金总计规模仅31.83亿元。

图源:wind

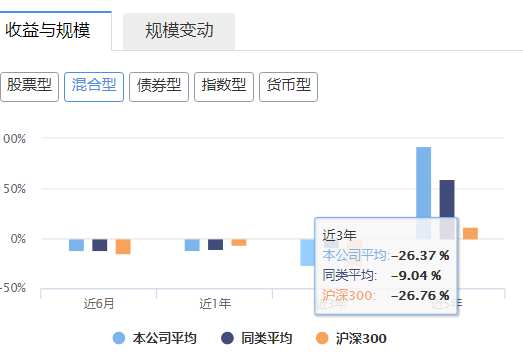

从混合型产品收益率看,近1年以来,上银基金该类产品平均收益率-12.19%,低于同类平均的-10.6%。将投资时间线拉长看,近3年该产品平均收益率亏损26.37%,而同类平均仅亏损9.04%。

今年以来,上银基金旗下权益类产品收益率均为负值。独角金融梳理发现,2021年6月成立的上银科技驱动双周定期可赎回A自成立以来收益率为-62.82%,净值也跌到了四毛以下,近一年收益排名在同类的3339只产品中排名倒数第8。

这里不得不提到上银基金经理施敏佳。上银科技驱动双周定期可赎回A则由施敏佳管理,而查看其任职回报情况,除了该只产品成为他管理的产品中亏损最高的一只外,而旗下其他产品,最低亏损也超过30%以上。

图源:天天基金网

施敏佳与上述三位基金经理持仓风格有异曲同工之妙,即重仓押注热门赛道,当风口过去,其业绩也就随风而散了。

3

债券型基金“风景”独好

相对于权益类基金业绩而言,债券型基金是上银基金的优势。截至目前,在上银基金28只债券产品中,近一年以来只有2只产品收益率为负。

其中,表现最好的是上银聚远鑫87个月定开,该产品规模87.6亿元,其收益率为4.31%,跑赢同类平均的2.49%,在2830只同类基金中,排在第119位。

17位基金经理中,管理偏债类的基金经理有9位,许佳、葛沁沁、楼昕宇、陈芳菲、高永管理的产品业绩为正。

管理规模461.4亿元的基金经理许佳,2020年9月加入上银基金,属于严控风险,扎实稳健派,管理的产品业绩全部为正。在此之前,其任职于上海银行,从事银行间债券市场交易、投资研究、做市报价等相关工作。

背靠上海银行,上银基金有着资金和客户的双重优势,但作为银行系基金,仍有其要突破的瓶颈。权益类基金经理有7人,仅陈博年化回报超过10%,有4位从业时间超过7年,但业绩表现并无优势,还有3位基金经理年化回报为负。