作者 | 武丽娟

来源 | 独角金融

纵然好事多磨,也怕夜长梦多。

2022年,首家券商IPO“冲锋号”即将吹响。

启动IPO 7年之久的东莞证券,将于2月24日上会,接受发审委审核。若此次上会顺利通过,A股券商将增至49家。

成立于1988年6月22日的东莞证券,早在2008年就透露上市计划。2014年完成股份制改造,2015年启动IPO,首次披露招股书。然而,这家老牌券商的上市之路并不顺利。

东莞证券的实际控制人是东莞市国资委,锦龙股份(000712.SZ)是第一大股东。由于2017年锦龙股份涉嫌单位行贿一案,东莞证券IPO受到影响,无奈“中止”,停滞至今已有5年。

中止审查的7年后,东莞证券再次迎来上会大考,“临门一脚”能否成功拭目以待。

1

7年IPO曲折路,再次起航

东莞证券是全国首批承销保荐机构之一,综合实力处于行业中上游水平。不过,其7年的IPO之路却并不顺畅。

2015年6月18日,证监会受理了东莞证券的上市申请。

然而,2017年底,因大股东锦龙股份实际控制人杨志茂在收购东莞证券中,向国家工作人员行贿人民币6411万元,杨志茂单位行贿罪宣判,被判处有期徒刑二年,缓刑三年。

2005年修订的《证券法》将公司控股股东、实控人最近3年无重大违法行为作为公开发行上市的条件之一。

在杨志茂涉嫌单位行贿被提起公诉后,东莞证券主动中止了IPO审查进程。

不过,锦龙股份在2018年经营发展计划中,仍表明将积极推进东莞证券的IPO工作。

2018年东莞证券净利润同比下滑73.46%,资产减值损失则增长6倍。同时,在基金、债券销售业务上接连受罚、大股东将股权频繁质押也加大其IPO的不确定性。

到了2021年2月,恢复审查的申请得到证监会的通过,东莞证券又重启上市之路,并于2017年1月5日更新了招股书。

根据wind数据,目前A股共有48家上市券商,已排队的拟上市券商还有五家,分别是东莞证券、万联证券、信达证券、首创证券、渤海证券。

2

暂停上市的7年后

东莞证券“达标”了吗?

上市进程按下暂停键后,东莞证券一直在开辟多渠道融资,为业务发展提供充足资金。

券商一般通过IPO、定增、配股、债券等不同的方式密集补充资本金。

2022年年初,东莞证券披露,2021年新增借款超过2020年末净资产的60%,当年累计新增借款金额48亿元,截至2021年12月31日,累计借款共计超185亿元。

从新增借款的分类来看,发行债券是新增借款大幅增加的主要因素,其次是资产证券化产品,短融及其他借款。

截至2021年12月31日,东莞证券公开发行公司债券、非公开发行公司债券、次级债券及资产证券化产品合计余额121.9亿元,较2020年末增加30.98亿元,变动额占上年末净资产的比例为42.47%,主要为新发行债券及次级债券所致。

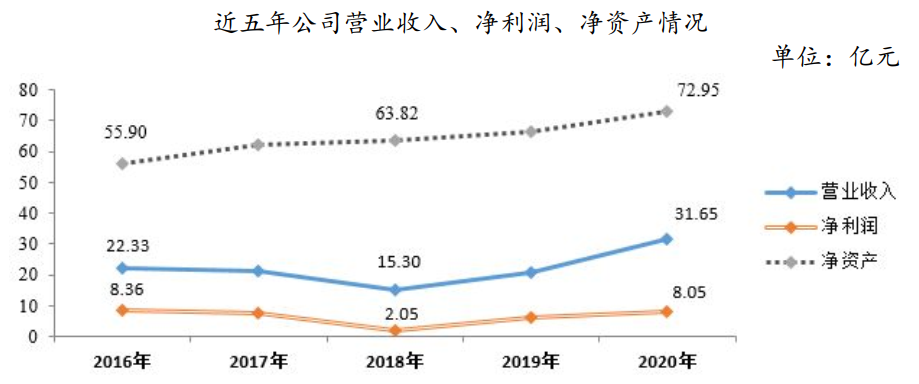

从2013年到2020年,东莞证券的总资产和净资产整体保持上升趋势。截至2021年末,东莞证券净资产为78.59亿元,总资产494.83亿元。

2018年之后,东莞证券业绩保持稳定增长。根据中国证券业协会公示,2021年上半年,东莞证券的营业收入和净利润均排名行业第40位。2020年、2021年,东莞证券连续获评A类A级券商。

锦龙股份的主要经营业务为证券公司业务,持有中山证券70.96%股权,持有东莞证券40%股份。2022年1月20日,锦龙股份同时披露了中山证券和东莞证券的业绩情况。

未经审计的母公司数据显示,2021年,东莞证券营业收入27.29亿元,同比增长11.50%;净利润9.42亿元,同比增长23.62%。

具体来看,证券经纪业务是东莞证券的优势业务,也是其目前收入利润贡献最大的业务类型。2021年经纪业务收入12.91亿元,占营收的47%。证券利息净收入达6.99亿元,投行业务、自营业务和资管业务收入分别为3.71亿元、2.13亿元和0.63亿元。其中投行业务收入同比增幅最大,达29.03%。

东莞证券业绩稳定增长的同时,锦龙股份另一家券商子公司中山证券的表现却不太理想,直接影响到锦龙股份的收益。

锦龙股份1月28日的业绩预告显示,因为中山证券2020年8月收到行政监管函,新增资本消耗型业务被暂停,导致营业收入下降幅度较大。锦龙股份预计2021年归属于上市公司股东的净亏损1.09亿元-1.42亿元,基本每股收益亏损0.12元至0.16元。

2019年之后,锦龙股份净利润就已持续下滑。截至2021年三季度,锦龙股份主营收入10.52亿元,同比下降34.83%;归母净利润3405.43万元,同比下降83.13%。

不过,得益于东莞证券,锦龙股份三季报中“其他综合收益”这项指标为3238万元,同比增长223.29%,主要是东莞证券其他综合收益变动的影响所致。

新时代证券首席投资顾问申睿认为,投资股权也是资产的一部分,如果上市后,大股东的自身业绩不好,甚至资不抵债,可能就会有股权转移的风险。

根据Wind信息,近年,锦龙股份资产负债率居高不下。2014年至2021年前三季度,其资产负债率一直维持在80%左右。

作为核心金融资产,东莞证券曾被《长江商报》质疑是锦龙股份的“提款机”。

为了融资,锦龙股份近年来延续大量的股权质押。2020年,因高比例质押融资等方式过度信用扩张,广东证监局对东莞证券出具了行政监管措施决定书。

爱企查信息显示,2020年以来,以东莞证券为质押标的,锦龙股份有16次股权质押记录。最近一次是在2021年10月,锦龙股份向平安银行广州分行申请12亿元的综合授信额度,期限一年,以其所持东莞证券1.26亿股股份(占总股本的8.4%)提供质押。

3

锦龙股份还能依托东莞证券

续写首富辉煌吗?

目前,东莞证券共有股东5名,分别为:锦龙股份、金控集团、东莞控股(000828.SZ)、金控资本和东莞新世纪(002280.SZ),持股比例分别为40%、20%、20%、15.4%、4.6%。其中,第一大股东为锦龙股份,东莞市国资委通过第2至第4大股东间接控制东莞证券55.4%的股份,为其实际控制人。

现年59岁的杨志茂是东莞金融大鳄,早年靠教育发家。1997年,杨志茂创立了新世纪科教拓展有限公司(简称“新世纪科教”),后通过新世纪科教买下金泰集团29.7%的股份,成为第一大股东。2001年,金泰发展更名为“锦龙股份”。

锦龙股份原本经营纺织、房地产等业务。从2007年6月-2009年间,杨志茂开始筹划入股东莞证券,共计取得44.6%股份,花费约8.38亿元。

2013年,杨志茂又通过运作,从七匹狼集团等7家公司手中获得了中山证券共计60.15%的股权,而后不断整合小股东股权,目前股权比例提升至68%。

至此,锦龙股份脱胎换骨,成功转型为金融平台。

手握一些金融资产后,2015年,杨志茂曾登上“福布斯全球亿万富豪榜”,以净资产14亿美元登顶“东莞首富”。

据不完全统计,杨志茂麾下的“锦龙系”目前控股中山证券及上海大陆期货,参股东莞证券、东莞农商行、华联期货等。

在东莞证券的股权争夺战中,包括广东原副省长刘志庚在内的国家工作人员给予杨志茂众多便利。而锦龙股份大股东地位的确立,曾一度被市场人士认为是低价攫取。仅2013年至2015年,东莞证券净利润合计达23.34亿元。

锦龙股份入主时,东莞证券便提出争取三年内实现IPO的计划。然而,十年后的2017年,东莞证券的IPO计划因大股东单位行贿一案被延后至今。

作为中山证券的控股股东和东莞证券的参股股东,锦龙股份的主要利润来源于控股子公司中山证券的经营收益和对东莞证券的投资收益,因此,也被认为是典型的“券商影子股”。

历史上,一些参股券商的“影子股”曾经收获非常可观的涨幅。

据Wind数据,截至2021年第三季度,吉林敖东(000623.SZ)持有广发证券(000776.SZ)12.52亿股,该部分股权最新市值为228亿元,已经超过吉林敖东(190亿元)。

2006年-2007年的牛市时期,两面针(600249.SH,现为“ST天山”)作为中信证券(600030.SH)的影子股,两年内最大涨幅超过21倍。

二级市场上,在东莞证券迎接上会大考之际,锦龙股份也走出一波上涨行情。2月15日以来,整体震荡上扬,2月21日涨6.62%,涨幅居证券板块首位,2月22日再涨3.48%,报收16.67元/股,最新市值149亿元。

主要依托中山证券和东莞证券开展证券业务,随着东莞证券上市进程的推进,业绩低迷、负债高企的锦龙股份能迎来曙光吗?