来源|时代商学院

作者|彭晨雨

编辑|毕肖磊

力高(山东)新能源技术股份有限公司(以下简称“力高新能”)是国内最大的第三方BMS(电池管理系统)提供商,2022年,该公司BMS装机量仅次于比亚迪(002594.SZ)、宁德时代(300750.SZ)、特斯拉(TSLA.NASDAQ)。

1月15日,力高新能披露了审核问询函回复文件,拟登陆创业板。

时代商学院研究发现,2020—2023年上半年(下称“报告期”),力高新能的前五大原材料供应商社保缴纳人数异常,且有供应商成立次年就一跃成为其第二大供应商、为其供应数千万元规模原材料。

此外,随着整车厂、动力电池厂转向BMS自产自研,第三方BMS市场份额正在快速下滑。叠加力高新能产能利用率不足六成、核心产品芯片依赖进口的情况,该公司募投项目新增产能或存在消化和释放问题。

大供应商社保缴纳人数存疑,独立董事一年内两次被监管警示

1.1 大供应商社保缴纳人数异常,成立次月即向力高新能供货

近年来,在新能源汽车爆发式增长带动下,我国动力锂电池BMS市场规模大幅提升。据高工产业研究院研报,2022年,我国动力锂电池BMS市场规模达138亿元,同比增长89%,较2020年翻两番,BMS产业也迎来了新的发展机遇。

招股书显示,力高新能是一家专注于新能源汽车电子和储能的国家级高新技术企业,是集产品自主研发、生产和销售为一体的新能源产品供应商,主要产品为新能源汽车动力电池BMS产品。

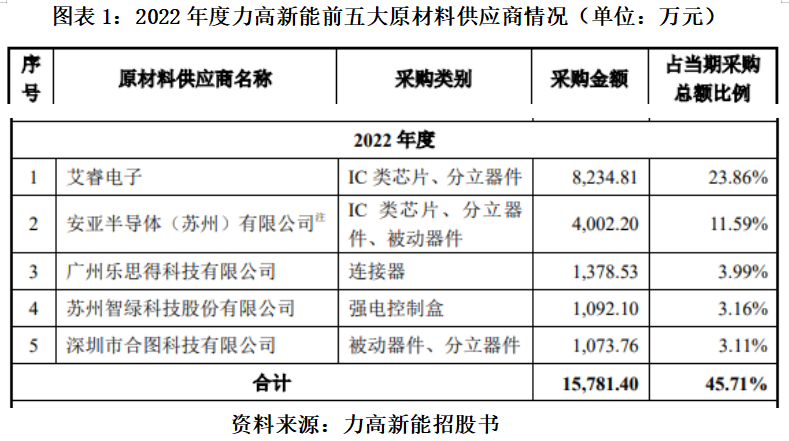

生产BMS产品所需的主要原材料包括IC类芯片、分立器件、被动器件、连接器、PCB等。据招股书,报告期各期,力高新能向前五大原材料供应商的采购金额合计分别为2773.83万元、6710.05万元、15781.4万元、7092.73万元,占当期采购总额比例合计分别为53.94%、49.51%、45.71%、53.49%。

需要注意的是,2022年,力高新能前五大原材料供应商更换了三家,且这三家供应商的社保缴纳人数似乎与千万元级的供货金额并不匹配。

其中,安亚半导体(苏州)有限公司(下称“安亚半导体”)为力高新能2022年新增的第二大供应商,力高新能当年向其采购金额为4002.20万元,采购类别包括IC类芯片、分立器件、被动器件。

天眼查显示,安亚半导体成立于2021年11月29日,注册资本为800万元,实缴300万元。问询函回复文件显示,力高新能与该公司开始合作时间为2021年12月。

也就是说,安亚半导体刚刚成立一个月即向力高新能供货,并在成立次年成为了力高新能第二大供应商。值得注意的是,该公司2022年的社保缴纳人数为1人。

招股书显示,力高新能向安亚半导体的采购额,还包括力高新能向苏州兴凯恒智能科技有限公司(下称“苏州兴凯恒”)的采购额在内。

天眼查显示,苏州兴凯恒为安亚半导体的关联方,成立于2022年8月17日,注册资本为1800万元,实缴资本未知,2022年社保缴纳人数为0人。不难看出,这家安亚半导体的关联公司,也是在成立当年就与力高新能开始了合作。

除此之外,2022年,力高新能的第三大和第五大供应商同样存在类似的问题。

招股书显示,广州乐思得科技有限公司(下称“乐思得科技”)、深圳市合图科技有限公司(下称“合图科技”)分别为力高新能2022年新增的第三大、第五大供应商,力高新能当年向其采购金额分别为1378.53万元、1073.76万元。

天眼查显示,乐思得科技成立于2015年2月27日,注册资本为500万元,2020—2022年的社保缴纳人数分别为3人、4人、2人。合图科技成立于2019年9月5日,注册资本为200万元,实缴资本未知;2020年社保缴纳人数为0人,2021年和2022年社保缴纳人数未知。

综上所述,从社保缴纳人数、实缴资本来看,上述三家供应商似乎都没有足够的规模向力高新能完成每年上千万元的供货,再加上其中不乏有成立不久即成为力高新能主要供应商的情况,双方交易的真实性以及公允性不禁令人起疑。

对此,在审核问询函中,深交所要求力高新能说明成立不久(两年以内)的供应商和发行人产生合作的原因、背景、对应的金额和占比。

在审核问询函回复文件中,力高新能表示,安亚半导体系电子元器件贸易商,公司综合考虑产品质量、供货及时性等因素而新开拓该供应商,其通过公司供应商开发考核流程后,公司向其采购IC类芯片等。

需要注意的是,力高新能最近一期(2023年1—6月)的前五大供应商中,上述三家供应商只有乐思得科技还位列其中,安亚半导体与合图科技则不见踪影。

力高新能在招股书中解释称,2023年1—6月,芯片市场供应紧张的局面得以缓解,公司向安亚半导体采购额下降;同期,公司向合图科技持续采购,但受其他供应商采购额增加的影响,合图科技退出发行人前五大供应商行列。

上述大供应商是否有足够的实力向力高新能完成千万元级别的供货,力高新能与上述供应商的交易是否真实有效,双方又是否存在未披露的关联关系?

对于上述问题,1月18日,时代商学院向力高新能发去调研函询问,截至发稿尚未收到回复。

1月25日,时代商学院曾致电安亚半导体,咨询其参保人数情况、公司规模以及与力高新能合作的原因。对方在听到“力高技术”字眼时挂断了电话,后续时代商学院再次尝试与其联系,但对方电话无人回应。

另外,时代商学院在致电乐思得科技时,发现其于2022年年报中公开披露的电话与实际不符,在拨通电话后,接线人表示打错了,该电话并非属于乐思得科技公司;合图科技电话则始终处于无法接通状态。

1.2 独立董事曾是签字注册会计师,且因职业问题两次被出具警示函

除了外部供应商问题,力高新能内部高管两次被出具警示函的问题同样引人关注。

招股书显示,力高新能独立董事周先宏毕业于安徽大学管理学会计专业,2011年4月至2015年12月担任容诚会计师事务所(特殊普通合伙)安徽分所高级项目经理,2016年4月担任亚太(集团)会计师事务所(特殊普通合伙)合伙人,2022年9月至今任力高新能独立董事。

此外,周先宏还是力高新能董事会审计委员会的召集人,直接对董事会负责。

据招股书,2020年3月,因四川金顶2018年年报审计项目审计程序执行不到位、函证控制不规范及其他问题等,周先宏作为签字注册会计师,被证监会深圳专员办出具警示函;2020年11月,因盈方微2019年年报审计项目审计程序不充分、风险评估及函证过程控制不规范及其他问题等,周先宏作为签字注册会计师,被湖北证监局出具警示函。

不难看出,在短短9个月的时间里,周先宏因审计程序执行不到位、不充分两次被监管部门出具警示函。在此情况下,其作为力高新能独立董事、审计委员会召集人能否做到勤勉尽职,完成独立审查与监督的职责,维护中小股东的合法权益不受损害呢?

需要注意的是,周先宏曾经任职近五年的容诚会计师事务所,正是负责力高新能此次IPO项目的会计师事务所。

第三方BMS市场份额快速收缩,产能利用率不足六成仍募资扩产

2.1下游客户青睐自研,第三方BMS市场份额快速收缩

BMS是新能源汽车的三大核心技术之一,是一套“感知、管理、保护”电池组的管理系统,也是动力电池厂商、新能源汽车整车厂重点研发创新的产品。

根据招股书,作为独立第三方BMS公司,力高新能主要的竞争对手正是其主要的下游客户。以2023年上半年为例,力高新能的前五大客户就包括了三家动力电池厂商与两家整车厂商(包括整车厂商旗下的子公司)。

相比第三方BMS公司,整车厂商的优势在于体量规模较大,研发实力较突出,对于BMS这类核心零部件重视程度较高;而BMS对电池的管理是将电池的电化学变化过程通过算法、软件转化为数字信号的过程,头部动力电池厂凭借其对电池化学性质的深刻理解,在BMS研发和生产过程中具有一定的理论优势。

无论是整车厂商抑或是动力电池厂商,自研自产一方面可以降低成本,另一方面也更好地推动软硬件结合,提升电池系统整体表现。

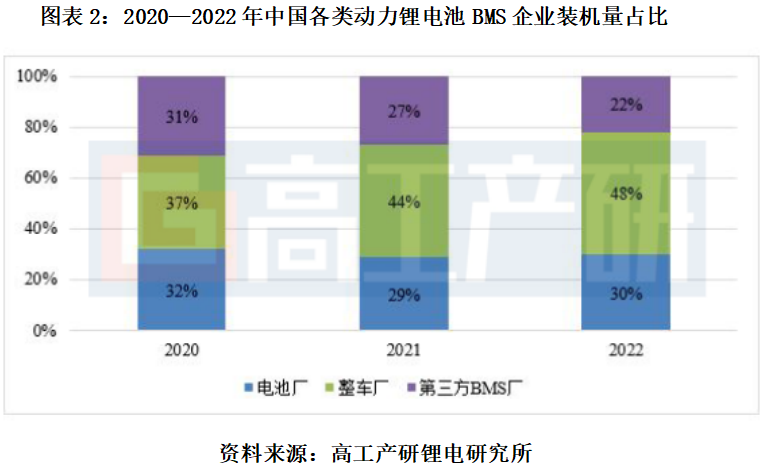

因此,有一定规模的整车企业或者电池企业都倾向于对BMS采取自研自产的模式,以掌握该零部件的生产工艺与核心技术。从近年来中国各类动力锂电池BMS企业装机量占比情况可见,这一趋势愈发明显。

根据高工产研锂电研究所统计数据,2020—2022年,第三方BMS厂商的市场份额分别为31%、27%、22%,呈逐年快速下降趋势。

此外,2022年,中国锂电池BMS装机量TOP10企业中,排名前三位的比亚迪、宁德时代、特斯拉均为国内知名动力电池厂商或整车厂,三者合计市占比为52.3%。

力高新能也在招股书中坦言,由于BMS产品的重要性,整车厂和电池厂均有自研自产BMS产品的倾向,因此对于这类独立第三方BMS公司,未来将持续面对较为激烈的市场竞争,存在市场份额下降的风险。

2.2募资扩产合理性存疑,芯片依赖进口或阻碍产能释放

在行业竞争不断加剧的情况下,力高新能的产能利用率提升也遭遇了瓶颈。

据招股书及审核问询函回复文件,报告期各期,力高新能核心产品BMS模块的自产产量分别为0片、13.32万片、79.32万片、46.37万片;销量分别为15.93万片、38.73万片、78.46万片、42.76万片;产能利用率分别为0(2020年未自产)、30.68%、66.10%、59.66%,产能利用率虽总体上升但仍处于较低水平。

然而,在报告期内产能利用率最高不足七成,现有产能完全足以覆盖销量的情况下,此次IPO,力高新能拟使用2.58亿元募资额用于新能源汽车电池控制系统研发及智能制造中心项目。审核问询函显示,该项目达产后,将新增80万片/年BMS产品的产能,约为力高新能2022年产能的66.66%。

对于上述情况,在审核问询函中,深交所要求力高新能结合行业竞争格局、下游需求变动说明募投项目产能消化措施。

在审核问询函回复文件中,力高新能表示,公司作为排名第一的第三方BMS企业,该行业地位有助于消化募投项目产能;同时,募投项目新增产能远小于行业规模增幅;公司募投项目新增产能亦可以拓展至其他汽车电子产品的生产。

此外,外采芯片也是力高新能新增产能的另一个风险因素。

招股书显示,力高新能BMS产品最终功能的实现,依赖于芯片作为硬件支撑平台。报告期内,IC类芯片为力高新能采购额占比最大的原材料,各期采购额占采购金额的比例分别为46.00%、49.01%、57.74%、57.52%。

据招股书,力高新能IC类芯片主要来自NXP(恩智浦半导体公司)、ADI(亚德诺半导体公司)、TI(德州仪器)等国际主流芯片原厂。报告期内,该公司向前五大IC类供应商采购额占比分别为80.04%、74.46%、71.79%、86.30%,IC类芯片供应商较为集中且进口依赖度较高。

近年来,汽车行业屡受“缺芯潮”以致芯片价格大幅上涨的影响。另外,当下较为复杂的全球地缘政治形势,国际供应商所在国家的国际贸易政策变化,都可能对力高新能的芯片采购产生采购价格波动加剧、采购周期延长、芯片供应不足甚至采购中断,最终造成生产停滞的不利影响。