来源 | 时代商学院

作者 | 徐墨

编辑 | 彭晨雨

1月18日,深圳威迈斯新能源股份有限公司(下称“威迈斯”)科创板上会。

但在问询阶段,上交所两度质疑威迈斯收入与产能增速的匹配性。

2021年,威迈斯业绩大幅上涨,主营业务收入同比增长157.95%,超过所有同行可比上市公司,但其产能增速仅29.31%,远不及收入增速。

而伴随收入的上涨,威迈斯现金流压力也不断加剧,资产负债率远超同行,未来流动性风险大增。

2021年业绩突增,收入与产能增速匹配性遭上交所质疑

2021年,威迈斯业绩大幅上涨。招股书显示,2019—2022年上半年(下称“报告期”),威迈斯主营业务收入分别为7.27亿元、6.55亿元、16.91亿元、14.97亿元。

2021年的业绩突增引起了上交所的关注。在第一轮问询中,上交所要求威迈斯说明收入增长与同行业公司收入变化的对比情况,以及与公司人员变化、产线配备、场地变化等的匹配性。

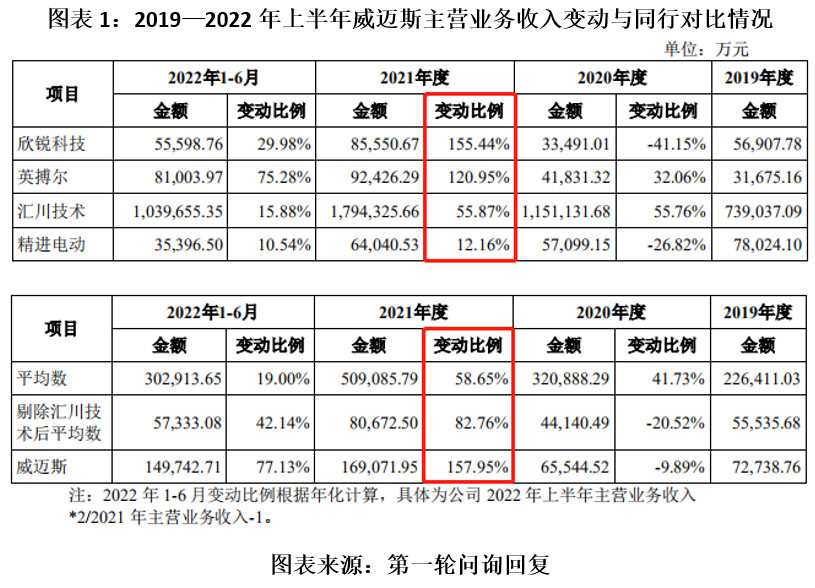

第一轮问询回复显示,2020年,威迈斯主营业务收入仍处于下滑趋势,而到了2021年,其主营业务收入却同比增长157.95%,远超同行可比上市公司【欣锐科技(300745.SZ)、英搏尔(300681.SZ)、汇川技术(300124.SZ)、精进电动(688280.SH),下同】均值。

由图表1还可以看到,2021年威迈斯的业绩增速不仅超过同行可比上市公司均值,而且高于所有同行可比上市公司。

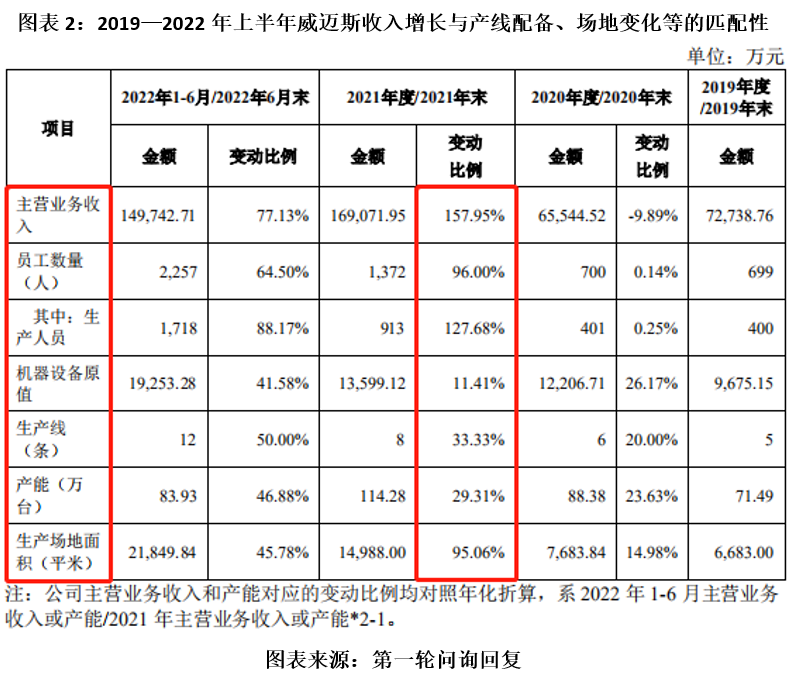

据第一轮问询回复,从人员变化来看,2021年末威迈斯的员工数量为1372人,同比增加96%,其中生产人员数量同比增加127.68%。

从产线配备来看,2021年,威迈斯机器设备原值为1.36亿元,同比增长11.41%;生产线从6条增加到8条,同比增长33.33%;产能为114.28万台,同比增长29.31%。

从场地变化来看,2021年,威迈斯生产场地面积为1.5万平方米,同比增长95.06%。如图表2所示。

不难看出,报告期内威迈斯机器设备的增加、产线的扩充、产能的扩大与收入增长并不匹配。

第二轮问询中,上交所明确指出上述产能等与收入不匹配的情况,要求威迈斯具体分析机器设备、产线、产能和产销量与收入的匹配性,以及其他财务和非财务信息(包括但不限于用电量、电费支出、环保支出等)与收入增长的匹配性。同时要求保荐机构和申报会计师核查机器设备、产线和人员的变化情况,说明威迈斯依靠上述内容能否实现收入大幅增长及相关依据。

据招股书,威迈斯的产品主要包括车载电源、工业电源和其他新能源汽车领域产品等电源类产品。2021年,电源类产品营收占比达到87.79%。但据第二轮问询回复,从实际产量和实际销量来看,2021年,威迈斯电源类产品实际总产量同比增长63.27%,实际总销量同比增长58.28%,均远不及其主营业务收入增速。

而且,结合非财务信息来看,威迈斯的用电量、电费支出也与收入增长不匹配。2021年,威迈斯生产用电量为1576.59万度,同比增长107.54%;生产用电费支出为1167.09万元,同比增长67.61%。

赊销致现金流压力加剧,流动性风险缠身

在实现业绩大幅增长的同时,威迈斯的现金流压力却在不断加剧。

从应用领域来看,威迈斯的业绩增长主要受新能源汽车相关业务增长拉动。2019—2022年上半年,威迈斯新能源汽车领域业务收入分别为6.09亿元、5.55亿元、16.4亿元、14.73亿元,占各期主营业务收入的比例分别为83.66%、84.67%、96.99%、98.34%。

但与此同时,威迈斯的应收账款、应收票据以及应收款项融资(下称“应收款项”)占比逐年攀升,2020年开始高于同行可比公司均值。第一轮问询回复显示,2019—2021年,威迈斯应收款项占各期营业收入的比例分别为49.01%、62.56%、51.64%,同期剔除欣锐科技后,同行可比公司均值分别为58.72%、58.93%、50.88%。

在第一轮问询回复中,威迈斯解释称,剔除欣锐科技是由于该公司应收账款客户主要为整车制造厂商,但由于新能源汽车行业竞争格局调整,多家客户陷入了经营困境,面临资金困难,因此欣锐科技应收账款余额较高。

对于应收款项高于同行可比公司均值,威迈斯在招股书中则表示:随着业务规模和销售收入的大幅增加,公司应收账款金额总体上呈上升趋势。由于应收账款金额较大,且占资产总额的比例较高,如不能及时收回或发生坏账,将影响公司的资金周转速度和经营活动的现金流量,对公司的经营现金流产生不利影响。

而反观威迈斯,报告期内其前五大客户也主要为新能源汽车整车厂,现金流压力也在不断加剧。

2019—2021年,威迈斯销售商品、提供劳务收到的现金分别为6.17亿元、5.55亿元、9.98亿元,2021年同比增长79.73%,远低于当期主营业务收入增长率(157.95%)。从经营活动现金流入与收入的匹配度上看,2019—2021年,威迈斯销售商品、提供劳务收到的现金占各期营业收入的比例分别为0.85、0.84、0.59,逐年下滑,2021年更是恶化至0.59,不足六成。

值得一提的是,报告期内威迈斯的资产负债率持续处于高位,且逐年上涨。2019—2022年上半年各期末,威迈斯资产负债率分别为55.96%、63.12%、68.38%、72.81%,而同期同行可比公司均值则分别为38.31%、48.78%、47.89%、54.04%。对比可见,报告期内威迈斯的资产负债率均远高于同行可比公司均值。截至2022年上半年末,其资产负债率已上升至68.38%,高出同行均值近20个百分点。

报告期各期末,威迈斯的流动比率、速动比率逐年下滑,且均低于同行均值。2019—2022年上半年各期末,威迈斯的流动比率分别为1.38、1.3、1.28、1.2,同期同行可比公司均值分别为2.25、1.66、1.76、1.66;威迈斯的速动比率分别为1.08、0.97、0.91、0.82,同期同行可比公司均值分别为1.65、1.19、1.33、1.24。

在现金流压力倍增、负债率攀升、流动性下滑的情况下,威迈斯本次IPO拟募资13.32亿元,其中5亿元将用于补充流动资金,占比达到37.54%。

结合上述情形,威迈斯赊销导致现金流压力剧增,未来或面临较大的流动性风险。