来源:和讯网

新茶饮已是年轻人的不二新宠。根据中国连锁经营协会数据,2022年底在业的新茶饮门店总数约48.6万家,截至2022年10月底,蜜雪冰城以2.33万家门店数位居第一;古茗居第二,门店数为6778家。

得益于新茶饮行业过去“狂飙”,不仅奈雪的茶、蜜雪冰城先后开启上市计划,藏身背后的各路供应商同样走到台前,扎堆冲刺IPO。

浙江德馨食品科技股份有限公司(以下简称为“德馨食品”)便是个中代表。这是一家聚焦于现制饮品配料的研发、生产和销售,主要产品包括饮品浓浆、风味糖浆、饮品小料等的企业,过去几年依靠为星巴克、瑞幸咖啡、7分甜、蜜雪冰城、奈雪的茶等企业供货,业务规模得以较快增长,2019年至2021年,营业收入从3.93亿元增至5.29亿元,净利润从8198.54万元增至2549.92万元。

但是,新茶饮供应始终是一门“靠天吃饭”的生意。随着新茶饮行业增速放缓,德馨食品也开始陷于净利缩水、毛利率下滑的困顿中。另一方面,反观已经成功上市的其他友商,业绩疲软、股价不振似乎也成为了共通处境。

业绩初显颓势

德馨食品业绩看似一路上涨,但实则途中经历波动。

2019年至2021年,德馨食品分别实现营业收入3.93亿元、3.57亿元、5.29亿元,分别实现净利润8198.54万元、6748.86万元、9580.51万元,可见2020年营收有所下滑。

到了2022年上半年,德馨食品实现营业收入2.39亿元,实现净利润2549.92万元,不及2021年全年净利润一半,开始显露出下滑态势。

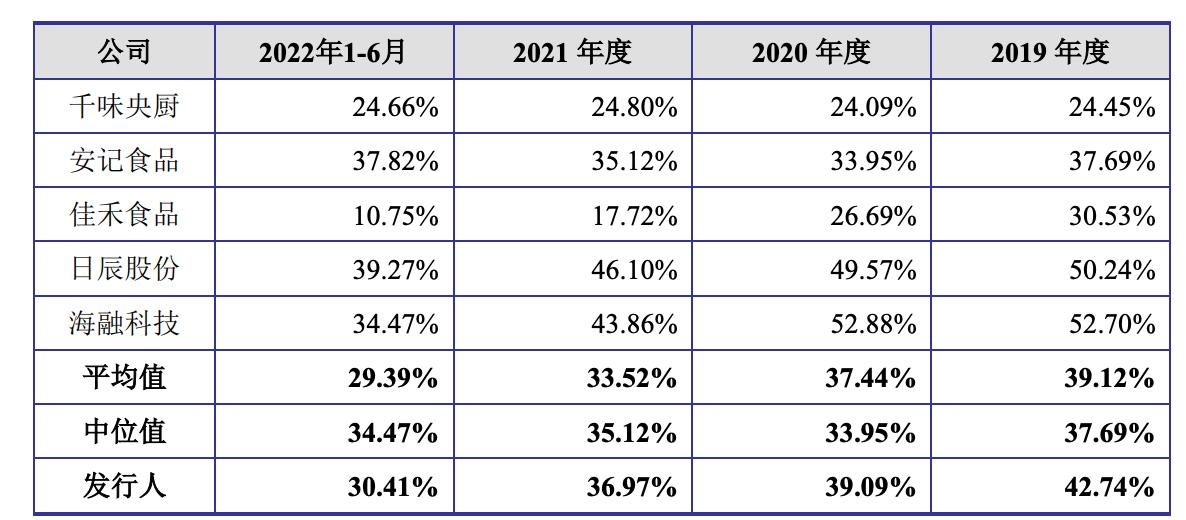

毛利率方面,尽管德馨食品一直保持在行业高位,但近年来同样持续下滑。2019年至2022年上半年(以下简称为“报告期内”),公司主营业务毛利率分别为42.74%、39.09%、36.97%、30.41%。

图源:招股书

毛利率下滑源自上下游的同时挤压:上游原材料涨价之下,面向下游客户时却选择了降价。这也恰恰折射出德馨食品这般的新茶饮供应商们所面临的相似窘境。

上下游的双重压力

“为促进销售,公司调减部分产品单价,进行适当让利”,德馨食品在招股书里表示。

招股书显示,近年来,带来8成主营收入的销售主力饮品浓浆、风味糖浆等产品销售价格大幅下滑、原材料成本上升。2022年上半年,饮品浓浆、风味糖浆平均销售单价分别为12.37元/千克、8.21元/千克,而在2019年,二者销售单价分别为14.39元/千克、10.16元/千克,降幅分别达14%、19%。

德馨食品的主要原材料包括果蔬汁类、糖类、茶类等,这部分占主营业务成本的比例超过50%。报告期内,果蔬汁类、糖类、茶类采购单价则分别上涨了15%、7%、32.06%。

图源:招股书

一升一降,毛利率走低则是必然。不止德馨食品,同在供应链上的恒鑫生活、佳源食品等亦有类似烦恼。

上游压力不改。在下游,较为依赖主要客户的德馨食品也面临着大客户们业务增速放缓导致的需求减少、乃至被替代风险。

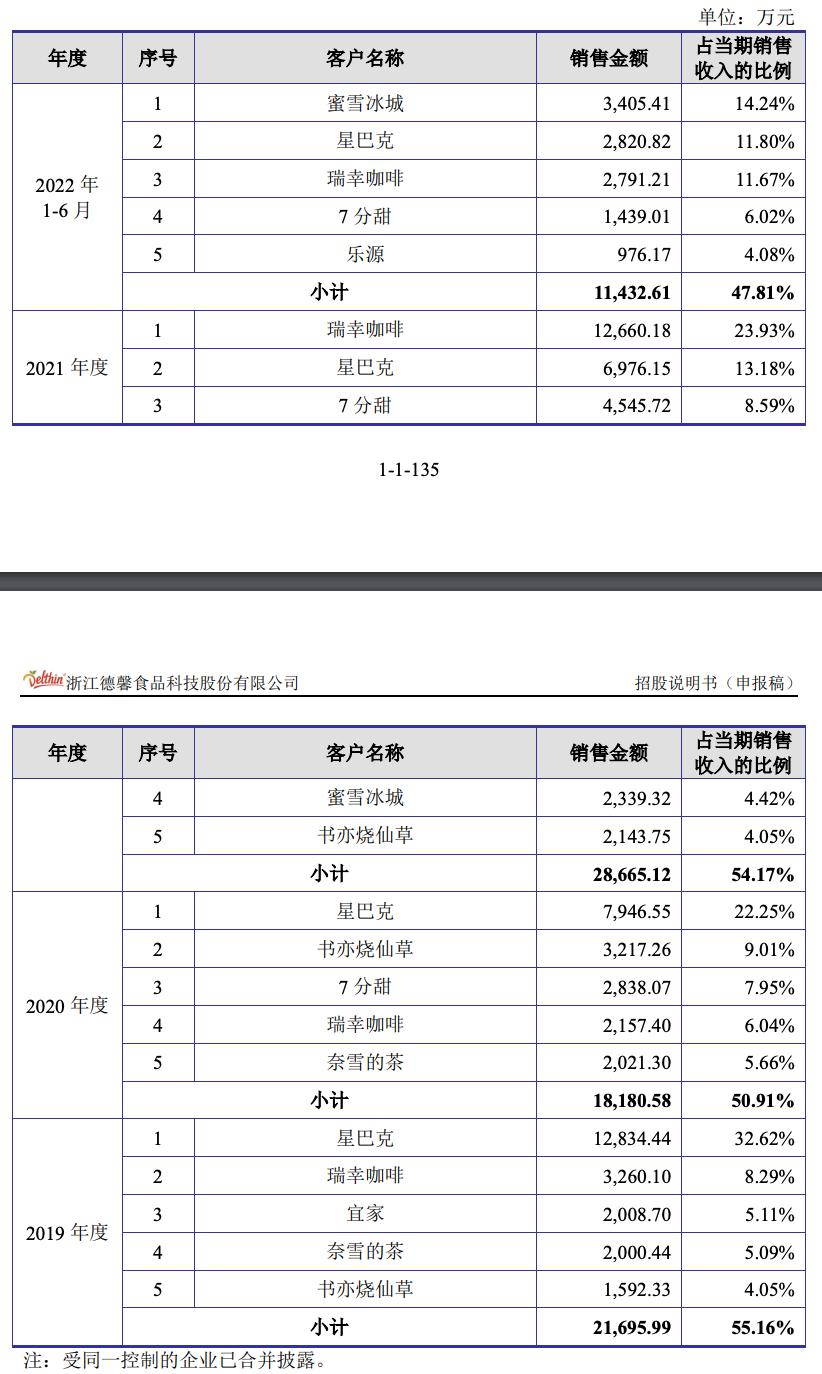

报告期内,德馨食品来自前五大客户销售金额占比分别为55.16%、50.91%、54.17%、47.81%,单是第一大客户便占去了五分之一。然而,公司第一大客户并不稳定,2019年、2020年尚是星巴克。到了2021年,星巴克“让位”、瑞幸咖啡“晋升”第一大客户,销售金额同比大增486.83%至1.27亿元。到了2022上半年,德馨食品对瑞幸咖啡的销售金额又仅有2791.21万元,降至第三大客户,第一大客户则换成了“雪王”蜜雪冰城。

图源:招股书

一个可供佐证的数据是,截至2021年12月31日,瑞幸门店总数达6024家,反超星巴克中国的5557家,且双方在门店数量、业绩的差距持续拉大。而蜜雪冰城,上文提到,已开出超2万家门店。显然,下游激烈的卡位战也传导至上游。

这却使德馨食品经营的可持续充满不确定性。正如面对2020年主营营收下滑9.22%时,德馨食品如此坦言:“受新冠疫情的影响,公司下游行业——餐饮行业2020年收入规模仅为3.95万亿元,较2019年下降了15.40%,直至2020年10月重回正增长”,显然,公司业绩易受下游波动的影响。

而未来,新茶饮行业增长或将迎阶段性放缓。据中国连锁经营协会数据,2020年新茶饮行业增速为26.1%,2021年至2022年将下降为19%左右,未来2年至3年将进一步调整为5%-10%。

另一方面,新茶饮品牌自建供应链已成趋势。公开报道显示,喜茶、奈雪的茶、蜜雪冰城、茶颜悦色等头部品牌,均已或升级原料、或布局专业供应链。届时,德馨食品等新茶饮供应商的市场份额或将进一步受挤压。

上市后前景难测

新茶饮越来越“卷”,其背后的供应商们也不甘示弱,2022年起掀起了扎堆上市热潮:为元气森林、喜茶等提供赤藓糖醇的三元生物,有“植脂末第一股”之称的佳禾食品,奈雪的茶、茶百道、沪上阿姨等的果汁供应商田野股份等已成功登陆资本市场;此外,不止德馨食品,还有做餐饮包装的恒鑫生活、卖果汁的鲜活饮品等也在加速冲刺。

只不过,反观这些已上市的同行们,大多数在上市后的业绩、股价表现并不算理想。这无疑也让德馨食品的未来表现充满了未知。

以田野股份为例,根据业绩快报,2022年公司实现营业收入5.09亿元,同比增长10.87%;实现归属净利润5446.3万元,同比下降16.44%。田野股份直言:“2022年,公司下游行业经历疫情、需求不足等多重考验,给公司生产经营带来较大压力。”

二级市场方面,东方财富(300059)Choice显示,截至3月13日,田野股份自2月2日北交所上市以来股价累计跌幅3.61%;三元生物上市即巅峰,在上市首日盘中创下95.94元/股高点后,至今股价累计跌幅超68%;佳禾食品上市近两年来,在2021年7月中旬股价攀至峰值后也一路下挫,至今累计跌幅约37%。

而德馨食品未来发展将如何,恐也要等到上市后乃至更久,时间方能给出答案。和讯财经将保持关注。