来源:时代周报

连续减持旗下上市公司股权,质押到期未赎回,列为被执行人,曾经在资本市场长袖善舞的“鹏欣系”最近不太平。

鹏都农牧(002505.SZ)日前公告称,公司接到控股股东鹏欣集团一致行动人鹏欣农投、拉萨厚康的通知,获悉鹏欣农投和拉萨厚康,分别有1笔和2笔质押给国开证券的股票质押合约已到期待购回,待购回本金余额分别为2.34亿元、7.15亿元。

鹏欣农投、拉萨厚康并未选择回购,而是将所持鹏都农牧2.55亿股转让给第三方,转让价1.64元/股,只有前一日收盘价的七成。按约定,出售股权所得合计4.18亿元,将用于偿还鹏欣农投、拉萨厚康在国开证券的股票质押借款本金和利息。

此前“鹏欣系”已减持鹏都农牧4.91%的股权,此次再度减持4%股权,整体持股比例将首次降至30%以下,为29.27%。控股股东一边减持,一边高比例质押股权,质押合约到期后,立马将股权打折甩手。

“鹏欣系”是资本市场的行家里手,2008年后频繁复制买壳、定增、质押、收购等资本运作,先后将鹏都农牧、鹏欣资源(600490.SH)、国中水务(600187.SH)及润中国际控股(00202.HK)等4家上市公司纳入麾下。

“鹏欣系”的资产规模迅速膨胀,从2012年的不到百亿元,一路飙升至2022年的超600亿元,掌门人姜照柏一度坐上江苏南通首富之位。

不过,“鹏欣系”旗下上市公司鲜有分红回报,杠杆式扩张也埋下隐患,如今,“鹏欣系”旗下上市公司多处亏损状态,股权质押率居高不下,资金链紧绷。鹏欣集团的经营状况亦不容乐观,2022年1月至9月,鹏欣集团实现营收234.04亿元,净利润-39.59亿元。2021年,该集团营收为204亿元,净利润2.47亿元。

被掏空的鹏都农牧?

官网介绍,鹏欣集团是一家国际化的多元产业集团,1988年创立,最早从上海房地产开发起家,现已形成“大农业、大资源、大康养”三大核心业务板块。

入主鹏都农牧是“鹏欣系”跨界农牧的重要一步。2011年,鹏欣集团仅在浙江、江苏、安徽等地布局生猪产业。2012年初,鹏欣集团宣布斥资10亿元收购新西兰16个大型奶牛牧场,在当地成立纽仕兰乳业公司(下称“纽仕兰”),成中国首家在新西兰收购牧场并拥有自主奶源基地的民营企业。

当时的鹏都农牧还是一家养猪及饲料销售企业,2012年遭遇猪周期影响,陷入亏损,2013年和2014年的扣非净利润为负值。“鹏欣系”瞄准机会,2014年通过50亿元的定增顺利入主鹏都农牧。其中,“鹏欣系”耗资38.5亿元认购4.84亿股。“鹏欣系”入主后,公司主营业务逐步拓展为农资与粮食贸易、肉牛、肉羊和乳业等,并开始采用“产业加金融、投资加并购、海外资源对接国内市场”发展策略。

此外,“鹏欣系”将旗下部分农业资产注入鹏都农牧,并进行了一系列海外并购。2015年,鹏都农牧变更部分募集资金投资项目,收购安源乳业100%股权和洛岑牧场,共支付对价12.1亿元。

安源乳业是公司控股股东鹏欣集团的全资子公司,收购构成关联交易,主要资产便是鹏欣集团当年在新西兰收购的克拉法牧场。不过,当时的安源乳业早已资不抵债,权益资产评估作价为2.5亿元,还欠着鹏欣集团子公司约4.5亿元的负债。然而,鹏都农牧给出的收购对价高达7.02亿元,市盈率估值有140倍。

这笔交易并不是“左手倒右手”那么简单,鹏都农牧拿着定增募集的50亿元,高溢价买下了控股股东的海外牧场,还顺带解决了安源乳业的欠款。

2016年,鹏都农牧还耗资2亿美元,通过鹏欣集团境外子公司完成对Fiagril Ltda集团的收购。Fiagril Ltda集团的有息负债高达14.47亿元,2014年、2015年分别净亏损2.44亿元和8052.72万元。2017年,鹏都农牧故技重施,2.53亿美元收购Belagricola 53.99%股权以及LandCo 49%的股权,而这两家公司模拟汇总后的总负债额达到7.66亿元,另外还有33处物业被抵押。

高估值、高对价的收购导致上市公司高额商誉和负债飙升。并购上述三家海外公司,鹏都农牧新增商誉13.43亿元。

频频进行高风险的海外并购之后,鹏都农牧的盈利水平并没有相应提升。2016年至2018年,鹏都农牧营收分别为62.23亿元、123.78亿元、133.95亿元,同期净利润分别为7622.33万元、2377.62万元、-6.85亿元。2018年的巨额亏损主要是因为并购上述海外公司所计提的5.72亿元商誉减值。

并购扩张,鹏都农牧资产负债率急剧飙升。2014年,它的资产负债率为11.44%,至2023年3月末,已升至70.66%。

这一系列并购,鹏都农牧耗资超过40亿元,并购资金大多是向市场伸手要的。“鹏欣系”刚入主鹏都农牧,就实施了10股转5股的方案;2016年5月,以资本公积金向全体股东每10股转增9股,转增完成后公司总股本近55亿。

做大股本,几番高送转后,大股东“鹏欣系”再将股权质押出去,回笼资金。事实上,前述50亿定增完成后一周,鹏欣集团及其3名一致行动人吉隆厚康、合臣化学、吉隆和汇就以“融资需要”为由,将其所持鹏都农牧全部4.84亿股限售股质押给长安国际信托。

截至2023年3月末,鹏欣农投质押股份数为6.92亿股,超5成股份质押,而拉萨厚康质押股份数为7.33亿股,股份质押比例超7成。另外,2022年6月14日至2023年3月17日期间,“鹏欣系”合计减持了鹏都农牧股份3.13亿股,套现约9.16亿元。

善于资本运作,却不善于经营

“鹏欣系”掌门人姜照柏,生于1963年,第一桶金来自房地产开发,上海长途汽车客运总站和南汇体育中心是他早年的得意之作。

姜照柏2008年开启资本市场初尝试:当年12月,通过三家公司收购中科合臣(鹏欣资源前身)控股股东合臣化学70%股权,从而控制中科合臣34.24%股权,十分巧妙地完成了要约收购义务,仅耗资2亿多元。此后,姜照柏控制下的中科合臣通过收购海外矿产等运作,成“鹏欣系”矿产资产的资本运作平台,并更名为鹏欣资源。

2012年8月,鹏欣集团以2.41亿港元认购国中水务间接控股股东国中控股的配售股7.09亿股。2013年7月,鹏欣集团收购国中控股16.99%股权。同年7月,鹏欣集团入主鹏都农牧。

仅仅五年时间,姜照柏就通过并购和定增等一系列资本运作,将鹏欣集团由单一的地产开发商变为一个初具规模的多元化集团,资本运作手法可见一斑。

“鹏欣系”与“德隆系”的运作手法有些类似,频频通过定增等方式进行股本扩张,向市场“要钱”进行并购,拉高股价后再进行股权质押,然后高送转。

自2014年“鹏欣系”资本版图成型,旗下4家上市公司通过股权融资方式累计募资超156亿元。但与之形成鲜明对比的是,这三家公司中仅有鹏欣资源在2020年向股东派发现金红利1.43亿元。

与此同时,“鹏欣系”减持套现愈加频繁。除了减持鹏都农牧, 2022年底,鹏欣资源披露公告称,控股股东鹏欣集团及其一致行动人计划减持3%股权。据公告,鹏欣集团已减持1.99%股权。2023年4月14日,润中国际控股出售合计2.27亿股国中水务股份。

除了加速减持套现之外,鹏欣集团还存在较高比例的股份质押情况。截至2023年3月末,“鹏欣系”公司合计持有鹏都农牧、鹏欣资源约28.17亿股、7.41亿股,累计已分别质押约18.44亿股、5.94亿股,质押比例超6成、8成。

姜照柏似乎并不善于公司经营,“鹏欣系”三家公司业绩表现不佳。

目前,“鹏欣系”的三家A股公司中仅鹏都农牧一家实现盈利。数据显示,2022年鹏都农牧虽然营收194.2亿元,同比增35.77%,但净利润和扣非净利润仅为1698.12万元、2217.12万元,同比减少85.39%、81.59%。

同期,鹏欣资源营收83.52亿元,同比减少2.74%;净利润和扣非净利分别为-6.23亿元、-5.62亿元,同比均由盈转亏。国中水务则营收2.88亿元,同比减少25.2%;净利润和扣非净利润分别亏损1.16亿元、1643.49万元,已连续五年扣非净利亏损。

而在港股上市的润中国际控股,则在2022年上半年实现收益7374.8万港元,期内亏损5417.2万港元。

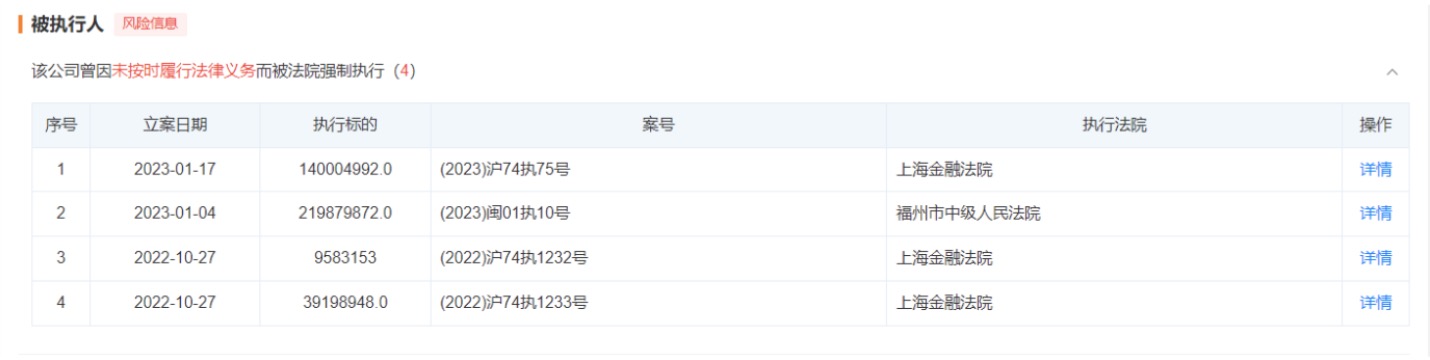

鹏欣集团的经营状况也不容乐观。2022前三季度亏损近40亿元,同比由盈转亏,还因金融借款纠纷、股权质押到期未回购等多次被列为被执行人。据天眼查,过去半年,鹏欣集团执行标的超过4亿元。其中,2022年10月的两起被执行案,均是因为股权质押合约纠纷。

2020年的胡润百富榜上,姜照柏以365亿元财富排在第126位。在2022年胡润百富榜,姜照柏财富已缩至200亿元,排名下滑100多位。