作者 | 郑理 姚悦

编辑| 付影

来源 | 独角金融

资产规模破9万亿的浦发银行(600000.SH),营收、归母净利润却已“三连降”。

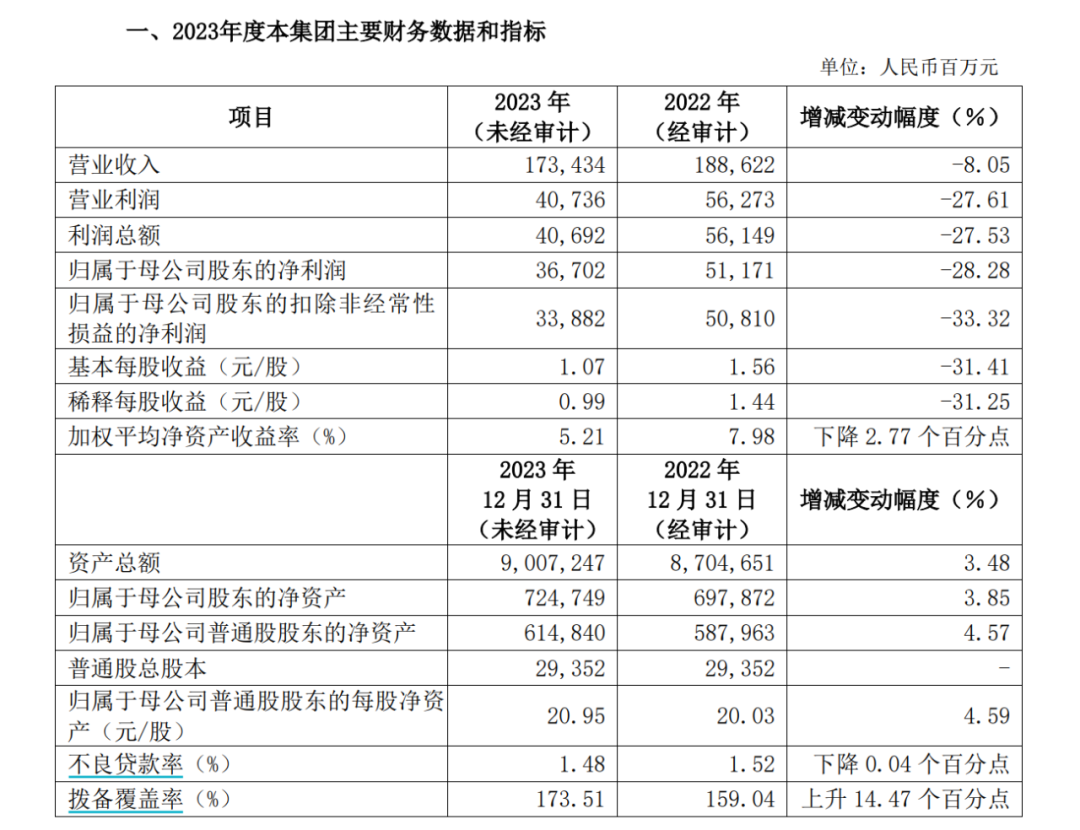

浦发银行2023年业绩快报显示,该行资产总额突破9万亿元,达90072.47亿元;但营收1734.34亿元,同比下降8.05%;归母净利润367.02亿元,同比下降28.28%。

图源:业绩快报

针对业绩下降,浦发银行解释称,受资产重定价、市场利率下行、资本市场波动,以及公司信贷增长动能不足、业务结构调整等影响,公司效益指标阶段性承压。

浦发银行还强调,2023年四季度以来,公司聚焦科技金融、供应链金融、普惠金融、跨境金融、财资金融“五大赛道”,开展“百日攻坚”,加大资产投放力度。“净利润降幅较前三季度收窄,风险压降成效显著。”

但相较于此前两年,2023年浦发银行的业绩降幅进一步扩大。2021年、2022年该行营收分别减少2.75%、1.24%至1909.82亿元、1886.22亿元;归母净利润分别下降9.12%、3.46%至530.03亿元、511.71亿元。

自2023年下半年开始,浦发银行经历了密集“换血”,包括董事长、行长、副行长、监事会主席在内的“董监高”被调整,新任干部均为“空降”,换血力度空前。

2月7日,张为忠公司董事、董事长的任职资格已被核准。不过,2023年9月初,原行长潘卫东辞任后,行长一职始终虚位以待。浦发银行称,当前经营管理工作由党委副书记、执行董事、副行长刘以研主持。

2023年,是浦发银行“三十而立”之年。“新掌舵人”张为忠却面临着营收、净利润双降等考验。2024年,浦发银行又能否重拾昔日“对公之王”的金字招牌?

1

净利润因何下跌?

2023年前三季度,浦发银行营收1328.15亿元,同比下降7.56%;归母净利润279.86亿元,同比下降30.83%;当年三季度单季,营收同比下降7.66%,归母净利润同比下降52.88%。

根据推算,2023年四季度,浦发银行营收406.19亿元,同比下降9.66%;归母净利润87.16亿元,同比下降18.61%。

针对净利润下滑幅度较大的原因,该行副行长、董事会秘书谢伟,曾在2023年第三季度业绩说明会上表示,是效益指标阶段性下滑,主要是内外部因素叠加影响。

营收的下降,离不开利息净收入、手续费及佣金净收入的拖累。在利息净收入方面,因贷款市场利率水平处于低位,同时受存量贷款重定价影响,导致息差收窄,净收入下降。

以2023前三季度来看,浦发银行净息差为1.43%,同比下降0.27个百分点,而在2018年,该行的净息差还在1.94%,在A股9家股份行中排名第三,如今排名滑到了末位。

受资本市场波动影响,利息净收入与中间业务收入也“失守”了。2023前三季度该行利息净收入905.45亿元,在营业收入中占比68.17%,同比下降2.54个百分点;手续费及佣金净收入196.33亿元,同比减少25.58亿元,占营业收入的比重为14.78%,同比下降0.66个百分点。

当年11月1日消息,受业绩下降的影响,摩根大通将浦发银行评级由“中性”下调至“减持”。

资产质量方面,截至2023年末,浦发银行后三类不良贷款余额741.98亿元,较上年末减少4.21亿元;不良贷款率1.48%,较上年末下降0.04个百分点;拨备覆盖率为173.51%,较上年末上升14.47个百分点。

浦发银行在2023年业绩快报中表示,该行风险管理坚持“控新降旧”并举,持续加大存量不良资产处置力度,不良贷款余额、不良贷款率连续四年实现“双降”。

值得一提的是,2023年三季报中,该行还将业绩波动的原因,总结为公司加强不良资产化解处置,加大拨备计提,风险成本耗用较高等因素。

截至2023年三季度末,浦发银行信用减值损失611.19亿元,同比增长5.7%,而在半年报中,这一数据还是384.38亿元,一个季度该数据增长约227亿元。

因何增加计提,三季报中并未提及。从市场消息看,2023年8月初,中植集团控股的皓宸医疗发布公告,其第一大股东汇垠日丰的合作方北京首拓融汇未向浦发银行广州分行支付优先信托受益权转让款,涉及金额为11.74亿元。

随着新发生不良贷款得到有效管控后,通过风险化解和处置,已计提减值超出损失的部分还可以回补利润。

银行业是典型的收益前置,风险后置的行业。营收、净利润放缓,意味着银行经营的容错空间在缩小,一旦风险失守,不良贷款率抬头,可能导致整体经营亏损。相反,如果保持适当的规模扩张和营收增长基础上,进一步提升资产质量,降低风险成本,就有可能保持较高的经营质量,实现盈利可持续增长,就有可能继续满足资本内生需求,为股东产生可观回报。

2

高管“换血”

资产规模近9万亿的全国性股份制商业银行,浦发银行曾在去年上演了中国银行业罕见的人事大调整。

202年9月7日下午,浦发银行召开会议宣布了一系列人事调整:免去郑杨浦发银行党委书记、董事长职务,免去潘卫东浦发银行党委副书记、行长职务,免去陈正安浦发银行党委副书记职务。郑杨和潘卫东调任他职。

浦发银行同时宣布任命:建设银行原公司业务总监张为忠为浦发银行党委书记、董事长,浦发银行副行长、首席风险官刘以研为浦发银行党委副书记,上海市金融局原副局长赵万兵为浦发银行党委副书记,上海市国资委原副主任康杰为浦发银行副行长。

2月7日,张为忠董事、董事长任职资格获得监管核准;2月23日,赵万兵的董事任职资格获批。

公开资料显示,张为忠1967年出生于辽宁省大连市庄河石城乡,1989年考取辽宁师范大学,1993年毕业后被留校工作,先后任校长办公室秘书科长兼法学讲师、出版社办公室主任。

两年后的1995年9月,张为忠被调入中国建设银行大连市分行。张为忠从市场开发处科员做起,到监察室副主任、监察室主任、办公室主任,直至中国建设银行大连开发区分行行长,只用了13年。

2008年8月,张为忠升任大连市分行总审计师,3年后,张为忠被提升为中国建设银行内蒙古分行总审计师,在行业积累了多年丰富工作经验后,其职业生涯进入快车道。5年后,他再度被提升为中国建设银行湖北省分行副行长、纪委书记,从进入中国建设银行(601939.SH)到成为建行的一名省分行领导,张为忠用了18年。

2013年后,张为忠的建行生涯同样顺风顺水,先后担任中国建设银行小企业业务部副总经理、普惠金融事业部总经理、业务总监等职务。在张为忠的大力推行下,中国建设银行普惠金融贷款余额接近3万亿元,占全行贷款比重的12.8%,成为市场上普惠金融供给总量最大的金融机构。

有银行业资深人士此前表示,张为忠在建行普惠金融事业部总经理、公司业务总监任上时,带领团队将普惠金融业务做到行业第一,“惠懂你”App已经成为行业标杆。

根据财报,截至2023年6月末,建设银行普惠金融贷款余额较2022年末增加5124亿元,达到2.86万亿元,增幅21.79%;普惠金融贷款客户294万户,较上年末增加41.69万户。

张为忠在中国建设银行已经深耕了28年,是一名不折不扣的银行业“老兵”。正式接任浦发银行董事长一职后,他能否提升业绩水平?成为银行业关注的焦点。

值得注意的是,3月5日,浦发银行公告显示,因工作原因,该行拟任的独立董事万建华向董事会递交辞呈,辞去独立董事职务,辞职自辞呈送达董事会之日起生效。1956年出生的万建华,今年68岁,是金融圈的“老将”,在业界有着较高的知名度和影响力,曾掌舵多家金融机构。

另外,已被免去浦发银行党委副书记的陈正安,也于3月5日公告辞去公司执行董事、董事会提名与薪酬考核委员会委员的职务,其辞职为年龄原因。陈正安出生于1963年,今年已经超过60岁。

3

2024年如何高质量奔赴?

含着金汤匙出生在上海的浦发银行,辉煌时,有过“对公之王”的美誉,业绩一度与“零售之王”招商银行以及“同业之王”兴业银行不相上下。

但近几年公司战略的调整,人才流失严重,导致综合经营能力稍有落后。这一切还要追溯到2017年的成都分行案。

根据银监会通报,彼时浦发银行成都分行为掩盖不良贷款,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,由此也揭开了该分行长期“零不良”的假象,事件最终遭到四川银监局对该分行开出的4.62亿元罚单,且内部问责近200人。

此后,浦发银行开始向零售转型,在零售爆出的一系列问题后,又开始向金融科技转型,但效果并不理想。加上管理层的变动,对业务发展产生了一定影响。

除了业绩上的失速,浦发银行还面临巨额罚单、信用卡的投诉量,以及高管被查的问题。

仅2023年,浦发银行及分支机构至少被监管部门处罚10次以上。其中,有多张超过百万的罚单,例如,2023年10月23日浦发银行宁波分行收到的罚单,因违反支付账户管理相关规定、违反防范电信网络新型违法犯罪有关事项规定、违反征信管理相关规定、未按规定履行客户身份识别义务、未按规定报送可疑交易报告等,该行被监管罚款201.5万元。

在浦发银行收到众多罚单的情况下,信用卡业务成为“重灾区”。根据国家金管局发布的一份2023年第一季度银行业消费投诉情况的报告显示,一季度有32142件投诉涉及到银行信用卡业务,占投诉问题的比例为30.6%。其中,浦发银行该业务投诉量2076件,排在第三位。而在2022年二季度,股份行中的信用卡投诉量,浦发银行也排在前列。

高管问题上,2023年7月底,浦发银行私人银行部一产品经营处产品经理代行涉嫌严重职务违法,被监管调查。除此之外,被查的高管还包括资产管理部原副总经理杨再斌,因受贿罪不仅被处罚60万元,还被判处有期徒刑10年。

IPG中国首席经济学家柏文喜表示,面对业绩的下滑,浦发银行可采取以下措施来扭转局面:调整业务策略,根据市场需求和竞争环境,寻找新的增长点,例如在数字化转型、金融科技等方面加大投入。其次,加强风险管理和内部控制,提高资产质量。

在提高服务质量上,“该行可以优化服务流程,提高客户服务质量,提升品牌形象和客户满意度”。柏文喜还称,在加强内部管理上,继续优化组织架构,加强人才引进和培养,提高管理效率和执行力,降低运营成本。

2023年第三季度,该行继续发力绿色金融、科创金融、投资银行、财富管理、交易银行、资产托管等业务,已经初见成效。例如,截至2023年三季度末,绿色金融方面,该行绿色信贷余额5005亿元,较年初增长17%,居股份制同业前列;科创金融方面,科创企业贷款余额超5000亿元,较年初增长23%,服务超70%科创板上市企业。