来源|时代商学院

作者|黄祐芊

编辑|孙一鸣

近年来,在电动汽车市场竞争格局巨变中,A00级(微型)电动汽车的市占率一路下行。在此背景下,专注于A00级电动汽车零部件的供应商幂源科技控股有限公司(下称“幂源科技”)欲上市募资谋求扩展终端市场。

2023年12月8日,幂源科技向港交所提交IPO申请,拟在港股上市。该公司主要设计、制造及销售定制电动汽车电池系统,并为客户提供储能解决方案及电池管理系统(BMS)。其客户包括上汽集团(600104.SH)、江淮汽车(600418.SH)、宁德时代(300750.SZ)等。

时代商学院研究发现,2020—2023年上半年(下称“报告期”),幂源科技的客户集中度均在90%以上,远超同行。2023年上半年,在新能源汽车产销量双双同比增长的背景下,幂源科技的营业收入大幅下滑,与同行增长趋势相悖。这可能与客户A及客户B(江淮汽车)减少对其采购订单有较大关系。

值得注意的是,本次IPO,幂源科技计划募资新建工厂及扩大现有工厂产能,但2023年上半年,该公司国内产能利用率断崖式下跌。此外,该公司国内现有5个工厂,其中有3个是专为客户而设。若扩产募投项目建成后,该公司主要客户减少采购,幂源科技或将出现产能闲置的风险。

还需指出的是,为节省车内空间、提升电池能量密度,越来越多车企及电池制造商加入CTP、CTC/CTB(电池车身一体化技术)技术革新队伍。未来,随着该技术渗透率的逐步提升,幂源科技组装动力电池系统的商业价值及发展空间需打上问号。

大客户砍单,IPO关键期添堵

据招股书,2020—2023年上半年,幂源科技的营业收入分别为10.15亿元、25.67亿元、55.74亿元、11.22亿元。其中,2021—2023年上半年,该公司的营收增速分别为152.99%、117.19%、-53.94%。

针对2023年上半年营业收入下滑的情况,幂源科技在招股书中解释称,主要因该报告期客户需求相对较低;一名主要客户调整业务策略,更多专注于新A0级BEV乘用车市场,因此减少了向公司的采购订单。

据此可知,2023年上半年,幂源科技业绩下滑与大客户需求降低有较大关系。那么,报告期各期,该公司的客户集中度情况如何?

招股书披露,报告期各期,幂源科技前五大客户销售收入占各期营业收入的比重分别为94.4%、96.4%、97.4%、90.6%,均在九成以上。

对比之下,2020—2022年,同行可比公司如国轩高科(002074.SZ)、亿纬锂能(300014.SZ)、宁德时代、保力新(300116.SZ)的前五大客户收入占比均值分别为42.55%、46.24%、44.84%,约为幂源科技的1/2。

可以看到,幂源科技的前五大客户占比显著高于同行均值,该公司的业绩表现将高度取决于大客户的采购情况。

从收入规模来看,报告期各期,幂源科技来自前五大客户的销售收入分别为9.57亿元、24.74亿元、54.3亿元、10.16亿元。2023年上半年,该公司来自前五大客户的销售收入不足2022年的一半,仅约为1/5。

其中,客户A、客户B对幂源科技的销售收入贡献较大,报告期各期收入合计占比分别约为77.8%、81.2%、77.3%、56.6%。

需注意的是,2020—2022年,上述2家客户对幂源科技的采购规模陡增。但到了2023年上半年,其对幂源科技的采购规模迅速下滑。

具体来看,2020—2022年,幂源科技对客户A的收入分别为5.5亿元、12.23亿元、25.63亿元,占各期营业收入的比重分别为54.2%、47.6%、46%。2023年上半年,幂源科技来自该客户的收入从2022年的25.63亿元直线下滑至2.36亿元,占比跌至21.1%。

通过对比幂源科技披露的关联交易信息以及大客户销售数据,该公司上述客户B为江淮汽车。据关联交易信息,报告期各期,幂源科技向江淮汽车的销售收入分别为2.39亿元、8.61亿元、17.46亿元、3.99亿元,2023年上半年,该公司对江淮汽车的销售收入从2022年上半年的7.66亿元迅速缩减至不足4亿元,销售金额同比下滑47.94%。

从行业整体情况看,幂源科技对大客户依赖的弊端或已显现。

据中国汽车工业协会数据,2023年上半年,国内新能源汽车产量为378.8万辆,同比增长42.4%;销量为374.7万辆,同比增长44.1%,行业整体向上发展。

同期,国轩高科、亿纬锂能、宁德时代等同行可比公司的营业收入分别同比增长76.42%、53.93%、67.52%,与新能源汽车行业发展趋势基本一致。保力新的营业收入虽同比下滑24.15%,但跌幅远低于幂源科技。

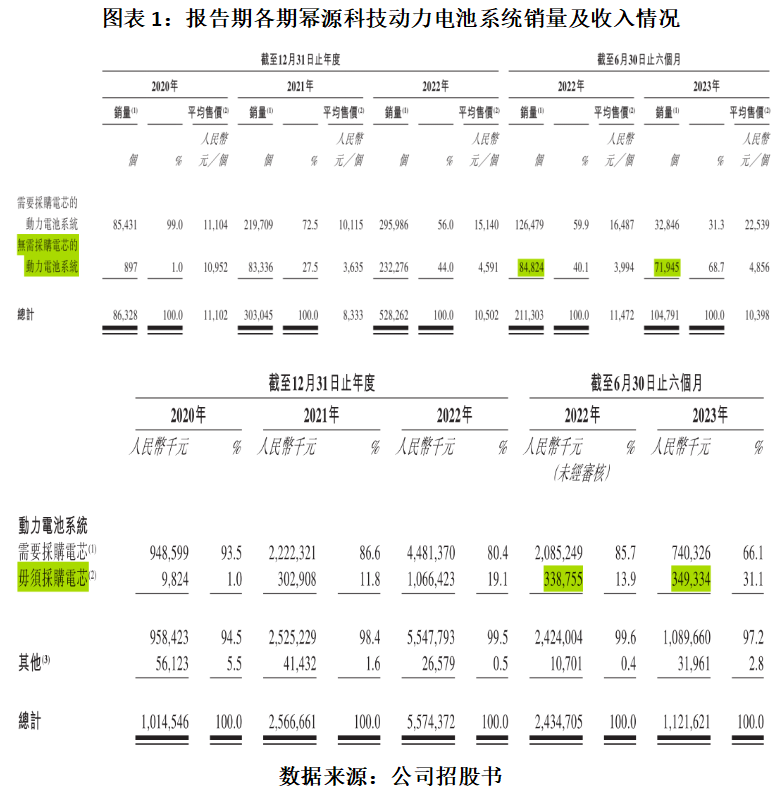

另外,从产品来看,幂源科技的动力电池系统可分为需采购电芯和无需采购电芯两种模式。

招股书显示,2023年上半年,幂源科技需采购电芯和无需采购电芯的动力电池系统销量分别为3.28万个、7.19万个,分别同比下滑74.03%、15.18%,双双呈下滑态势。

从江淮汽车新能源汽车产销量看,2021—2022年,该公司的纯电动乘用车产量分别同比增长162.4%、49.44%,销量分别同比增长169.12%、43.97%,产销量均处于增长趋势。不过,2023年上半年,江淮汽车的纯电动乘用车产量同比下滑13.59%,销量同比下滑16.53%。这或许导致了其减少对幂源科技的采购量。

A00级车型风光不再,市场份额剧降40个百分点

两大客户对幂源科技砍单的背后,或与A00级纯电动乘用车销售市场巨变有较大关系。

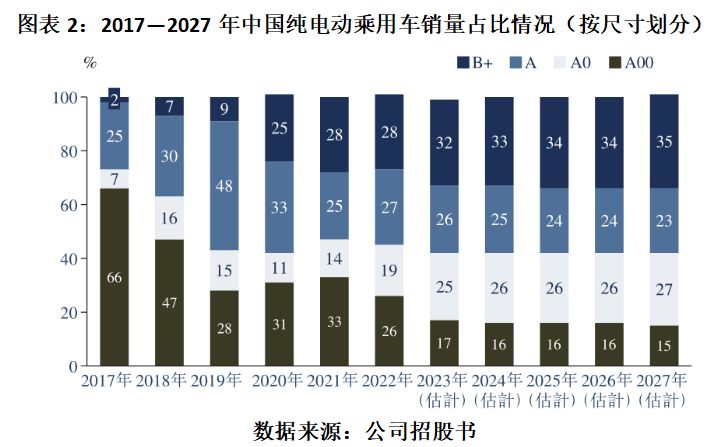

根据汽车的轴距长度和尺寸,乘用车分为A00级、A0级、A级、B+级尺寸,其中A00级最小。招股书披露,据弗若斯特沙利文数据,2017年,A00级纯电动乘用车在国内的市场份额达到高峰,市占率为66%。到2022年,A00级纯电动乘用车市占率下滑至26%,预计到2027年降至15%左右。

可见,短短5年,A00级纯电动乘用车市场份额就下降了40个百分点。

取而代之的是B+级、A级纯电动乘用车。据弗若斯特沙利文预计,2027年,上述两类尺寸的纯电动乘用车市占率分别为35%、23%。

目前,幂源科技专注于A00级纯电动汽车市场。其在招股书中表示,公司计划设计更大的动力电池系统,拟将A00级纯电动乘用车上的成功复制至A0级及A级分部,以符合市场趋势和消费者偏好。

这是否可以理解为,幂源科技尚无适用于A0级、A级尺寸汽车的相关产品?幂源科技遭主要客戶砍单是否由于其无法供应A0级等更大尺寸汽车的动力电池系统?未来,随着A00级纯电动汽车销量占比逐渐下滑,该公司短期内将如何应对业绩下滑风险?

针对上述问题,1月19日,时代商学院向幂源科技发函询问,截至发稿,对方未对此作出回应。1月22日,时代商学院根据天眼查信息向幂源科技多家子公司共用的联系电话致电采访,但该电话一直处于无人接听状态。

国内产能利用率不足三成,募投项目合理性存疑

除错失A00级以上尺寸电动汽车市场外,幂源科技还需应对车企以及电池制造商采用“一体化电池”替代传统组装电池包的风险。

目前,幂源科技主要提供动力电池系统,该产品主要用于驱动电动汽车的能量储存和释放装置,由电池组、电池管理系统(BMS)和相关附件组成,属于传统的的动力电池集成方式。传统的动力电池集成方式为CTM(cell to module),即将电芯集成在模组上,配置方式是电芯—模组—Pack—装车。

随着技术的进步,“一体化电池”正成为行业发展新趋势,电池组装环节将被省略,传统的动力电池系统竞争格局由此面临挑战。

2022年6月15日,国泰君安(601211.SH)发布的《PACK工艺迭代探索,CTP与CTC引领行业变革》研究报告指出,CTP(cell to pack无模组电池包)技术省略传统模组结构,将电芯直接集成至电池包,空间利用率与能量密度大幅提升,有利于主机厂降本提升续航和电池企业延伸价值量。

国泰君安证券还在上述报告中称,CTC(cell to chassis电池底盘一体化)/CTB(cell to body电池车身一体化)技术通过简化和集成车身结构实现电动车空间和成本的优化,提高电动车生产组装效率,实现电池盒向车身“集成化”创新,推动动力电池成为车身结构件。两种技术工艺导入皆处于发展早期,有望并驾齐驱,随新能源汽车市场增长而逐步导入。预计到2025年,国内新能源汽车电池托盘市场空间将超过200亿元,复合增长率为32.4%;全球市场空间有望超过350亿元,复合增长率为30.2%。

不管是CTP技术还是CTC/CTB技术,提升车内空间、节省制造成本是上述技术迭代的重要驱动因素。自特斯拉(TSLA.NASDAQ)于2020年9月23日首次提出CTC技术以来,国内外已有众多电池制造商以及车企加入技术革新队伍。

2023年11月11日,华泰证券(601688.SH)发布的《新能源汽车前沿技术之十二:CTP(二)》指出,宁德时代、捷威动力、远景动力、LG等电池制造商均在研发CTP技术。此外,宁德时代推出的麒麟电池、神行电池采用CTP技术,落地特斯拉、比亚迪(002594.SZ)、零跑(09863.HK)、吉利汽车(00175.HK)、理想汽车(02015.HK)等车企的新车型。

作为动力电池的上游供应商,幂源科技动力电池系统Pack环节的价值创造或因此大受影响。

幂源科技在招股书中表示,公司面临来自不同行业参与者的竞争,包括电池系统供应商以及新的市场进入者。此外,公司的客户或关键零部件供应商可能会垂直整合价值链并开始与其竞争。

幂源科技还在招股书中指出,公司大部分收益依赖主要客户,若主要客户改变采购策略,减少向公司的采购量或停止续签供货协议,公司的收益及盈利能力可能大幅下降,从而导致产能利用率下降。

面对大客户砍单,产品下游应用市场份额大幅萎缩,以及动力电池技术革新等危机,幂源科技的产能利用率或已受到不利影响。

招股书显示,幂源科技在国内和国外均设有生产工厂,为客户提供配套服务。

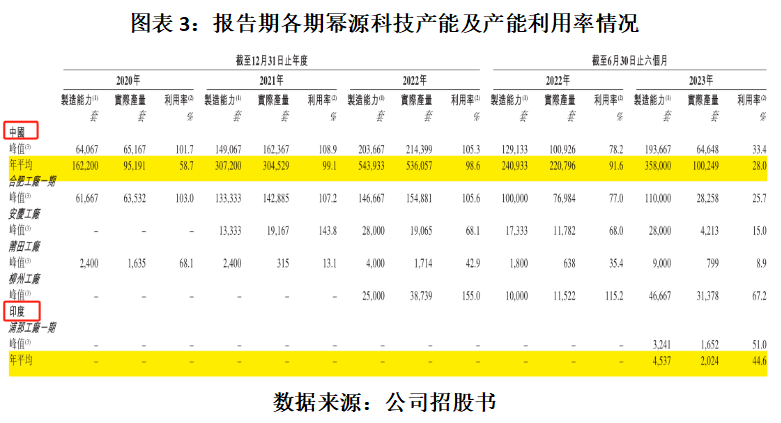

2020—2023年上半年,幂源科技中国工厂的年均产能分别为16.22万套、30.72万套、54.39万套、35.8万套,产能利用率分别为58.7%、99.1%、98.6%、28%。其中,2023年上半年,该公司的中国工厂产能利用率较2022年同期(91.6%)缩减近63个百分点。

印度方面,浦那工厂一期自2023年初投产,2023年上半年,该工厂的年均产能为4537套,产能利用率为44.6%,处于较低水平。

从现有产能看,2022年,幂源科技的国内产能较2020年已扩张2倍以上。2023年上半年,该公司的国内产能利用率已断崖式下滑至28%,但这丝毫不影响其继续扩张产能的计划。

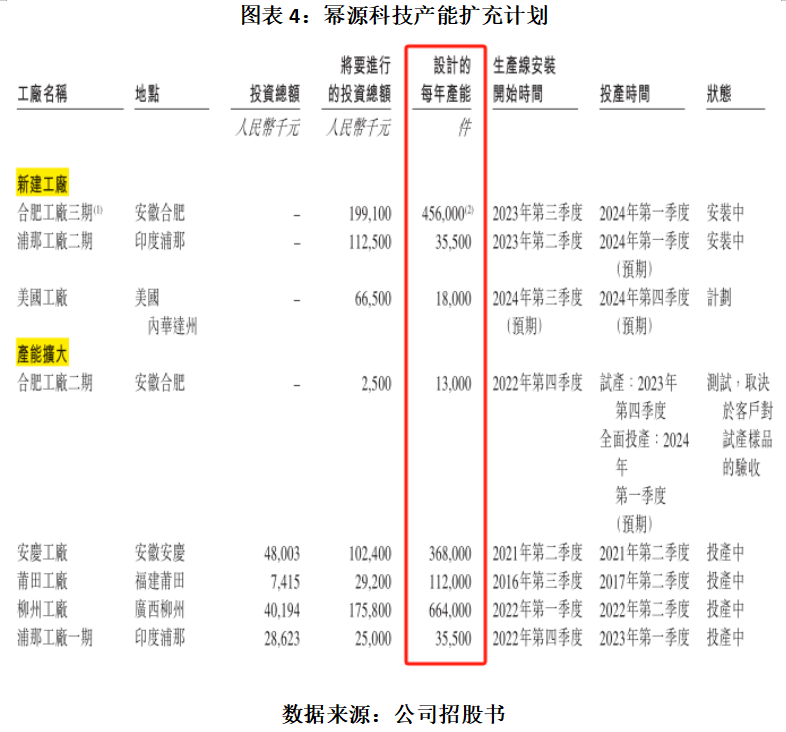

据招股书,幂源科技计划在中国、印度、美国建3家新工厂,设计产能分别为45.6万件、3.55万件、1.8万件。此外,该公司还计划扩充在安徽合肥、安徽安庆、福建莆田、广西柳州、印度浦那等现有5家工厂的产能,设计产能分别为1.3万件、36.8万件、11.2万件、66.4万件、3.55万件。

若上述项目完成后,该公司的总产能将扩展至170.2万件,约为2022年产能的3倍。那么,在两大客户砍单后,该公司的新增产能能否被合理消化?结合该公司目前的产能利用率大幅下滑、业绩缩水,其扩充产能的募投项目合理性体现在哪里?

值得一提的是,除合肥工厂、浦那工厂外,幂源科技的其余工厂均有特殊用途安排。其中,安庆工厂专为客户B(江淮汽车)量产动力电池系统,莆田工厂、柳州工厂亦分别主要为客户C、客户A量产动力电池系统。若未来上述客户减少采购量甚至停止向幂源科技采购产品,其产能或将面临闲置的风险。