来源|时代商学院

作者|黄祐芊

编辑|孙一鸣

三年五次递表申请在港交所上市,北京圆心科技集团股份有限公司(下称“圆心科技”)背后有何难言之隐?

据港交所,2021年10月15日,圆心科技首次提交IPO申请,由于未能在6个月内完成聆讯或上市,该申请自动失效。之后,该公司陆续于2022年4月19日、2022年10月21日、2023年5月29日重新递表申请上市,但都因申请材料期满失效。

2023年12月18日,圆心科技第五次向港交所发起冲击。时代商学院研究发现,2020—2023年上半年(下称“报告期”),该公司超九成业务收入来自药品销售,但该业务毛利率较低,约为同行的1/3;同期,该公司的销售费用远超当期毛利,导致其持续亏损。自2020年来,圆心科技已累计亏损超20亿元。

2019年,圆心科技推出供给端赋能服务、医疗产业端赋能服务两大业务。不过,报告期各期,上述两大业务收入占比合计均不足7%。其中,医疗产业端赋能服务包括保险服务,但其健康险产品存在一定的政策风险,未来或面临产品下架的隐患。

核心业务毛利率不足8%,3年半累亏超20亿元

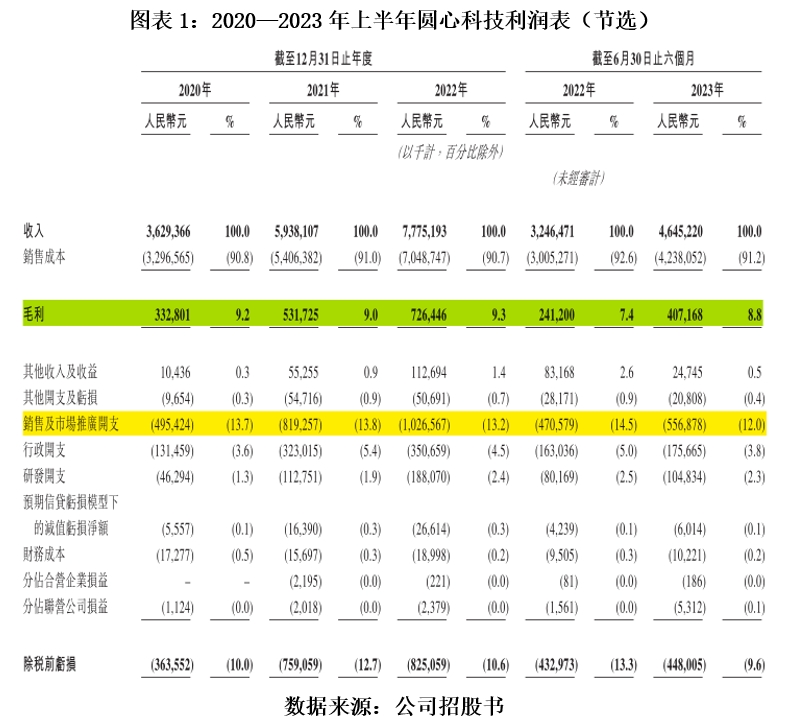

据招股书,2020—2023年上半年,圆心科技的营业收入分别为36.29亿元、59.38亿元、77.75亿元、46.45亿元;对应的亏损分别为3.63亿元、7.57亿元、8.05亿元、4.42亿元,报告期内亏损累计达23.67亿元。

对于亏损原因,圆心科技解释,主要系报告期各期公司专注于业务扩展及技术能力的投资;致力于提升客户参与度和品牌知名度;收入增长受到不利影响,而业务运营的固定成本并未按比例下跌。

这反映出,加大市场销售拓展是圆心科技持续亏损的重要原因之一。

从期间费用可以看到,报告期各期,圆心科技的销售费用分别为4.95亿元、8.19亿元、10.26亿元、5.57亿元,均超各期毛利总额,直接导致该公司陷入亏损窘境。

按收入构成看,报告期各期,圆心科技的院外患者服务业务收入分别为35.37亿元、56.15亿元、72.83亿元、44.15亿元,占各期营业收入的比重均超九成。可见,该业务为圆心科技的核心业务。

招股书显示,圆心科技的院外患者服务主要包括院外药房服务、院外医疗服务及药品批发服务。报告期各期,该公司院外患者服务超96%的收入来自院外药房及药品批发服务,该服务主要销售处方药。

简言之,圆心科技院外患者服务主要为患者提供处方药。那么,该业务的毛利率情况如何?

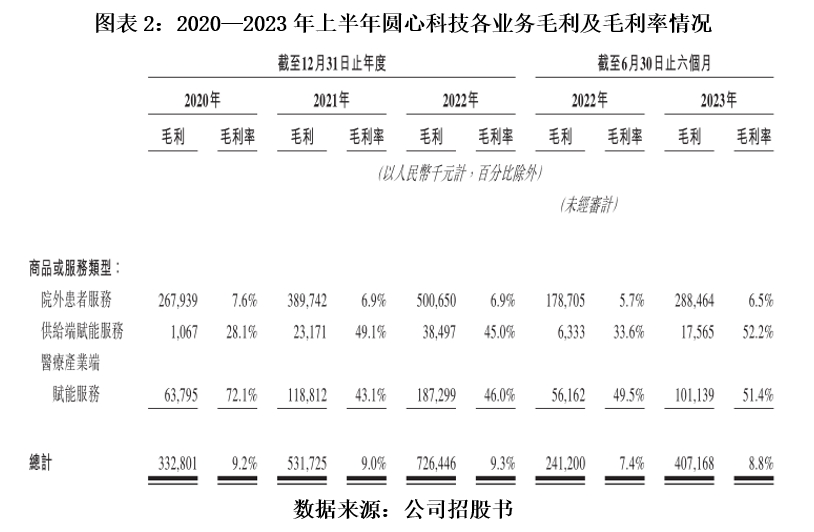

据招股书,报告期各期,圆心科技院外患者服务业务的毛利分别为2.68亿元、3.9亿元、5.01亿元、2.88亿元。计算可得,该业务毛利占各期总毛利的比重分别为80.51%、73.3%、68.92%、70.85%,占比较大。

同期,圆心科技院外患者服务的毛利率分别为7.6%、6.9%、6.9%、6.5%,整体处于下跌态势。

对比之下,同期,A股34家医药商业(申万二级)上市公司的毛利率均值分别为19.64%、19.09%、18.98%、19.14%,基本维持在19%左右,约为圆心科技毛利率的2~3倍。

由此可见,核心业务毛利低,销售费用支出高,或造成圆心科技迟迟难以盈利的局面。

圆心科技在招股书中表示,公司预计未来两年可能仍将继续亏损,但计划通过改善运营效率、采取成本控制措施、深化与医院/医药公司/保险公司的合作、优化业务组合等措施来维持收入增长及实现盈利。

值得注意的是,据招股书,报告期内,圆心科技约88%的零售额来自处方药销售,但是,该公司所售的大部分处方药无国家医保覆盖。

一般而言,出于经济考虑,患者在采购处方药时会更倾向于有医保覆盖的药品。

圆心科技大部分处方药无医保覆盖的原因是什么?以销售无医保覆盖处方药为主的商业模式,是否不利于该公司长远发展?

针对上述问题,1月24日,时代商学院向圆心科技发函询问,截至发稿,对方仍未作出回复。

还需指出的是,自2007年《处方管理办法》出台,监管部门首次从政策层面允许门诊处方外流,到2021年《关于建立完善国家医保谈判药品“双通道”管理机制的指导意见》颁布,处方外流规模逐渐扩大。

2023年2月15日,国家医保局发布《关于进一步做好定点零售药店纳入门诊统筹管理的通知》,鼓励符合条件的定点零售药店自愿申请开通门诊统筹服务。

这意味着,未来随着定点零售药店纳入门诊报销统筹体系逐步推广及覆盖,零售药店或将成为向患者提供处方药及药学服务的重要渠道。若圆心科技无法增加医保覆盖的处方药比例,或无法提高现有无医保覆盖处方药的毛利率,该公司的营业收入及净利润恐将受到不利影响。

两大赋能服务收入占比合计不足7%,健康险业务合规性存疑

或许是为了摆脱“卖药”标签,以及寻求新的业绩增长点,2019年,圆心科技推出供给端赋能服务、医疗产业端赋能服务两大业务。

其中,供给端赋能服务主要为医院提供数字化服务和智能一体化医院工作场所。数字化服务通过线上医疗服务平台为院内患者提供线上问诊、在线预约、在线查看报告等;智能一体化医院工作场所主要包括处方流转管理平台、可视化行政及运营管理平台、转诊会诊系统、医院联盟合作平台等。

医疗产业端赋能服务包括病程管理及服务包、向医药公司提供的营销服务和保险服务。病程管理及服务包主要向患者提供多种针对患病病种及患者状况的病程管理服务,包括医疗服务包、健康教育、个性化治疗、康复计划及复诊等。

报告期各期,圆心科技上述两项业务的收入合计分别为9226.6万元、3.23亿元、4.92亿元、2.31亿元,占各期营业收入的比重分别为2.5%、5.4%、6.3%、5%。可以发现,从收入规模和占比看,圆心科技上述两大业务远不及同期院外患者服务业务。

毛利率方面,报告期各期,圆心科技供给端赋能服务的毛利率分别为28.1%、49.1%、45%、52.2%,约为同期院外患者服务毛利率的3~8倍;医疗产业端赋能服务的毛利率分别为72.1%、43.1%、46%、51.4%,约为同期院外患者服务毛利率的6~9倍。

由此可见,虽然圆心科技上述两大业务收入规模较小,但毛利率远超院外患者服务。随着上述业务逐渐拓展,该公司的盈利水平有望得以提升。

不过,在医疗产业端赋能服务中,圆心科技提供的保险服务存在一定的政策风险。

招股书显示,圆心科技主要通过旗下创新保险技术平台——圆心惠保提供保险服务,圆心惠保专注于四类保险产品,即为新特药(新药和针对某种病特效药的合称)设计的保险产品、普惠型商业医疗保险、带病险、药品福利保险。

早于2022年8月,原银保监会财险部已下发《关于部分财险公司短期健康保险业务中存在问题及相关风险的通报》(下称“《通报》”),叫停以保险之名卖药的“药转保”业务。

《通报》指出,部分财险公司通过与有关机构合作,使用短期健康险产品实际承担已确诊客户发生频次确定、损失程度确定的医疗费用支出,异化了保险业务,使保险或然事件成为必然事件,存在一定风险。

在《通报》中,原银保监会财险部要求各财险公司及时排查短期健康险业务,不得开展任何不符合保险原理、失去保险或然性的短期健康险业务,确保业务依法合规。

时隔一年,据《北京商报》报道,2023年11月末,国家金融监管总局北京监管局在业内下发通知,要求相关公司报送特药(即特殊药品)类健康险产品清单,其中就包括保险公司与圆心科技等第三方合作的健康险产品。

从上述通知的内容看,该次排查与2022年监管部门要求保险公司自查“药转保”业务类似,目的在于对保险创新业务进行风险防范。

据招股书,报告期各期,圆心科技来自保险服务的收入分别为2480万元、1.31亿元、2.43亿元、1.21亿元,占各期医疗产业端赋能服务收入的比重分别为28.02%、47.46%、59.71%、61.42%,比重持续增大。

另外,截至2023年6月30日,圆心科技为177家保险公司及8家再保险公司提供服务,与保险公司合作推出40余款新特药保险产品,协助在超过120个城市推出普惠型商业健康保险,管理5830万份保单,并分销合计57项健康险产品。

尽管圆心科技在招股书中并未具体披露特药类健康险产品收入规模,但该公司与保险公司已合作推出40余款新特药保险产品,分销的健康险产品亦达57项,可见该类产品在其保险服务板块中占据重要地位。

随着特药类健康险频频因合规问题遭监管部门关注,圆心科技特药类健康险业务未来是否存在下架风险?若该业务因合规问题遭强制下架,对圆心科技的保险服务收入影响有多大?

针对上述问题,1月24日,时代商学院向圆心科技发函询问,截至发稿,对方仍未作出回复。

值得一提的是,报告期各期末,圆心科技现金及现金等价物分别为1.78亿元、25.5亿元、44.14亿元、39.04亿元,资金较充裕。此次IPO,该公司拟申请将包括腾讯、红杉资本等22名股东合计持有的1.15亿股境内未上市股份转为境外上市股份,并在港交所上市流通。

需注意的是,2021年7月,圆心科技F轮融资的投后估值飙升至275.33亿元,较2020年8月的D轮融资投后估值(65.4亿元)大增3.21倍。

2021年10月,圆心科技首次向港交所提交IPO申请,较F轮融资时间仅相隔3个月。可见,彼时,或因受到来自投资方的压力,该公司急于谋求上市。

然而,在四次冲刺IPO无果后,伴随持续亏损,圆心科技的投资价值还能否获资本市场认可?目前还是未知之数。