来源:和讯网

正所谓“兵马未动,粮草先行”,而东芯股份却被迫废除“真金白银”的激励,暴富转瞬幻灭。

“三军将士”是否会伤心欲绝,士气低落?再次启动股权激励是否还会重蹈覆辙?

答案大概率是肯定的,毕竟半导体下行周期预计在2023下半年触底,东芯陷入库存堆积、季度利润巨亏泥潭,同时存储器单价、需求的长期低位决定了脱离困境时日漫长。

一、库存水平达到历史高位,4季度净利润遭袭闪崩

近日,存储芯片设计公司东芯股份发布2022年度财报。数据显示,公司去年实现营收11.46亿元,同比略微增长1.03%;实现归母净利润1.85亿元,同比下降29.17%。

全年来看,东芯股份营收增长停滞,净利润下跌较大。单季度来看,东芯股份2022年净利润逐季下滑,由于3季度存储器产品的单价剧烈下挫,净利润腰斩,4季度恶化形势愈演愈烈,遭遇重击产生8567万元亏损。

东芯股份之所以净利润下滑、乃至4季度闪崩,可以归结为需求不振、销售乏力、单价下跌的的背景下,费用刚性支出和资产减值损失进一步加剧本就岌岌可危的利润创造能力。

在研发费用侵蚀方面,2022年该公司研发费用1.10亿元,略微低于归母净利润,同比增长47.46%;在存货跌价准备计提冲击方面,截至去年底,东芯股份库存水平达到历史高位,存货账面价值为6.68亿元,占总资产的比例为15.46%,而受到市场行情整体下行影响,存储芯片价格降幅较大,形成存货跌价准备余额1.68亿元,几乎追平净利润。

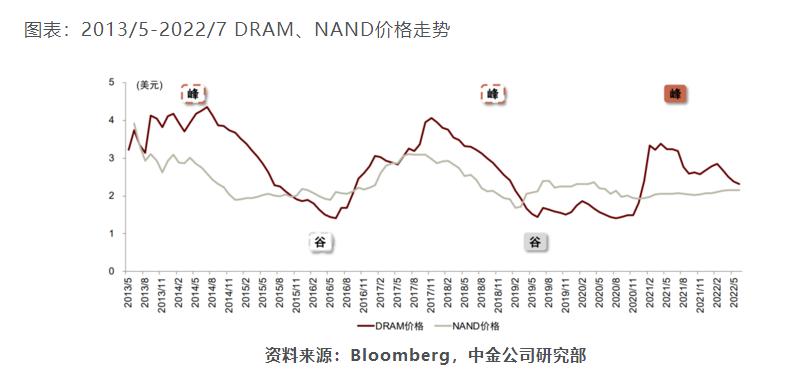

回顾近5年业绩表现,东芯股份与半导体周期高度共振,几乎完整经历了一个周期的高昂和跌荡。2018年、2019年在周期低谷中徘徊,东芯股份遭遇亏损扩大的重创。

随着周期回升,2021年终于站上盈利巅峰,不过好景不长,东芯股份随后急转直下,2022年营收停滞不前,盈利骤然收缩,而存储器价格尚处于漫长的探底阶段,短期内业绩将受制于库存和跌价表现乏力。

从业务分布来看,东芯股份目前是国内少数可以同时覆盖NAND/NOR/DRAM设计工艺和产品方案的存储芯片研发设计公司,其设计研发的24nm NAND、48nm NOR均已达到可量产水平,19nm NAND目前已进入晶圆流片阶段。

不过2022年东芯股份核心产品销售出现较大幅度下滑,其中NOR Flash产品成为营收不振的罪魁祸首,收入同比减少61.47%;NAND/DRAM产品销售规模有所增长,不过增幅仅分别为7.27%、3.22%,难以力挽狂澜。此外,去年东芯股份技术服务费收入同比增长99.70%,营收规模为5755.93万元。

行情复苏程度以及存储产品价格走势,将是左右今年经营业绩荣枯的核心因素。东芯股份今年2月接受机构调研时称,存储器产品的单价下滑最快的是在2022年三季度,去年三季度价格下跌的主要原因是终端市场消费信心的不足,导致市场需求的下降。

东芯股份认为,从今年第一季度并展望第二季度来看,目前价格基本上已经在底部水平。这与部分机构的观点不谋而合,中信证券(600030)认为,随着消费电子需求回暖、AI热潮涌起、新能源持续发力,叠加各大厂商主动去库存阶段持续进行,本轮半导体行业下行周期预计在2023下半年触底,后续进入新一轮上行周期。

二、暴富希望破灭,明年还会重蹈覆辙?

产能端和资金端的详情细节是东芯股份牵系市场的因素,2022年经营性现金流净额由正转负,为-2.61亿元,这与经营过程中资本开支密切相关。据公司方面称,去年其对晶圆代工厂支付了一定的产能保证金,以保障晶圆厂产能。在今年的几次机构调研中,产品供应问题受到集中关注,东芯股份对此表示,目前产能端没有问题,部分晶圆厂价格有一定下调。

此外,作为技术密集型、知识密集型行业的典型代表,半导体门槛高、迭代快决定了引进人才的紧迫性和重要性,但是东芯却在人才问题上遭遇了尴尬的股权激励失效事件。此前,为了进一步吸引和留住优秀人才,充分调动公司核心团队的积极性,有效地将股东利益、公司利益和核心团队个人利益结合在一起,东芯股份2022年初发布实施了股权激励计划。

不过,遗憾的是,由于2022年度业绩没有达到以2021年营收为基准、实现25%增长的要求,第一个归属期合计72.356万股将被作废。按照公司最新一个交易日收盘价粗略计算,此次作废的股权市值可达2892万元,眼睁睁的看着本将落入腰包的真金白银,忽然消失的无影无踪,不知东芯股份的技术骨干是否会“头涔涔、泪潸潸”。

不过就在年报发布同日,东芯股份又“故技重施”,披露了新一项独立股权激励计划草案,该计划将以2022年为基准,2023年为第一个归属期,设定的营收增长目标为25%。

但是令人焦灼的是,本轮半导体下行周期预计在2023下半年触底,存储器产品的单价和需求长期低位运行,2023年营收增长25%的目标设置无疑是一道较难跨越的门槛,恐将重蹈覆辙,暴富希望再次破灭。

东芯在周期下行的历程中陷入库存堆积、季度利润巨亏泥潭,不过利空因素缠身之际,也不乏值得关注的潜在亮点。比如在产品布局方面,随着汽车产业蓬勃发展,电动化、智能化趋势日益显著,后续具有不菲盈利空间的车规级产品进展快速。

据Yole数据,全球汽车存储芯片市场预计从2021年的43亿美元增长到2027年的125亿美元,CAGR将达到20%以上。截至22H1,东芯股份NANDFlash和NORFlash车规产品已处于AEC-Q100的验证周期中,有望逐步迎来量产阶段。