文/乐居财经 孙肃博

2022年末,一场卡塔尔世界杯让北半球寒冷的冬天燃起了一把热火。

在卡塔尔对阵厄瓜多尔的揭幕战上,位于绿茵场场边“中国第一,世界第二”的大幅汉字广告显得颇为抢镜。这是海信此次赞助世界杯的广告语,因涉嫌违反相关广告法而被认为是打“擦边球”,引发热议。

有消息称,在此次世界杯营销中,海信付出的代价高达1亿美元。如此高昂的赞助费,也难怪海信打出“惊人”广告语,大力宣传。

进入2023年,世界杯的热度褪去,海信内部做出了几个大动作。刚刚上任一年的董事长林澜宣布辞职,新任董事长由总裁贾少谦接棒。同时,于芝涛出任集团常务副总裁。此外,海信视像(600060.SH)的老董事长程开训也终于退休,于芝涛从总裁升任为董事长。

最令人关注的,还是海信视像(600060.SH)宣布分拆子公司青岛信芯微电子科技股份有限公司(以下称“信芯微”)上市。六个月后,这家“芯片”公司便向上交所科创板递交了招股书,迈出了IPO之路的重要一步。若信芯微成功上市,将成为海信系第5个IPO。

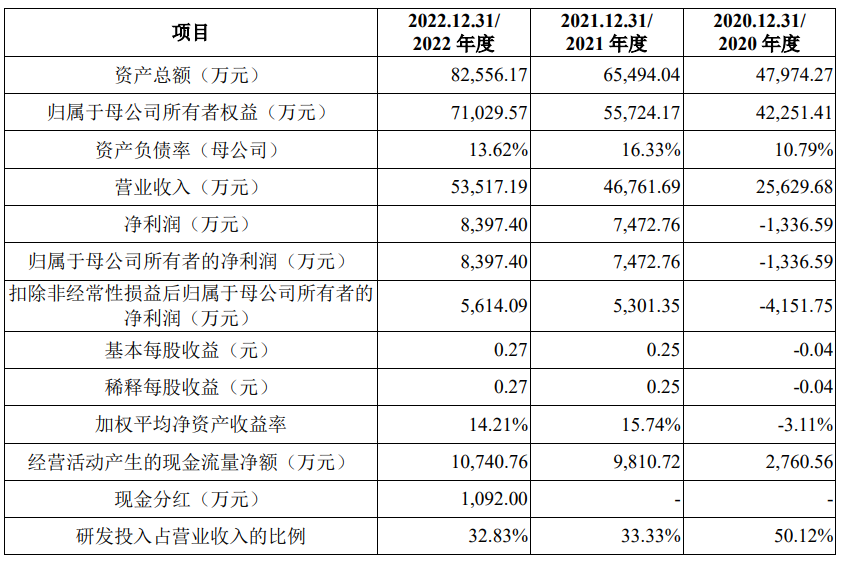

然而,据招股书,信芯微于2020年还处于亏损状态,扣非归母净利为-4,151.75万元,2021年及2022年公司已扭亏,2022年其扣非归母净利增长了不到6%。

此外,与大股东海信视像(600060.SH)的多位董事、监事重叠,两成收入依赖海信集团控股公司及其关联公司的情况,也令信芯微的独立性备受质疑。

一、母公司浮盈超6倍,信芯微IPO前两机构突击入股

据乐居财经《预审IPO》了解,海信的芯片业务已布局多年。早在2005年,海信便研发出了中国首颗具有自主知识产权的彩电芯片——信芯。此后的十几年间,海信相继推出了高清、全高清,再到超高清显示的全系列芯片产品。

曾掌舵海信30年的周厚健在公司内部邮件中提到过:“没有自己的芯片将永远是二流厂家,更无法定义自己的原生产品。我们内部更是达成一致,一定要站在生死存亡的角度来看待芯片的开发与使用。”

2019年5月,青岛微电子创新中心有限公司(以下称“青岛微电子”)与海信电器(海信视像原证券简称)当时的控股股东海信集团签署了《海信SoC芯片产业战略合资协议》。在这份《合资协议》的基础上,海信电器与姜建德、蒋铮、余横等49人(以下合称“持股员工”)及张爱翠、朱亚军、董仁根、日照常春藤创新创业投资合伙企业(有限合伙) (以下称“日照常春藤”)、常春藤(上海)三期创业投资合伙企业(有限合伙) (以下称“常春藤(上海)”)、张沫莉、FrankChienChangLin(林建昌)、厦门联和、上海创祥创业投资合伙企业(有限合伙)等各方共同签署了《合作框架协议》,约定由海信电器等《合作框架协议》签署各方与青岛微电子共同设立信芯微,信芯微设立后即启动收购宏祐图像相关资产,并对员工劳动关系进行转移。

根据《合作框架协议》约定,信芯微的发起人为姜建德、日照常春藤与常春藤(上海),各自的持股比例为72.53%、17.14%、10.33%。

2019年7月,海信电器与信芯微当时的股东签署了《增资扩股协议》,约定海信电器以货币资金3亿元、部分无形资产及固定资产经评估作价757万元,长期股权投资经评估作价1,342万元,合计32,099万元认购信芯微新增股份135,784股。至此,海信电器进入信芯微的股东序列。此次增资每股定价为2,364元/股,增资完成后,信芯微的股份数由10万股增加至235,784股,估值为5.57亿元。

此次IPO,信芯微计划募资15亿元,市值约60亿元。若信芯微成功上市,海信视像(600060.SH)的持股比例约为41.21%,总价值约为24.73亿元,相比入股时的3.2亿元,浮盈了6倍有余。

据悉,自海信视像(600060.SH)的控股股东海信集团控股公司作为青岛市国资委《关于印发<海信集团深化混合所有制改革实施方案>的通知》要求按照企业改革改制工作进行深化混合所有制改革的主体,并于2020年12月28日完成增资扩股引入战略投资者的工商变更登记后,海信集团控股公司变更为无实际控制人,导致海信视像(600060.SH)实际控制人由青岛市国资委变更为无实际控制人。因此,此次IPO,信芯微无实际控制人。

若信芯微此次成功登陆科创板,将成为海信系第5个上市公司。此前,海信集团控股公司旗下已有海信视像(600060.SH)、海信家电(000921.SZ、0921.HK)和三电控股(6444.JP)三家于四地上市的公司。今年初,海信视像入主乾照光电(300102.SZ),成为控股股东。

2020年-2022年,信芯微共经历了7次股权转让及2次增资。其中,第一次增资发生在2021年8月31日,信芯微以发行价格5元/股共新发行股份1,200万股,南通华泓、海信视像(600060.SH)分别以3,000万元认购此次新发行股份600万股。此次增资完成后,信芯微的股份数由3亿股增加至3.12亿股,公司估值为15.6亿元。

第二次增资发生在2022年12月,即海信视像(600060.SH)宣布分拆信芯微上市的前一个月。信芯微此次增资新发行股份1248.05万股,发行价格为6.41元/股,华虹虹芯和汇创聚新分别以40,000,003元认购信芯微新发行股份6,240,250股。此次增资完成后,信芯微的股份数由312,000,000股增加至324,480,500股,公司估值增至20.79亿元。

若信芯微成功上市,华虹虹芯、汇创聚新的持股比例约为1.44%,总价值分别为8640万元,相比入股时的4000万元,浮盈了1.16倍。

值得注意的是,华虹虹芯系业内知名晶圆代工厂华虹半导体参与设立的产业基金,汇创聚新系业内知名的工控龙头汇川技术控制的产业基金,而信芯微与华虹半导体、汇川技术均有合作关系。信芯微也在招股书中提到,华虹虹芯、汇创聚新的入股将为公司主营业务的发展、产能需求的增长、AIoT智能控制芯片在中高端工业控制等领域的应用等方面带来帮助。

此外,信芯微此次IPO的保荐机构(主承销商)中金公司及联席主承销商中信证券的子公司分别间接持有极少量华虹虹芯份额。

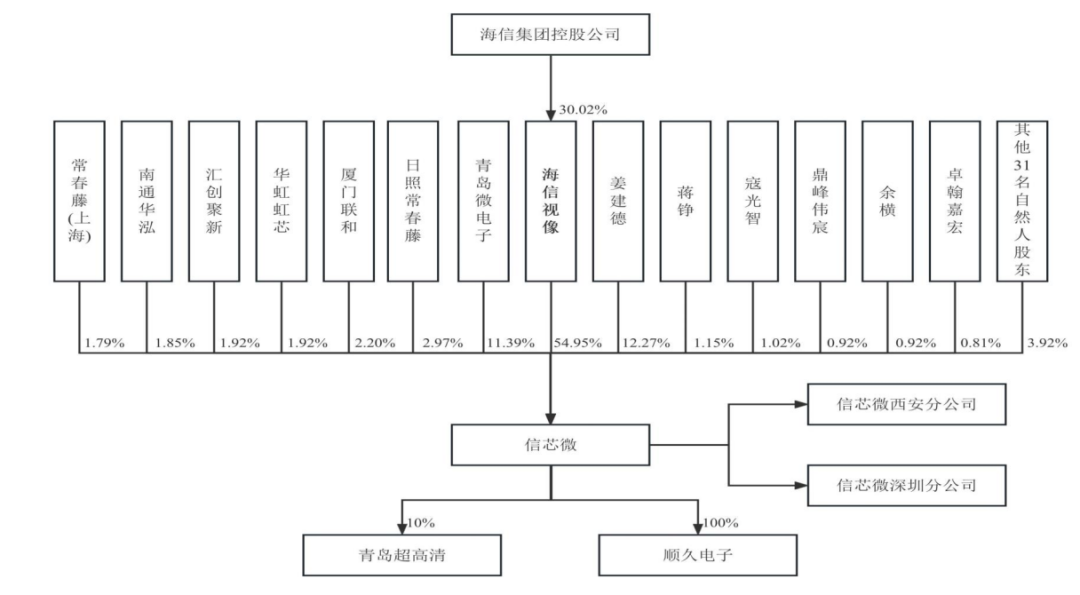

截至递表前,信芯微由海信视像(600060.SH)持股54.95%,由总经理姜建德持股12.27%,由青岛市崂山区财政局控制的青岛微电子持股11.39%,由常春藤资本旗下的日照常春藤、常春藤(上海)分别持股2.97%、1.79%,由厦门联和持股2.2%,由华虹虹芯、汇创聚新各持股1.92%,由华达微电子旗下的南通华泓持股1.85%,由副总经理、后端设计部总经理蒋铮持股1.15%,由寇光智持股1.02%,由鼎峰伟宸、余横各持股0.92%,由卓翰嘉宏持股0.81%,由后端设计部高端IP开发室室主任司派发、显示产品线副总经理马柯、显示产品线副总经理兼显示算法设计室室主任查林各持股0.33%,由显示产品线系统硬件设计室室主任杨小平持股0.3%,由后端设计部副总经理兼模拟IP上海设计室室主任傅懿斌持股0.23%,由显示产品线资深技术总监李锋持股0.21%,由杨勇、王平、张晓明各持股0.2%,由任艳颖、吴瑞娴各持股0.17%,由张耀龙持股0.13%,由卫敏、孙亚飞持股0.12%,由晏飞持股0.11%,由周胜勇持股0.08%,由刘智君持股0.07%,由李年、张晖、李一天、张腾达各持股0.05%,由陈小向、翟百灵、何凯、李源、刘霞、肖卫国、徐赛杰各持股0.03%,由马琳、张帆各持股0.02%。

二、董事、监事与母公司重叠,信芯微独立性存疑

和众多“背靠大树”的公司一样,信芯微的独立性也备受质疑。

据招股书,信芯微和大股东海信视像(600060.SH)存在董事、监事交叉任职的现象。信芯微董事长于芝涛目前同时担任海信视像(600060.SH)董事长,董事李炜同时担任海信视像(600060.SH)总裁,董事李敏华同时担任海信视像(600060.SH)助理副总裁,监事会主席焦红担任海信视像(600060.SH)经营与财务管理部副总经理,监事张然然亦在海信视像(600060.SH)任职工监事。

据证监会《上市公司分拆规则(试行)》第六条规定,上市公司分拆,应当就以下事项作出充分说明并披露:“本次分拆后,上市公司与拟分拆所属子公司的资产、财务、机构方面相互独立,高级管理人员、财务人员不存在交叉任职。”

信芯微在招股书中表示,公司拥有独立的高级管理人员和财务人员,不存在与海信视像(600060.SH)的高级管理人员和财务人员交叉任职。海信视像(600060.SH)与公司的资产相互独立完整,在财务、机构、人员、业务等方面均保持独立,分别具有完整的业务体系和直接面向市场独立经营的能力,在独立性方面不存在其他严重缺陷。

乐居财经《预审IPO》穿透招股书发现,信芯微于报告期内与海信集团控股公司及其关联方企业存在代收代付工资及奖励情形。2020年-2022年,信芯微代收代付金额为8.07万元、85.84万元、372.37万元;关联方代收代付金额为227.77万元、275.64万元、300.04万元。

信芯微表示,公司与关联方之间代收代付款项主要为代收代付工资。与关联方互相代为发放工资主要系为了方便部分员工于工作地缴纳社保、公积金,关联方代公司发放的工资、奖励均已入账。

三、IPO前难“断奶”,信芯微两成收入来自关联交易

据乐居财经《预审IPO》了解,信芯微的主营业务为显示芯片及AIoT智能控制芯片的研发、设计和销售。其中,显示芯片包括TCON芯片及画质芯片。

2020年-2022年,信芯微的营业收入分别为2.56亿元、4.68亿元、5.35亿元;净利润分别为-1,336.59万元、7,472.76万元、8,397.40万元;扣非归母净利分别为-4,151.75万元、5,301.35万元、5,614.09万元。

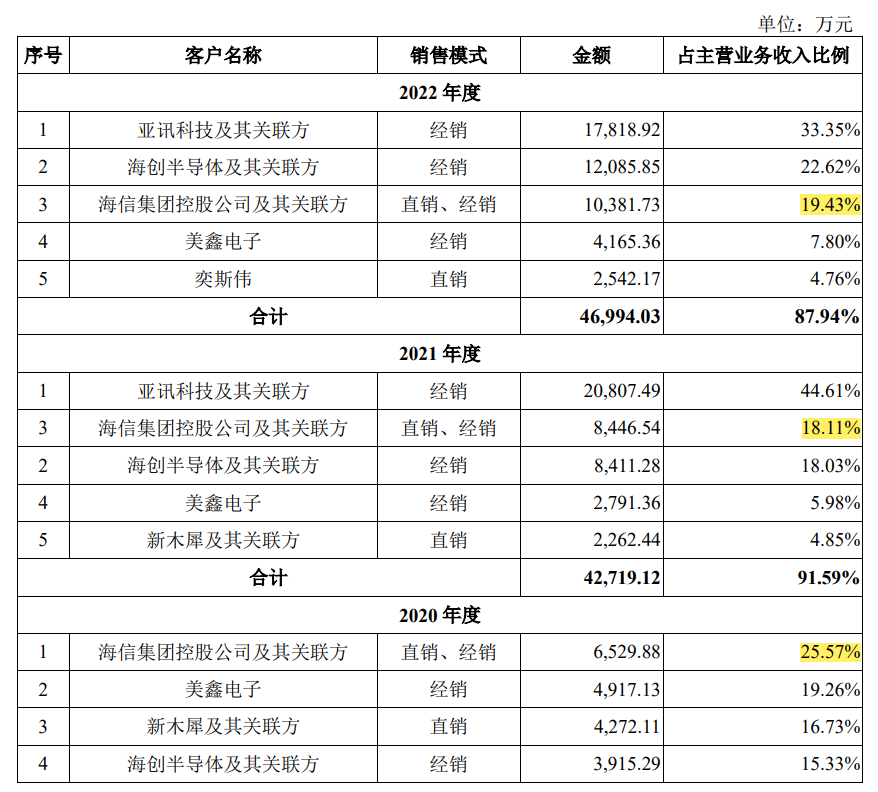

据乐居财经《预审IPO》查阅招股书发现,信芯微存在客户集中度较高的风险。报告期各期,信芯微前五大客户的合计销售金额分别为2.19亿元、4.27亿元、4.70亿元,占主营业务收入的比例分别达85.61%、91.59%、87.94%。其中,信芯微向海信集团控股公司及其关联方的销售金额分别为6529.88万元、8446.54万元和1.04亿元,占主营业务收入比例分别为25.57%、18.11%和19.43%。也就是说,信芯微两成左右的收入来自于海信集团控股公司及其关联方。

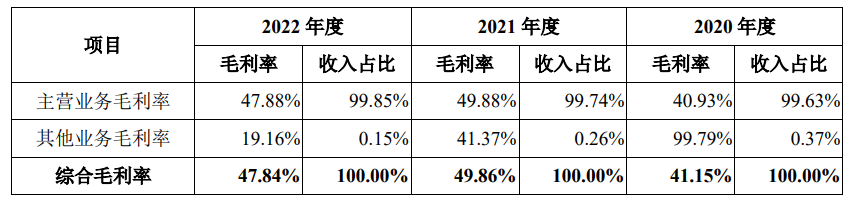

另外值得注意的是,报告期内,信芯微的毛利率呈现先升后降的态势,分别为41.15%、49.86%、47.84%。对此,信芯微解释称,毛利率先升后降主要受显示芯片缺货周期影响,产品单价、成本错位变动导致。

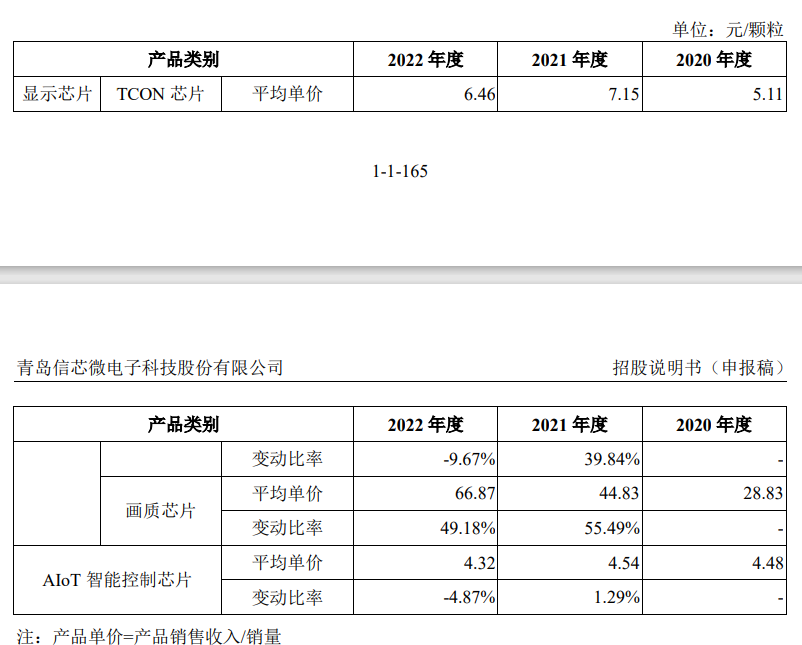

报告期内,信芯微的TCON芯片平均销售单价先涨后降,分别为5.11元/颗粒、7.15元/颗粒、6.46元/颗粒。2021年,受集成电路行业的缺货行情影响,TCON芯片的平均销售单价有所增长;2022年受集成电路行业缺货问题缓解、下游面板行业需求疲软等因素影响,TCON芯片的平均销售单价又有所回落。但总体看,TCON芯片的销售收入仍保持增长趋势,2020年-2022年分别为1.82亿元、3.68亿元及4.09亿元。

然而,信芯微的画质芯片平均销售单价在持续上涨的同时,于2022年的销售收入却有所下滑。2020年-2022年,信芯微的画质芯片平均销售单价为28.83元/颗粒、44.83元/颗粒、66.87元/颗粒;总销售收入为5,133.06万元、6,015.92万元、4,958.86万元。

四、政府补贴大增千万,信芯微净利“纯度”下滑

一张利润表,营收是基础,利润是核心。尽管信芯微实现了营收利润的双增长,但乐居财经《预审IPO》发现,越到核心数据,其增长率越低。

2022年,信芯微营收、净利润、扣非净利的同比增幅分别为14.32%、12.37%和5.90%。

这一窘境是否能在2023年有所改变,尚不可知,但可以确定的是,未来四年里,信芯微的利润表将新增一项费用支出,这对净利润的增幅是个考验。

据披露,信芯微于2022年11月制定了期权激励计划并于2022年12月完成授予。2023年至2026年,期权激励计划计提股份支付金额预计分别为2,514.23万元、1,685.74万元、785.28万元和180.72万元。也就是说,四年内,股份支付费用总额将超过5000万。这对于现阶段净利不足1亿的信芯微来说,不是个小数目。

而最为核心的扣非净利,在2022年仅有5.9%的增幅,扣非净利占净利润的比例为66.86%,2021年这一比例为70.94%,净利润的“纯度”正在下降。

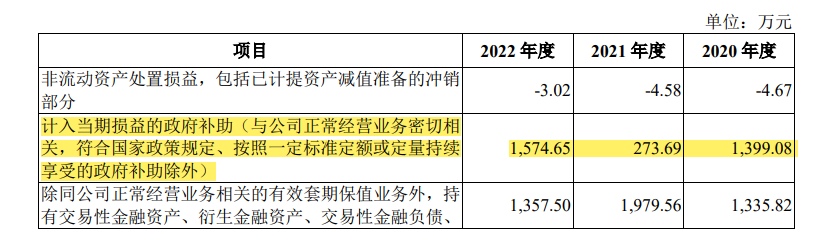

据披露,2022年信芯微的非经常性损益金额为2,734.33万元,相比2021年的2,225.25万元,同比增长22.88%,几乎是净利增幅的2倍。其中最大的一笔来自政府补助,达 1,574.65万元,同比大增近5倍。

不过,政府补助的金额波动较大,2020年、2021年分别为1399.08万元、273.69万元,每年相差超千万元。未来,信芯微是否还能拿到上千万的补助,用于稳定整体净利润水平,要画个问号。